Un altro mese positivo per tutti i comparti di Solidarietà Veneto, in continuità con l’ottimo primo semestre 2024. Tuttavia, qualcosa è cambiato: sbandano infatti i mercati azionari, mentre le obbligazioni riprendono vigore, in un fine mese che lascia presagire le “burrasche” di agosto.

Tutto era iniziato secondo un copione ormai consolidato, con i mercati azionari in rialzo, trainati dai titoli tecnologici USA, e da una certa debolezza dell’obbligazionario, dove le vendite sono prevalse sugli acquisti con il conseguente lieve incremento dei rendimenti offerti dal mercato.

Di fronte a un andamento economico complessivamente positivo, nonostante i conflitti, i confronti elettorali e il rischio inflazione ancora insidioso, gli operatori stavano per abbandonare le ultime speranze di assistere, nel breve termine, a un ribasso dei tassi di interesse da parte delle Banche centrali, in particolare della FED (Federal Reserve) negli USA.

Abbiamo spesso parlato della “dipendenza” tra l’attività degli operatori finanziari e le mosse delle banche centrali (come espresso in questo, questo e quest’altro articolo). Un rapporto che alcuni definiscono “incestuoso”, e che si è consolidato negli ultimi quindici anni. Tutto ebbe inizio durante la crisi dei mutui subprime e il fallimento di Lehman Brothers, dando il via al periodo della “facilitazione finanziaria” (quantitative easing), e dei tassi d’interesse bassi. In altre parole, l’epoca delle politiche espansive, che ha trovato abbondanti giustificazioni nelle successive crisi (Piigs, Spread, Covid), consolidandosi su entrambe le sponde dell’Atlantico, e non solo.

Un periodo concluso con l’impennata inflattiva del 2022 e il successivo rialzo dei tassi. Tuttavia, una parte del mondo della finanza – forse con poca memoria – guarda a quei tempi con un po’ di nostalgia. I tassi bassi non servono solo a sostenere l’economia “reale”, permettono anche alla “comunità finanziaria” di generare maggiori profitti attraverso la leva (finanziaria). Infatti, con costi di indebitamento più bassi si può prendere in prestito denaro a condizioni vantaggiose e investire efficacemente nei mercati, alimentando una crescita non sempre correlata all’andamento economico reale.

Nell’attesa di un ribasso, anche modesto, dei tassi, gli operatori finanziari intravedevano la possibilità di ottenere guadagni dall’aumento dei prezzi delle obbligazioni, in particolare quelle americane. Un’occasione per recuperare le perdite subite nel 2022, quando l’aumento dei tassi aveva avuto l’effetto opposto (rialzo dei tassi), penalizzando proprio quelle stesse obbligazioni. Un esempio: un’obbligazione con una cedola annua del 5% diventa molto appetibile quando i tassi si abbassano e ci si deve accontentare di nuove emissioni con cedole al 2 o 3%.

Questo racconto si è bruscamente interrotto a metà luglio a causa delle cattive notizie sull’andamento delle big tech americane. Si è così arrestata la tendenza che, dall’ottobre 2022, aveva portato l’indice Nasdaq ai massimi storici, con una risalita di circa l’80% dai minimi toccati nell’annus horribilis della finanza. Sebbene l’inversione non abbia coinvolto tutti i mercati allo stesso modo, nella seconda metà di luglio i guadagni maturati dalle borse nella prima parte del mese sono in gran parte sfumati.

In questo scenario, destinato a evolversi ulteriormente ad agosto, tutti i comparti di Solidarietà Veneto hanno comunque registrato performance largamente positive. Interessante, a questo punto, identificare i driver, i fattori, che hanno contribuito a questo risultato favorevole.

Il primo aspetto cruciale va ricondotto all’asset allocation del Fondo, nella quale le azioni convivono con i titoli di debito. Di fronte a un’economia americana che sembra un po’ meno robusta del previsto, gli operatori finanziari hanno ritrovato la speranza di un ribasso dei tassi, accrescendo l’interesse per i “bond”, il cui prezzo è immediatamente salito. Ne hanno tratto beneficio soprattutto i comparti Prudente e Reddito, caratterizzati da una consistente componente obbligazionaria a medio termine. È importante evidenziare, inoltre, che non tutti i gestori di Solidarietà Veneto hanno concentrato la loro allocazione azionaria sui titoli tecnologici, maggiormente colpiti dall’inversione di “umore”. Di conseguenza, e lo rappresenteremo a breve, l’andamento complessivo dei comparti ha avuto un riscontro migliore rispetto a quello medio dei mercati (benchmark).

Questi due elementi offrono spunti interessanti in prospettiva: molti operatori sostengono che le “prese di beneficio” (vendite) sono inevitabili sui mercati azionari dopo mesi di costante ascesa. Nonostante il rallentamento di fine luglio gli indici sono ancora tutti nei pressi dei massimi storici: assisteremo quindi a ulteriori ribassi delle azioni?

Difficile a dirsi, anche se in agosto, soprattutto nei mercati asiatici, abbiamo osservato movimenti piuttosto ampi. Da una prospettiva più distante, possiamo affermare che questi fenomeni sembrano rientrare nella “normalità” e potrebbero rappresentare un’opportunità per una benefica normalizzazione del mercato.

Tra l’altro, affrontiamo questa fase consapevoli che, a differenza dagli anni dei “tassi bassi”, la componente obbligazionaria ritorna a essere efficace nel classico ruolo di “contrappeso”, capace di bilanciare l’eventuale andamento avverso di quella azionaria. Un aspetto particolarmente rilevante, specie con riferimento ai comparti Prudente e Reddito, qualora il trend di fine luglio dovesse confermarsi nei prossimi mesi.

Ricordiamo inoltre che, in chiave di diversificazione, Solidarietà Veneto non investe solo nei mercati quotati, ma anche nel private equity, nel private debt e nelle infrastrutture: strumenti alternativi “non quotati” le cui valutazioni rimangono piuttosto stabili anche durante i periodi più convulsi, contribuendo così a stabilizzare il rendimento complessivo dei comparti.

In questa fase, e come buona norma, suggeriamo agli associati di verificare se il proprio posizionamento nei comparti sia in linea con l’orizzonte temporale (gli anni che mancano al prelievo finale) e con la personale propensione/avversione al rischio.

Per rispondere efficacemente alle esigenze individuali, ricordiamo che soluzioni tecnologiche come il Percorso Previdenziale Ideale e il Multiprodotto possono aiutare a gestire al meglio l’investimento previdenziale nel lungo periodo.

Infine, non scordiamo il Comparto Garantito, la cui gestione è supportata dalla protezione assicurativa del capitale. Un assetto cauto che, completato dai vantaggi fiscali e contrattuali, appare particolarmente efficace nel proteggere il montante maturato da chi è ormai prossimo al prelievo finale per pensionamento.

Di seguito, un’analisi dettagliata delle performance dei singoli comparti nel mese di luglio.

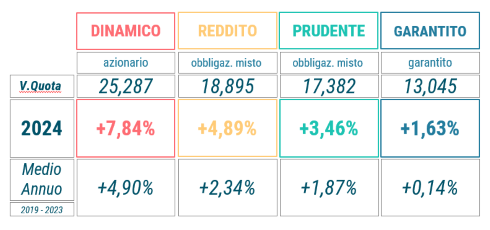

Rendimenti netti luglio 2024

DINAMICO

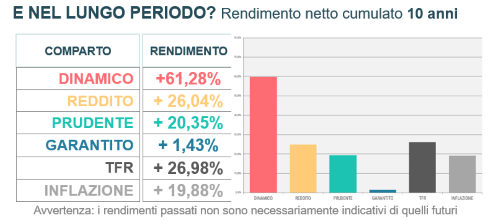

Nonostante un andamento dei mercati azionari non particolarmente brillante, il comparto Dinamico a luglio realizza una performance del +0,95%, portando il rendimento da inizio anno al +7,84% (benchmark +6,40%). Un buon risultato che deriva dalla capacità dei gestori finanziari di interpretare efficacemente la difficile fase di mercato, ma anche della gestione diretta (investimenti in capitale e debito delle PMI italiane ed europee, e in infrastrutture), che ha fornito un rendimento supplementare e decorrelato dai mercati tradizionali. Il comparto Dinamico conferma ancora una volta la sua vocazione di strumento a lungo termine che, grazie al suo storico assetto dedicato alle più giovani coorti, nell’ultimo decennio ha generato un rendimento cumulato del +61,28% netto.

REDDITO

Ottimo risultato per il comparto Reddito a luglio con una performance del +1,26% che porta il rendimento da inizio anno alla soglia del 5% (+4,89%; benchmark +2,94%). In questo mese particolare i gestori hanno saputo interpretare efficacemente l’andamento non uniforme dei mercati azionari, beneficiando del parallelo rialzo di prezzo delle obbligazioni, sostenuto dalla crescente possibilità di un prossimo taglio dei tassi. Anche il comparto Reddito ha inoltre tratto vantaggio dagli investimenti diretti in private equity, private debt e infrastrutture, che hanno contribuito a incrementare il rendimento mensile. Questa fase mette in luce, più che in altre circostanze, la capacità difensiva del comparto, rendendolo particolarmente adatto a chi ha già maturato una consistente anzianità contributiva nel Fondo.

PRUDENTE

Il comparto Prudente, grazie ad una performance molto positiva e non usuale (+1,31% a luglio) vede salire il rendimento da inizio anno a quota +3,46%. Si tratta di un ottimo risultato, largamente superiore al rendimento del parametro di confronto (benchmark +1,80%). Ciò dimostra la capacità dei gestori di cogliere in questa fase le opportunità di mercato, pur mantenendo una strategia prevalentemente difensiva. La componente obbligazionaria permette al Prudente di concludere il mese con il miglior rendimento tra i comparti del Fondo, trainato dalla risalita dei prezzi sui titoli di debito, sostenuta dalle aspettative di un prossimo taglio dei tassi di interesse. Grazie alla propria stabilità, il comparto Prudente si conferma quale scelta ideale per le persone più caute, che desiderano proteggere il capitale maturato e ottenere un rendimento moderato senza esporsi a rischi eccessivi.

GARANTITO

Ennesimo mese di costante crescita (+0,23% a luglio) per il comparto Garantito, per un rendimento da inizio anno (+1,63%) che incontra pienamente le aspettative degli individui più avversi al rischio. Un risultato prodotto grazie alla strategia adottata da Anima, gestore che seleziona in prevalenza titoli di stato europei a breve termine, caratterizzati da remunerazione talvolta contenuta ma particolarmente stabile.

Il comparto, supportato anche dalla protezione del capitale offerta dal partner assicurativo (Great Lakes – Munich Re), sta registrando particolare apprezzamento da parte di chi si trova in prossimità del pensionamento, consapevole di scegliere una soluzione particolarmente centrata in caso di scenari avversi.

Nel mese di luglio l’ISTAT ha segnalato una leggera ripresa del tasso di inflazione, che porta la rivalutazione del TFR “tenuto in azienda” a quota 1,30% da inizio anno.