L’“euforia” finanziaria di questi giorni, con le borse in ripresa e i più ottimisti che già pregustano un 2023 di riscossa per i mercati, potrebbe far sembrare “stonate” e lontane le valutazioni sul difficilissimo 2022, e sui fatti finanziari di dicembre. L’investitore previdenziale, tuttavia, osserva le convulsioni dei mercati con un certo distacco, cercando chiavi di lettura utili ad interpretare lo scenario nel lungo periodo.

«I tassi di interesse dovranno aumentare ancora “in misura significativa” e “a un ritmo costante”»: a metà dicembre, con queste parole, la BCE raggelava i mercati finanziari che, in soli 15 giorni, bruciavano i rialzi dei due mesi precedenti, spingendo in basso le performance 2022 del risparmio previdenziale. L’impostazione della Banca Centrale Europea, all’orecchio degli operatori finanziari, apparve discordante rispetto a quella della FED che, solo due settimane prima e alla luce dei confortanti dati sull’inflazione USA, prospettava all’opposto un allentamento delle politiche restrittive.

Da Wikimedia Commons, the free media repository:

https://commons.wikimedia.org/wiki/File:Christine_Lagarde_World_Economic_Forum_2013.jpg

La BCE dichiarò inoltre che, da marzo, sarebbe andata a ridurre la dimensione del suo “portafoglio”, reinvestendo solo in parte i titoli in scadenza. Una questione che ci riguarda in maniera particolare poiché l’Italia è fra i principali beneficiari del “quantitative easing”. Nel 2022, pare addirittura che negli attivi di bilancio della BCE abbia trovato ospitalità “quasi” il 30% del debito pubblico italiano. Il preannunciato “disimpegno” della Banca centrale, si traduce in una minor domanda prospettica di titoli, con la conseguenza che lo Stato italiano, per catturare l’attenzione degli investitori, potrebbe dover elargire cedole più corpose, con evidenti conseguenze sui conti pubblici e sull’economia del Paese.

Sarebbe peraltro riduttivo liquidare il 2022 della “tempesta perfetta finanziaria” soffermandoci unicamente sugli episodi prenatalizi: più concretamente occorre evidenziare la persistenza di un ambiente finanziario estremamente instabile e che ci offre ormai da mesi oscillazioni di breve periodo molto intense.

Nel secondo semestre del 2022, ai forti rialzi di luglio, ottobre e novembre hanno fatto da contraltare una serie di ricadute: agosto, settembre e infine l’ultima, che qui commentiamo: dicembre. Da allora… sembra passato un secolo, soprattutto perché il “sentiment”, nelle settimane successive, è nuovamente ritornato positivo. Le criticità sottese a questo andamento schizofrenico sono tuttavia ancora presenti e per questo proveremo a valutarle in un‘ottica di lungo periodo.

Russia – Ucraina: spada di Damocle

Partiamo dall’aspetto forse più critico in senso ampio: il conflitto Russia-Ucraina, detonatore della “crisi finanziaria 2022”. Anche se il rischio di escalation pende ancora come una “spada di Damocle” sui destini del Vecchio Continente (e non solo), si è gradualmente assistito ad una “cronicizzazione” del problema, che sentiamo oggi meno acuto rispetto alla scorsa primavera. Ci si potrebbe interrogare a lungo su questo fenomeno, ma non è questa la sede giusta. Prendiamo atto, tuttavia, del fatto che i mercati, come l’opinione pubblica, hanno gradualmente rivolto il loro sguardo altrove.

Energia: dalla crisi alla sostenibilità

Dalla guerra alla crisi energetica il passo è breve: a tal riguardo osserviamo che le economie occidentali, dopo essersi scoperte vulnerabili di fronte allo shock causato dal conflitto, hanno reagito, cominciando ad intraprendere azioni tese a mitigare la dipendenza dalle fonti fossili, specie quelle provenienti da aree geografiche instabili.

In questo processo ha di fatto preso quota il percorso della sostenibilità (non soltanto energetica) della nostra economia: a quanto pare… più di Greta Thunberg poterono la paura di restar al freddo ed il rincaro delle bollette!

L’obiettivo “sostenibilità” è distante e richiederà anni di sforzi, ma la svolta che ci pare di intravvedere, se non sarà illusoria, rappresenta una buona notizia, per i cittadini e per i mercati finanziari. Ne dà prova il ritorno del gas ai valori “pre – conflitto”, anche se, non dobbiamo scordarlo, si tratta di prezzi decisamente superiori rispetto a quelli medi degli anni precedenti.

Inflazione

Giungiamo a questa fase dopo i forti rialzi della scorsa estate, con il TTF (borsa del gas di Amsterdam), nell’occhio del ciclone. Le violente fiammate speculative hanno contribuito a spingere l’inflazione nel nostro Paese nel 2022 a quota 11,6%, riportando le “lancette” dell’economia indietro di quarant’anni.

Il rialzo dei prezzi non ha peraltro colpito unicamente il Belpaese, e – soprattutto negli USA – non è alimentato tanto dal fattore energia, quanto dai problemi nelle catene di fornitura, causati dalla pandemia (specialmente in Cina). Con la normalizzazione “post Covid” stiamo tuttavia assistendo ad una progressiva stabilizzazione: l’inflazione negli USA, che a giugno scorso aveva superato il 9%, si è fermata a fine anno a quota 6,5%.

Anche in Europa verso la fine dell’anno i rialzi hanno cominciato a rallentare. Probabilmente in Italia il processo di aggiustamento dei prezzi non è ancora giunto al termine, ma i positivi segnali (raffreddamento sul fronte “energia” e avvisaglie di fine anno), fanno sperare nella maturazione di una dinamica comparabile a quella osservata negli USA.

Banche centrali e tassi di interesse

Difficile valutare se, e in che misura, il rallentamento dei prezzi degli ultimi mesi (soprattutto negli USA) dipenda dagli interventi delle banche centrali di cui si è fatto cenno in apertura. Attraverso il rialzo dei tassi, FED e BCE stanno cercando di assorbire danaro, di contenere la domanda e, in ultima istanza, di bloccare i rialzi dei prezzi.

Sull’opportunità e l’efficacia di tale “cura da cavallo” molto si è detto e molto si dirà; quelli che tuttavia si possono toccare con mano sono in ogni caso gli effetti collaterali. In primis la perdita di valore che nel 2022 ha colpito le obbligazioni emesse negli anni passati, rese meno interessanti dall’aspettativa di future emissioni più remunerative. I ribassi dei bond si sono affiancati alla debolezza dei mercati azionari ed è così venuto meno, in quest’annata straordinaria, il carattere protettivo delle obbligazioni, dalle quali di norma ci si aspetta che, con la stabilità delle loro cedole, vadano a compensare gli eventuali ribassi delle borse.

Obbligazioni. Termina l’epoca dei tassi negativi

Ci preme ricordare che l’inefficacia della protezione “da cedola” non è figlia degli eventi dello scorso anno, ma del fatto che, negli anni precedenti, le politiche espansive hanno spinto a “quota zero” i rendimenti dei titoli obbligazionari, anche quelli a lungo termine, proposti da emittenti di qualità.

E, allora, se negli ultimi anni abbiamo lamentato i rischi che questa situazione avrebbe potuto causare nel medio termine, oggi possiamo all’opposto guardare avanti in maniera costruttiva: ci apprestiamo infatti ad approcciare un periodo nel quale i rendimenti della componente obbligazionaria ritornano ad essere comparabili con quelli del passato meno recente.

Possiamo vederla anche così: abbiamo dovuto pagare in un colpo solo il conto (salato) del quantitative easing, che tanto ha contribuito alle performance finanziarie di cui abbiamo goduto negli anni passati. Nel costo era tuttavia incluso un interessante gadget: il “lasciapassare” per il mondo della “normalità dei tassi”: dopo i rialzi del 2022 – e dopo due anni di rendimenti negativi – troviamo ad esempio il rendimento del Bund decennale tedesco oltre il 2%! Il titolo di stato americano ritorna a quota 3,5%: un rendimento che non si vedeva dal 2010. Il nostro BTP decennale supera addirittura il 4%, quando due anni fa si oscillava tra lo 0 e l’1%. In questo caso la notizia è buona… ma forse non buonissima, perché entra in gioco la sostenibilità finanziaria del nostro Paese.

Italia, debito pubblico, previdenza

Se dunque sta terminando l’epoca delle “facilitazioni finanziarie”, ci si chiede se l’economia italiana saprà cavarsela anche questa volta, tenuto conto della demografia asfittica e delle debolezze strutturali che da anni ci affliggono. La questione incide anche sulla sostenibilità dei sistemi previdenziali.

E così, mentre i giornali evidenziano che il numero di pensioni erogate supera la platea dei lavoratori, dal territorio giungono risposte concrete: nel 2022, il peggiore degli anni finanziari, il numero dei nuovi aderenti registrato Solidarietà Veneto è il più elevato di sempre, salvo che nel 2007 del “silenzio assenso”. Il 60% sono trentenni la cui attenzione è evidentemente rivolta più alla prospettiva che al rendimento dell’anno. È una buona notizia: ci dà l’idea di un risparmio che si disancora dalla finanza “champagne” degli anni passati e ci rimanda al concetto di sostenibilità.

Sostenibilità del nostro sistema previdenziale, nel quale la pensione pubblica è integrata da quella complementare, e sostenibilità di un sistema economico da ripensare, in quanto non più in linea con le aspettative dei Millenials o della Generazione Z.

Su queste premesse andiamo a misurare i risultati dell’ultimo mese dell’anno scorso, proiettando fin d’ora il nostro sguardo nel 2023 appena iniziato.

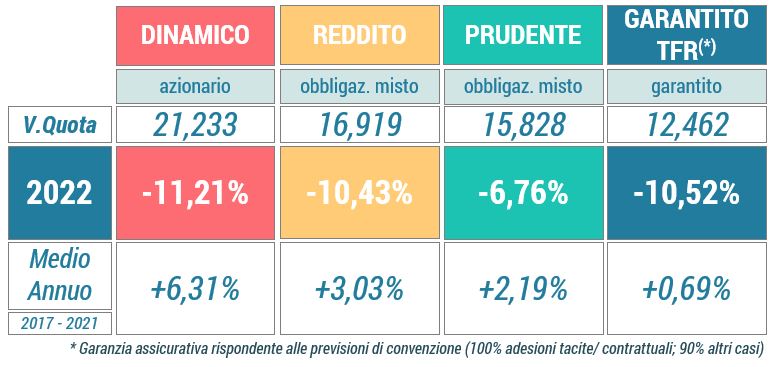

DINAMICO

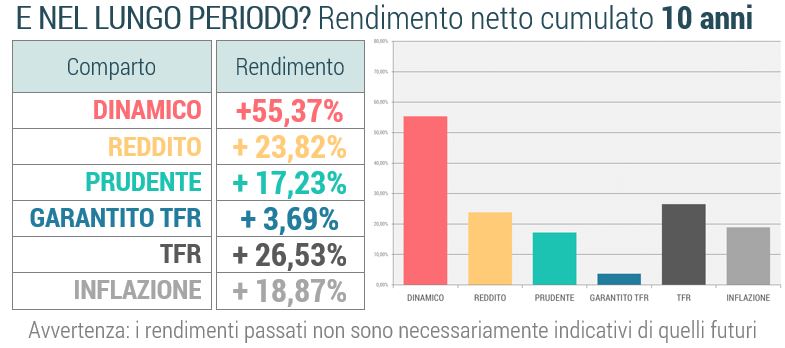

Il -3,69% di dicembre vanifica i consistenti rialzi di ottobre e novembre, fermando la performance annuale del Dinamico a quota -11,21% (benchmark -10,81%): un risultato che rappresenta in modo nitido la debolezza complessiva dei mercati tante volte commentata. Una sola volta nel passato questo comparto registrò un risultato peggiore: era il 2008 di “Lehman Brothers” (-14,68%). Nonostante ciò, il 60% dei nuovi iscritti 2022 ha scelto questa formula, tipicamente attraverso il “Percorso Previdenziale Ideale”, pensato proprio per ottimizzare il processo di investimento personale. Sono i più giovani (età media 34 anni) a preferire un comparto che utilizzeranno a lungo, per più di venti o anche trent’anni, specialmente qualora siano “soggetti fiscalmente a carico”.

A tal riguardo è interessante notare che il rendimento del comparto a vent’anni dall’attivazione (2003-2022) è quasi doppio (+121%) rispetto alla rivalutazione del TFR (+63%): un largo margine, al quale dovremmo aggiungere lo “sconto fiscale”, che ben si presta a proteggere l’investimento previdenziale su orizzonti più brevi, ed il contributo aggiuntivo che ogni azienda versa nel rispetto dei contratti collettivi di lavoro.

REDDITO

Il -10,43% con cui il Reddito (-2,80% a dicembre) chiude l’anno rispecchia la straordinarietà di una stagione nella quale, alla debolezza delle borse, si sono affiancati i ribassi sui mercati obbligazionari. La capacità dei gestori di interpretare questa difficile fase (soprattutto Groupama AM e HSBC) mitiga l’andamento avverso, così che la performance supera il benchmark di riferimento (-11,29%). In parallelo, va sottolineato il risultato della gestione “diretta”: alcuni investimenti in “economia reale” avviati nel periodo 2014-17 (capitale PMI) sono giunti a compimento, realizzando ottime performance che, in un quadro complessivamente deteriorato, dimostrano quanto sia importante tener fede al principio della diversificazione.

Circa un iscritto su tre (età media 48 anni) dopo aver utilizzato il Dinamico nei primi anni, e prima della fase finale dell’investimento (comparti Prudente e Garantito TFR) si posiziona sul Reddito per 10-15 anni circa: un arco temporale che, nella ventennale esperienza del comparto, ha permesso di consolidare i risultati ottenuti, amplificandoli attraverso la protezione del vantaggio fiscale. Il ripristino della remuneratività sulla parte obbligazionaria offre in prospettiva nuova “linfa” al Reddito, rinnovando l’attrattività che lo ha contraddistinto fin dalla sua introduzione.

PRUDENTE

Soffre, nel complicato 2022, anche il meno volatile dei comparti di Solidarietà Veneto e, per la seconda volta in vent’anni di “onorato servizio”, il rendimento (-6,76%) è negativo. Contribuisce al risultato anche il mese di dicembre (-2,02%), soprattutto a causa del rialzo dei tassi connesso con le politiche restrittive delle banche centrali. In questo contesto va dato atto della capacità di UnipolSai, affidatario di una porzione delle risorse, di interpretare efficacemente questa complicata fase, contribuendo in maniera decisiva a superare il benchmark di riferimento (-7,21%).

Al ribasso del 2022, che è meno pesante rispetto a quello degli altri comparti, si affianca il ridotto rendimento degli anni passati, causato della modesta remunerazione delle obbligazioni: in questa fase il vantaggio fiscale si è dimostrato decisivo nella protezione del patrimonio accumulato. Il “peggio”, tuttavia, da questo punto di vista, sembra alle spalle: il rialzo dei tassi del 2022 ha infatti reso più appetibili gli asset obbligazionari, che offrono ora rendimenti tali da ripristinare quella convenienza che nel tempo si era parzialmente affievolita.

GARANTITO TFR

Le dichiarazioni della BCE di fine anno impattano sulle valutazioni dei titoli di stato, principale asset del Garantito TFR e spiegano il -1,91% di dicembre, che porta il rendimento annuo a quota -10,52%. Gli associati che hanno scelto il GARANTITO TFR possono tuttavia guardare al futuro con una prospettiva migliore rispetto a quella che, negli ultimi anni, a causa dei tassi negativi, rese impraticabile il mantenimento della robusta garanzia assicurativa attivata fin dal 2007, quando il comparto venne introdotto. Con il rialzo dei tassi i titoli obbligazionari offrono infatti più elevati rendimenti, così che perfino alcuni giovani manifestano interesse per il Garantito TFR, che ipotizzano di utilizzare per sfuggire la volatilità dei mercati azionari, così elevata in questi mesi.

Pur nella maggiore convenienza rispetto al passato, sottolineiamo che il Garantito TFR non è lo strumento adatto a soddisfare le esigenze di chi è distante dalla pensione: a tal riguardo basti un confronto con i rendimenti di lungo periodo offerti da strumenti più volatili (come il Dinamico). Resta il fatto che la maggiore remuneratività dei titoli obbligazionari favorirà il progressivo recupero del ritardo accumulato nel 2022. Per questo consigliamo a pensionati e pensionandi di effettuare un check-up della posizione: contattando i nostri uffici potranno maturare una scelta consapevole per l’efficace prosieguo del proprio percorso di investimento.