Agosto all’insegna della volatilità: un “film” già visto. Dopo un avvio da brividi, con l’indice Nikkei precipitato a -20%, le borse tornano ai livelli di inizio mese. Regge anche l’obbligazionario, consentendo a tutti i comparti del Fondo di chiudere il mese ancora una volta in crescita. Mentre all’orizzonte… si riparla di “silenzio/assenso” e TFR.

Se luglio è stato un mese finanziariamente anomalo… agosto non è stato da meno! Se ne sono accorti molti associati/e che, probabilmente da sotto l’ombrellone, ci hanno chiamati nella prima decade del mese per chiedere che cosa stesse succedendo sui mercati azionari. Una preoccupazione lecita, poiché le borse hanno registrato forti perdite in pochi giorni. Su tutte, quella giapponese, con l’indice Nikkei che il 5 agosto ha registrato il più ampio ribasso di tutta la sua storia.

Quello che è successo nel paese del “Sol Levante” merita davvero di essere approfondito. Il Giappone è noto per i livelli storicamente molto bassi dei tassi d’interesse e dunque per i modesti rendimenti delle obbligazioni. Ebbene, a fine luglio, la Banca Centrale del Giappone (BOJ – Bank of Japan), in controtendenza rispetto alle altre banche centrali mondiali, ha alzato il tasso ufficiale di interesse, portandolo – udite, udite – addirittura allo 0,25%, massimo storico da più di dieci anni! Un livello irrisorio, se confrontato con i tassi FED e BCE (3-4%), ma sufficiente a spingere gli investitori, specialmente quelli abituati a utilizzare la “leva finanziaria” a basso costo, a rivedere le loro strategie, generando lo scossone.

Le persone più preoccupate hanno cominciato a chiedersi se ci fossero ulteriori motivazioni latenti, temendo un possibile “contagio”. Un cupo presagio che gradualmente è andato a disinnescarsi: a fine mese la situazione si è normalizzata, e non solo in Giappone. Nelle settimane in cui scriviamo la tensione si è ulteriormente attenuata: a settembre (ma ne parleremo nel prossimo numero) FED e BCE hanno sostanzialmente confermato le attese dei mercati, abbassando i tassi. Segno che l’inflazione fa meno paura, ma che l’economia sta risentendo della “stretta” messa in atto nel 2022. Specie in Europa, con il “Grande malato” (l’ex “locomotiva” Germania) che arranca, appesantito dalla crisi del settore automotive.

In prospettiva l’incertezza resta la “dominante”, anche a causa dello scenario internazionale, nel quale le tensioni fra potenze grandi e meno grandi non accennano a stemperarsi e con alcuni paesi – USA in primis – alla vigilia di una importante tornata elettorale. Ciononostante, i gestori rimangono moderatamente ottimisti, poiché percepiscono un allontanamento dello scenario recessivo. L’auspicio è che l’intonazione positiva, che da mesi alimenta i rendimenti dei comparti di Solidarietà Veneto, possa consolidarsi fino alla fine dell’anno, ormai piuttosto vicina.

Di questo shock di mezza estate, recuperato dal punto di vista “numerico”, resta un monito: meglio non abusare del proprio “budget di rischio”, perché le incognite sono in agguato e le “crisi” hanno spesso origine nei contesti meno attesi, con buona pace degli “astrologi” della finanza. Per questo, come Fondo, raccomandiamo sempre di prestare attenzione alla scelta del comparto di investimento, avendo riguardo alle indicazioni della Nota Informativa, e tenendo conto della personale capacità di risparmio e della propria propensione al rischio.

Un’impostazione basata su responsabilità e consapevolezza, che ci pare importante sottolineare, perché forse si sta avvicinando il momento delle scelte (previdenziali) importanti. Dalle indiscrezioni giornalistiche di queste settimane, sembra che i lavoratori dipendenti italiani possano essere presto chiamati a esprimersi sulla destinazione del TFR alla previdenza complementare, con un meccanismo di silenzio/assenso simile a quello adottato nel 2007.

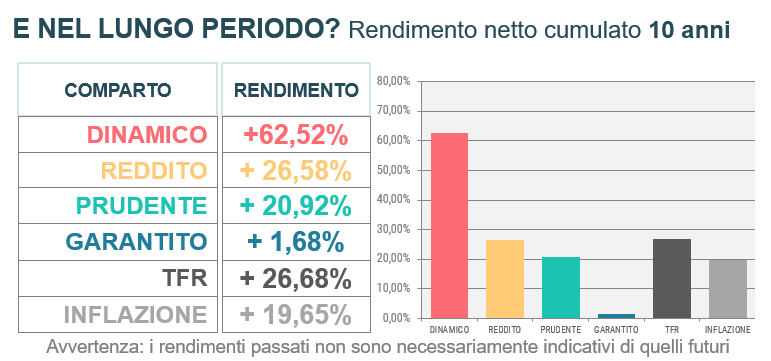

Torneremo certamente sulla questione quando le intenzioni del legislatore saranno più chiare. Nel frattempo, a proposito di “Trattamento di Fine Rapporto”, chiudiamo la premessa evidenziando che da inizio anno la rivalutazione del TFR tenuto in azienda è pari all’1,35% netto.

Di seguito, un’analisi dettagliata delle performance dei singoli comparti nel mese di agosto.

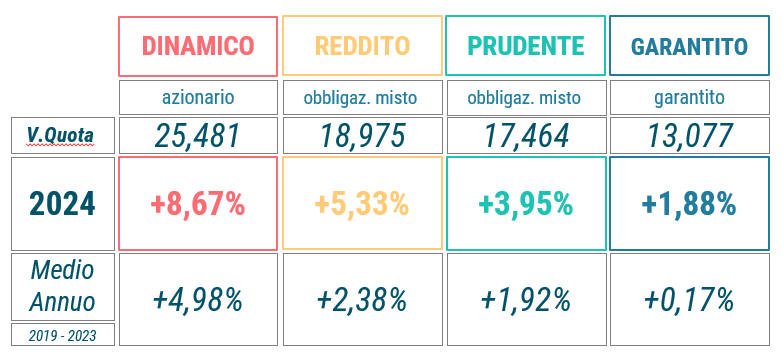

Rendimenti netti agosto 2024

DINAMICO

Le turbolenze di inizio mese non sono sufficienti a scalfire la resilienza del comparto Dinamico che chiude agosto con un buon +0,77%, grazie alla successiva ripresa dei mercati azionari e a un obbligazionario complessivamente positivo. L’incremento del valore quota da inizio anno (+8,67%) supera nettamente il rendimento del benchmark di riferimento (+7,67%). Si conferma in questa fase la capacità di tutti i gestori operanti in questa linea di investimento di sovraperformare i mercati: un positivo contributo “corale”, che vede spiccare i risultati di Eurizon Capital e Finanziaria internazionale. Ancor più consistente l’over performance generata dalla “gestione diretta”, che il Fondo effettua selezionando i cosiddetti fondi alternativi (FIA) dedicati al capitale delle aziende non quotate (private equity) e alle infrastrutture.

REDDITO

Un mese di “tranquilla agitazione” per il comparto Reddito. Le giravolte dei mercati azionari, dato il recupero di fine mese, non incidono sull’andamento del valore quota, che è invece supportato dal regolare contributo della componente obbligazionaria. Grazie al +0,42% registrato in agosto il rendimento annuale sale a quota +5,33%. Durante il 2024 tutte le gestioni contribuiscono positivamente al risultato che infatti è superiore al parametro di riferimento (benchmark +4,53%). Spiccano in modo particolare quelle focalizzate sull’ “economia reale”: anzitutto il mandato obbligazionario a focus geografico affidato a Finanziaria Internazionale, ma anche la “gestione diretta” dei Fondi di Investimento Alternativi, i cosiddetti FIA, dedicati al private equity (capitale delle aziende non quotate) che alle infrastrutture.

PRUDENTE

Il Prudente, nel mese di agosto, registra un buon +0,47%, favorito soprattutto dall’andamento positivo dell’obbligazionario governativo statunitense e dell’obbligazionario societario. Il comparto ha beneficiato delle notizie provenienti dal Simposio di Jackson Hole, nel quale il governatore Fed, Jerome Powell, ha accennato a un’imminente politica monetaria più accomodante. Dall’inizio dell’anno, il comparto ha maturato una performance del +3,95% (benchmark di riferimento +3,53%). Nel positivo confronto con il parametro di mercato, spiccano i risultati del gestore Eurizon Capital, in analogia con quanto già rilevato nel comparto Dinamico. Molto positivi anche gli asset dedicati all’ “economia reale”, con le ottime performance di Finanziaria Internazionale (mandato obbligazionario a focus geografico) e dei Fondi di Investimento Alternativi, i cosiddetti FIA, dedicati al private equity (capitale delle aziende non quotate) e alle infrastrutture

GARANTITO

La regolarità resta la virtù del Garantito, che continua il suo costante percorso, realizzando anche questo mese un rendimento positivo di misura analoga a quella dei precedenti sette (+0,25%). Il rendimento da inizio anno si attesta così a quota +1,88% (parametro di riferimento +2,08%). La linearità dei risultati deriva dalle scelte prudenziali del gestore Anima Sgr: una condotta che punta ad assecondare le aspettative degli associati/e in prossimità della pensione, che intendono preservare il valore accumulato in un orizzonte temporale di breve durata.