LE CRISI DEL PASSATO

Subito dopo la metà di marzo le principali borse mondiali hanno registrato dei ribassi – rispetto ai massimi di tutti i tempi raggiunti soltanto un mese prima – la cui dimensione ci rimanda alle crisi del passato. Senza andare a scomodare eventi remoti, come la crisi dei tulipani olandesi nel 1600 (spesso evocata in questi frangenti) o quella del ’29 , rappresentativa di una realtà economica molto diversa da quella attuale, ci concentriamo sul passato più recente.

La memoria va anzitutto al “lunedì nero” del 19 ottobre 1987 quando la borsa statunitense perse in un solo giorno il 22% (…le borse di Sidney ed Hong Kong scesero addirittura oltre il – 40%). Fu poi la volta della débacle di inizio millennio, con la “bolla New Economy”, sui cui strascichi si innestarono, l’anno successivo, gli effetti dell’attentato alle Torri Gemelle.

Un caso emblematico di quella crisi: la borsa tedesca dai massimi di inizio 2000, cominciò a riprendersi solo nel 2003, dopo una discesa del -70%. Se questi eventi cominciano a sembrarci lontani, il ricordo è ancora vivo rispetto ai fatti del 2008-09: la crisi di Lehman Brothers spinse infatti tutti i mercati finanziari attorno al -50% dai massimi.

LA SITUAZIONE ATTUALE: RIBASSI, RIPRESE E INCOGNITE

Passiamo all’attualità, a quella che un giorno ricorderemo come la crisi “Coronavirus” . Il DAX, indice rappresentativo della borsa tedesca, ma pure dell’economia del nostro continente, il 18 marzo segnava -39% rispetto soltanto ad un mese prima. Poco distante il Dow Jones, principale indicatore del mercato e dell’economia USA che, il 23 marzo, toccava quota -37% rispetto ai massimi storici del 12 febbraio. Una discesa rapida e profonda, paragonabile a quelle del passato.

Da tali “minimi”, tuttavia, i mercati hanno cominciato a riprendersi e, già alla fine di marzo, i due indici risalivano, posizionandosi attorno ad un -26/28% circa dai massimi. Una ripresa consistente, probabilmente riconducibile non tanto alle prospettive sull’economia, che restano ancora piuttosto opache, quanto alle politiche di sostegno all’economia attuate o annunciate dai governi e dalle banche centrali. Spiccano, in questo senso, le iniziative degli Stati Uniti, caratterizzate da abbondanza e rapidità.

Meno incisivi, invece, i policy maker europei (BCE, Unione Europea, Stati nazionali), che manifestano difficoltà nel trovare un equilibrio fra interessi contrapposti, rallentando l’azione complessiva. Nonostante ciò la risalita è proseguita anche per i mercati europei, seppur pur con fasi alterne, per tutta la prima metà di aprile.

IL PREZZO DEL PETROLIO

Nei giorni in cui scriviamo, il fatto saliente è la nuova e fragorosa caduta del prezzo del petrolio che, per la prima volta nella storia, scende sotto zero (-37 $ al barile), destabilizzando nuovamente i mercati finanziari. No, non si tratta di un errore: il fenomeno, per quanto apparentemente inspiegabile, trova la sua giustificazione nell’effetto combinato delle aspettative sulla carenza di domanda – legata alla diffusione della pandemia – con l’utilizzo parallelo degli strumenti derivati (soprattutto i cosiddetti futures) nell’ambito delle transazioni su questa materia prima. Non è questo il luogo per un approfondimento ad hoc, tuttavia il fatto è storicamente troppo rilevante per non dedicarci almeno un breve accenno.

EFFETTI E COMPORTAMENTI

Di fronte a tale volatilità, ci si aspetta magari un risparmiatore angosciato che si fa prendere dal panico. Certo, davanti all’innegabile aspettativa di un’economia in forte regresso e – peggio ancora – di fronte alle terribili immagini che ci vengono dagli ospedali di tutto il mondo, la preoccupazione è comprensibile. Nonostante questo, agli sportelli on-line, le consulenze di queste settimane hanno tipicamente un tono differente, dove la parola chiave è consapevolezza. Non mancano peraltro alcuni casi singolari. Fra tutti, ne abbiamo selezionati due, per certi versi speculari, che proviamo a commentare.

1) L’azionista apprensivo. “…il mio fondo comune azionario sta perdendo il 25% da inizio anno. Sono preoccupato. Come sta andando il Dinamico?”.

Fissiamo subito un punto: il confronto è del tutto improprio. Il Fondo pensione non è uno strumento speculativo e il comparto Dinamico, dove le azioni pesano mediamente il 54% del totale, si differenzia dal fondo comune azionario per la presenza di almeno quattro “protezioni” indirette:

- il Dinamico è per chi ha un lungo orizzonte temporale (no speculazione di breve termine);

- l’investimento (PAC) ed il disinvestimento (PPI) avvengono con gradualità (no rischio timing);

- l’investimento previdenziale gode della fiscalità agevolata;

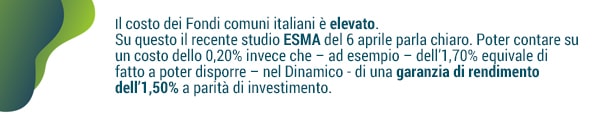

- il costo di gestione (ISC) supera di poco lo 0,20% l’anno.

Nel Dinamico la contropartita della volatilità è l’aspettativa di rendimento elevato, non dall’oggi al domani, bensì nel lungo periodo, secondo la logica previdenziale.

2) Lo scommettitore. “il Dinamico è sceso… conviene fare uno switch in, trasferendo la somma che ho maturato dal Prudente al Dinamico?”

Si vuole qui approfittare dei ribassi, per investire a valori inferiori rispetto a quelli di qualche settimana fa, puntando a trarre beneficio dai rialzi prospettici. Si tratta di un atteggiamento speculativo (“compro basso e vendo alto”) dal quale dobbiamo nettamente discostarci. Una scommessa lontana dalla logica previdenza complementare.

STRATEGIE E PREVISIONI

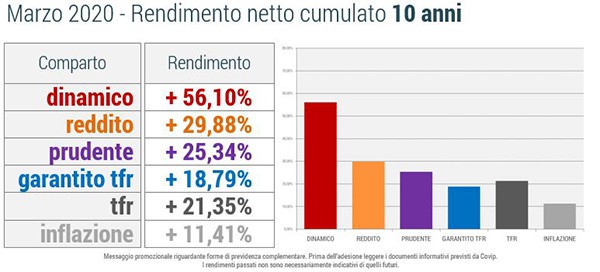

Leggendo a contrario questi due episodi, ed incrociandoli con i “crash” finanziari presentati in apertura, possiamo trarre degli spunti: le crisi ci sono sempre state e sempre ci saranno. Quanto durerà e quanto sarà profonda stavolta? I ribassi scenderanno al 50% come nel 2008? Lasciamo volentieri le previsioni agli astrologi, perché questo contesto è differente. Nella previdenza complementare, se è chiara la strategia di lungo periodo, il resto passa in secondo piano. E’ con questo atteggiamento, prudente e costruttivo al tempo stesso, che ci approcciamo a condividere i risultati di marzo.

Garantito Tfr

Il comparto (-0,33% nel mese) matura un rendimento del -0,36% da inizio anno; (benchmark -1,27%). Come sappiamo, per una valutazione completa, al risultato finanziario occorre aggiungere la garanzia assicurativa (rendimento minimo pari alla rivalutazione del TFR: 0,37% da inizio anno) che, assieme al vantaggio fiscale, protegge la posizione maturata da chi ha sceglie questo comparto ossia, tipicamente, il pensionando. Il Fondo, proprio in queste settimane, sta finalizzando la selezione del nuovo gestore che, nella seconda parte dell’anno, subentrerà a Cattolica. Si avvia infatti alla chiusura il rapporto ultradecennale con l’assicurazione di Verona.

Prudente

Il comparto risente solo in parte del crollo dei mercati azionari causato da “Covid-19”. Con il -2,29% di marzo, la performance da inizio anno si ferma a -2,58% (-1,84% il benchmark), grazie soprattutto all’andamento degli strumenti obbligazionari presenti nel portafoglio, più stabile rispetto a quello delle azioni. Il Prudente, che conferma in questo mese il suo potenziale protettivo, è adatto agli iscritti che hanno di fronte a sé tra 2 e 10 anni alla pensione.

Reddito

Il comparto “centrale” di Solidarietà Veneto, grazie alla buona performance dell’investimento in titoli di stato USA, compensa l’andamento della quota azionaria presente in portafoglio (25% circa del totale). Nonostante il -2,72% di marzo, il risultato da inizio anno (-2,27%; benchmark -1,96%) si conferma come uno dei migliori strumenti della categoria, tanto da difendere i rendimenti maturati negli anni passati ancor meglio di quanto sono riusciti a fare i gestori del Prudente.

Dinamico

Sul comparto si abbatte lo “shock Covid19”: (-5,93% il risultato di marzo), tuttavia il -7,99% maturato da inizio anno (benchmark -8,48%), spicca fra i risultati degli strumenti offerti ai risparmiatori previdenziali più giovani. La difficile situazione si prospetta peraltro interessante proprio per costoro (oltre 2/3 degli iscritti – trentenni – sono nel comparto da meno di 5 anni) perché potrebbe costituire l’avvio di un piano di accumulo (PAC) di successo. Situazione simile a quella di chi scelse il Dinamico nel 2007 (anno del silenzio – assenso) a cui seguì, nel 2008, il -14% causato dalla crisi “Lehman Brothers”. Oggi probabilmente questi sono gli iscritti più soddisfatti del loro investimento previdenziale.

Ricollegandoci a queste ultime considerazioni, non possiamo scordare che, proprio in questi giorni, stanno affluendo al Fondo le contribuzioni di competenza del primo trimestre 2020, che saranno investite – specie nel Dinamico – a valori più bassi che in passato. Si intuisce, anche in questo senso, il valore protettivo di un modello d’investimento a “contribuzione costante”, slegata quindi dal timing o dalle emozioni.

Se hai piacere di approfondire questi ed altri temi ti ricordiamo che il personale del Fondo è a tua disposizione attraverso il nuovo servizio degli sportelli on-line.

Non esitare: contattaci!

POTREBBE INTERESSARTI ANCHE

OPERATIVITA’ FONDO FINO AL 4 MAGGIO

DISPONIBILE LA COMUNICAZIONE PERIODICA 2019

IL GLOSSARIO DELLA FINANZA