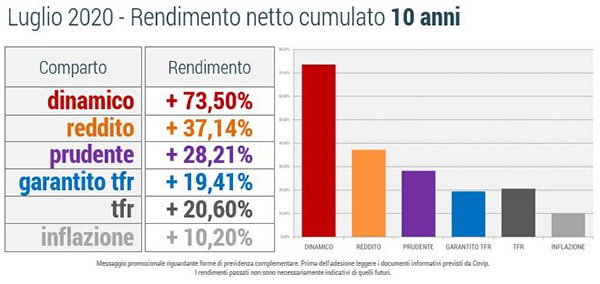

Chi si occupa di previdenza complementare sa che non è cosa saggia concentrarsi sui risultati di breve periodo e, in effetti, non è nostra abitudine farlo. Quest’anno, tuttavia, i messaggi che ci arrivano dall’analisi dei dati ci offrono degli spunti interessanti, che sarebbe un peccato venissero tralasciati. Proviamo quindi a riprenderne alcuni aspetti, addentrarci poi nell’analisi dei (positivi) risultati dei comparti di Solidarietà Veneto.

1) LE PAURE E LA RIPRESA

Quanto è lontano marzo 2020, con le borse a -30%? Chi si ricorda delle telefonate di qualche iscritto improvvisamente divenuto drammaticamente avverso al rischio?

Ci troviamo oggi in una situazione che, in poco tempo, appare diametralmente opposta. Un ribaltamento che alcuni reputano anche troppo repentino. E così, dopo la paura, ecco l’entusiasmo eccessivo.

E ora, a maggior ragione, il messaggio deve essere chiaro e univoco: non lasciamoci travolgere dall’emotività. Il risparmio nel fondo pensione non ha carattere speculativo, ma punta al risultato di lungo periodo, mira cioè a generare benessere nel giorno in cui decideremo di lasciare il mondo del lavoro. Il principio è valido sia nei momenti finanziariamente “buoni” che in quelli “cattivi”.

Una chiave di lettura che Solidarietà Veneto interpreta attraverso l’innovativo Percorso Previdenziale Ideale, un modello già optato da oltre 900 aderenti in poco più di sei mesi.

2) LA DIFFICOLTÀ’ A RISPARMIARE CON I TASSI NEGATIVI

Attorno alla questione dei rendimenti negativi dovremo ancora soffermarci a lungo. Oggi comprare BTP o, peggio ancora, Bund tedeschi, potrebbe voler dire investire 100 e vedersi rimborsato 90 o 95.

Cominciamo ad assistere all’applicazione degli “interessi negativi” anche sui conti correnti (specialmente per le giacenze più consistenti): un “nuovo mondo finanziario” che appare incredibile, soprattutto a chi era avvezzo alle cedole degli anni ’90 del secolo scorso.

Il messaggio questa volta è: attenzione alle chimere! Chi propone rendimenti elevati nel breve termine, offre probabilmente prodotti rischiosi. Attenzione pure ai costi, che spesso “consumano” il poco rendimento che i mercati possono offrire.

Cosa ci resta? Sicuramente l’investimento a lungo termine – come il Fondo pensione – costituisce una opzione ancora performante, specialmente se, come nel caso dei fondi negoziali, è contraddistinta da costi di gestione particolarmente bassi.

3) MERCATI AZIONARI VOLATILI E DISTANTI DALL’ECONOMIA REALE

I rialzi dei mercati azionari di questi ultimi mesi non devono “annebbiare” la nostra attenzione.

L’economia reale si appresta ad affrontare un autunno complicato. Tutti sperano nell’efficacia dei vaccini “anti Covid-19”, ma se così non dovesse essere lo scenario potrebbe rapidamente avvitarsi. Banche centrali e stati, memori dell’esperienza del 2008 (fallimento Lehman e crollo mercati), si sono adoperati con tempestività per sostenere l’economia, dando fiducia ai risparmiatori.

Basterà? Tutti lo speriamo, ma ricordiamo che le risorse fornite oggi saranno il debito del domani. Un debito che in qualche modo qualcuno dovrà pagare.

L’auspicio è quindi quello che l’economia si riprenda, andando a colmare il “gap” creatosi fra andamenti positivi dei mercati azionari e bilanci delle aziende. Una ripresa che ci piacerebbe venisse interpretata, in questa fase storica delicatissima, attraverso la chiave di lettura ESG, soprattutto riguardo alla sostenibilità ambientale.

Con le attenzioni che vi abbiamo riportato, non ci resta ora che avviarci all’approfondimento sui risultati dei comparti. Un distillato di buone notizie – seppur da cogliere con le dovute attenzioni – di cui prendere nota “sotto l’ombrellone” o al fresco, davanti ad un bel lago dolomitico!

Garantito Tfr

C’è stata una particolare attenzione attorno al Garantito TFR in questo mese di luglio. Come sappiamo, infatti, all’inizio del mese le risorse patrimoniali del comparto sono state trasferite dai conti di Cattolica Assicurazioni a quelli del nuovo gestore Generali Insurance. Ebbene, se è vero che “chi ben comincia è già a metà dell’opera”, possiamo certamente guardare con fiducia al futuro della linea di investimento dedicata ai pensionandi.

Generali avvia infatti la sua gestione con un +0,48%, miglior risultato mensile del 2020 ed uno dei migliori dell’ultimo quinquennio. Le motivazioni vanno ricercate nella diversa filosofia di investimento (asset allocation) del nuovo partner e dal buon andamento dei mercati finanziari. Grazie a questa performance il valore quota ritorna di fatto al livello di inizio anno: -0,04% il rendimento del comparto (-0,56% il benchmark nel 2020).

Approfittiamo per segnalare che sono in fase di verifica i conteggi relativi alle integrazioni dovute con riferimento al precedente mandato in essere con Cattolica Assicurazioni. Un’attività particolarmente articolata in ragione del numero di associati interessati (oltre 53.000) e della lunghezza del periodo di analisi (2014 – 2020) ma che attendiamo sia conclusa nei tempi più brevi.

Prudente

Ritorna il “segno +” anche per il comparto storicamente più stabile. Il Prudente non ha risentito in maniera particolare delle difficoltà dei mercati finanziari durante il periodo apicale del “lockdown” perciò il recupero è stato piuttosto rapido e non molto complesso. Il +0,16% del mese è quindi sufficiente a riportare a +0,06% il risultato ad inizio anno (+0,99% il benchmark).

Reddito

Nei primi sei mesi dell’anno il Reddito si è rivelato uno dei migliori strumenti previdenziali dal punto di vista del rendimento. La crescita continua, peraltro, anche nel secondo semestre, così che il valore quota – grazie al + 0,46% di luglio – raggiunge quota +1,61% da inizio anno (+2,30% il benchmark).

Dinamico

La progressione del Comparto dedicato ai più giovani prende quota, in avvio del secondo semestre, grazie ad un corposo +1,87% nel solo mese di luglio. La performance da inizio anno sfiora così il 2% (+1,97%; -0,62% il benchmark).

Un risultato sorprendente, fra i migliori del mercato, il cui merito è dovuto in particolare alla capacità di uno dei gestori di superare il benchmark di riferimento in misura abbondante. Axa, il partner che dall’inizio dell’anno gestisce circa il 60% delle risorse del comparto, è riuscito ad accumulare – in questi 7 difficili mesi – un vantaggio del 6,76% rispetto all’indicatore di mercato. In quasi vent’anni di gestione non ci era mai capitato di poter osservare un così ampio margine ed è per questo che, nelle prossime settimane, andremo ad approfondire i motivi di questo successo proprio assieme al gestore. Sempre confidando che, se “il buongiorno si vede dal mattino”, il prosieguo della collaborazione possa essere ugualmente convincente.

POTREBBE INTERESSARTI ANCHE

IL GLOSSARIO DELLA FINANZA

ADESIONE ONLINE: CI SIAMO!

FONDO SMART: AL VIA GLI SPORTELLI INFORMATIVI ONLINE