Nel “piatto” scenario agostano europeo, un solo tema fa eccezione: il debito italiano.

Le vicissitudini politiche del nostro paese sono oggetto di particolare attenzione da parte degli investitori, specialmente quelli internazionali: si ascoltano le dichiarazioni del Governo, cercando di valutare gli impatti della manovra di fine anno sui conti pubblici.

L’abbondanza di notizie, talvolta contrastanti ha avuto un duplice effetto negativo: da un lato lo spread è salito in maniera non dissimile a quanto avvenuto negli ultimi giorni di maggio, penalizzando gli investimenti obbligazionari; dall’altro anche il mercato azionario, fortemente correlato alla dinamica dei titoli di stato, ha subito una flessione dei prezzi.

Alla complessiva “bonaccia” finanziaria registrata in Europa si è contrapposta, nel mese appena trascorso, la crescita dei mercati azionari d’oltreoceano, in un trend che sembra non risentire delle tensioni commerciali USA – Cina, nonostante la rilevante risonanza mediatica del tema.

Per approfondire il quadro vi proponiamo l’analisi di Filippo Guerzoni (v. foto), Economist & Strategist di Eurizon Capital, che rappresenta chiaramente il contesto azionario.

“Forte la borsa USA, che è riuscita a segnare nuovi massimi; nulla di fatto invece per le borse europee e per quelle emergenti che non sono andate oltre un movimento laterale”.

Il gestore del comparto Dinamico, scende più a fondo nell’analisi dei mercati obbligazionari: “tassi a lunga scadenza di USA e Germania in leggero calo rispetto ai livelli di inizio agosto, ma sempre all’interno dei livelli medi dell’anno: sotto il 3% il 10 anni USA, sotto lo 0,5% il tedesco. Alcuni mercati sono stati sotto forte pressione: è il caso delle valute e delle obbligazioni dei paesi emergenti, con Turchia e Argentina segnalatesi in negativo; è stato il caso dei titoli governativi italiani, con lo spread a 10 anni risalito a sfiorare i 300 basis point.

Uno nodo da sciogliere riguarda la legge di bilancio dell’Italia per il 2019, lo spread sui titoli a 10 anni indica un livello di scetticismo degli investitori già alto. Un certo sforamento degli obiettivi di finanza pubblica è dato per scontato e, se non sarà particolarmente ampio, lo spread potrebbe rientrare rapidamente.

Difficilmente però i mercati giocheranno d’anticipo prima di vedere i numeri nero su bianco.”

Nello scenario incerto emerge, ancora una volta, l’efficace strategia difensiva di Solidarietà Veneto:

Dinamico

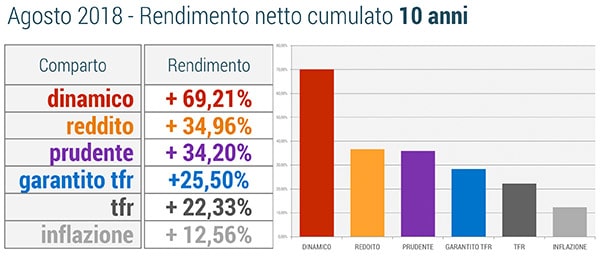

Quinto mese consecutivo con il segno “+” per il comparto dedicato ai più giovani. Con lo +0,11% di agosto si allontanano ancora i “minimi” di marzo, tanto che la performance da inizio anno (+1,48%; benchmark netto +2,16%) spicca rispetto a quelle dei competitor. A dieci anni dal crack Lehman Brothers e dalla successiva crisi finanziaria, il comparto ha maturato un risultato marcatamente positivo, forse non preventivabile 10 anni fa: + 70% (rendimento medio annuo netto: + 5,50% circa). Una performance naturalmente molto apprezzata, specialmente per i giovani neoiscritti di allora che, in modo lungimirante e in ragione del lungo orizzonte temporale, scelsero la via della volatilità per avere in cambio un’aspettativa di rendimento più elevata. Oggi possiamo dire che la scelta ha superato i migliori auspici.

Reddito

Lieve flessione per il comparto “centrale” del Fondo (-0,25% ad agosto), che sconta l’andamento negativo delle “azioni Italia” (mediamente pari al 4% delle risorse in gestione). Il risultato da inizio anno rimane peraltro positivo (+0,48%; benchmark netto +0,80%): emerge, in questo senso, il carattere “difensivo” del comparto che, anche in un anno complicato come questo, riesce a mantenere una performance positiva, mentre magari altri più aggressivi competitor stanno soffrendo.

Prudente

La diversificazione porta valore, soprattutto in periodo di forte volatilità; questo mese a trarne beneficio è stato soprattutto il Prudente, che non ha sofferto in modo particolare dell’aumento degli spread italiani, anche grazie ad un portafoglio obbligazionario particolarmente differenziato tra tutti i paesi della zona euro. Agosto si chiude con un +0,12%, che consolida la performance da inizio anno a +0,68% (benchmark +0,97%). Il Prudente negli ultimi dieci anni si è distinto per la costanza dei risultati positivi (non ha mai registrato un anno con il segno “-“), che ha permesso una rivalutazione netta annua mediamente pari a circa il 3,00%.

Garantito Tfr

Il nuovo allargamento degli spread sui titoli di stato italiani, dopo quello di maggio, pesa sul risultato del mese (-1,12%), ampliando la performance negativa dell’anno a -2,32% (benchmark -0,55%). Sappiamo che la presenza della garanzia di rendimento (pari alla rivalutazione del TFR) neutralizza questa situazione, altrimenti pesante, e ciò costituisce un notevole punto di forza del comparto. Non è l’unico: interessante infatti andare ad estendere l’analisi al decennio passato, un periodo nel quale il rendimento del comparto (2,30% netto annuo), nonostante l’andamento dell’ultimo anno, ha complessivamente superato la rivalutazione del TFR lasciato in azienda o all’INPS (2,04%). Gli associati più avversi al rischio, che hanno scelto questo comparto negli anni passati, hanno visto soddisfatte le proprie aspettative: negli anni è infatti maturato un rendimento superiore alle attese; una “scorta” che torna utile in queste situazioni di mercato e si affianca alla garanzia di rendimento.

POTREBBE INTERESSARTI ANCHE

GLI ITALIANI RISPARMIANO DI PIU’, MA NON PER LA PENSIONE

IL GLOSSARIO DELLA FINANZA

PRESTAZIONI ACCESSORIE: COSA SONO E PERCHE’ ATTIVARLE