La finanza – dopo mesi di crescita – segna il passo ed il Paese, impegnato nella ripresa post Covid-19, pare si approssimi ad un autunno che, nel rispetto dello storico copione, potrebbe essere piuttosto “caldo”. La frenata di settembre non erode tuttavia gli ampi margini nel tempo accumulati.

Settembre 2021: dopo un anno e mezzo di segni “+” i mercati finanziari – in maniera pressoché indistinta – hanno ripiegato, prezzando quei rischi di cui, fino ad agosto, sembravano farsi beffa. Colpa di Evergrande, colosso immobiliare cinese i cui scricchiolii giungono insistentemente fino a qui, evocando lo “spettro” di una nuova Lehman in “versione orientale”. Ma anche della questione Coronavirus che, volenti o nolenti, da un anno resta al centro dell’osservatorio sanitario ed economico. Colpa infine anche del rischio inflazione, collegato alle difficoltà nelle supply chain, con le materie prime e i semilavorati che (come ci raccontano aziende e lavoratori) non arrivano e i prezzi che inevitabilmente tendono a salire.

Ci si chiede se il rallentamento dei mercati finanziari e le spinte inflazionistiche, abbiano carattere temporaneo o rappresentino l’inizio di un periodo di transizione più lungo, l’autunno caldo di cui si diceva in premessa.

Difficile dirlo, anche perché, mentre stiamo scrivendo, il vento ha cambiato nuovamente direzione: dopo che l’81% delle società quotate sul listino newyorkese (NYSE) ha dichiarato – nelle trimestrali – risultati superiori alle aspettative, gli indici azionari hanno infatti ripreso quota e probabilmente ci si sta avviando verso un recupero della flessione settembrina.

Ancora una volta a recitare un ruolo chiave nell’instabile scenario saranno le banche centrali che, davanti alla prospettiva inflazionistica non hanno ancora assunto un atteggiamento univoco: la Fed ha infatti annunciato una riduzione degli stimoli a partire da novembre, mentre la BCE ancora temporeggia.

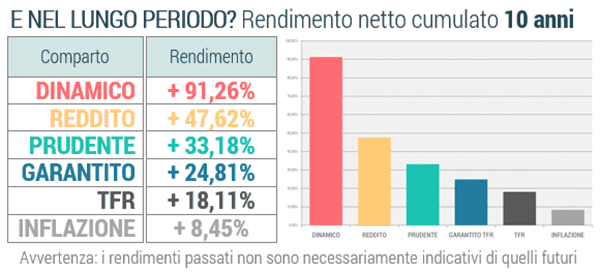

Al fondo pensione resta inoltre la prospettiva di lungo periodo, che consente di prendere le distanze dalle turbolenze di breve termine: è anche per questo che la modesta “frenata” di fine settembre si può reputare perfino benefica, perché aiuta a ridimensionare un “appetito al rischio” forse viziato da un trend che, nel complesso, resta assolutamente positivo. Si pensi a tal proposito che la performance decennale del Comparto “Dinamico”, investito mediamente al 54% in azioni e al 46% in obbligazioni, a fine settembre tocca quota 91,26%: un risultato che, se ci fosse stato prospettato dieci anni fa, nel mezzo della crisi dello “spread”, avremmo certamente “sottoscritto”.

Anche i risparmiatori che hanno scelto i comparti meno volatili (orizzonte breve) incassano peraltro risultati (nell’anno e nel medio periodo) positivi; molto spesso si tratta di iscritti che, per arrotondare il risultato complessivo, ricorrono ai versamenti volontari, potendo così incrementare il vantaggio fiscale.

“L’aggiustamento dei mercati – ricorda il Direttore del Fondo – giunge proprio nel periodo in cui associati ci contattano per valutare l’opportunità di tale operazione. Potrebbe essere l’occasione giusta per aprire una riflessione anche sul posizionamento a livello di comparto.”

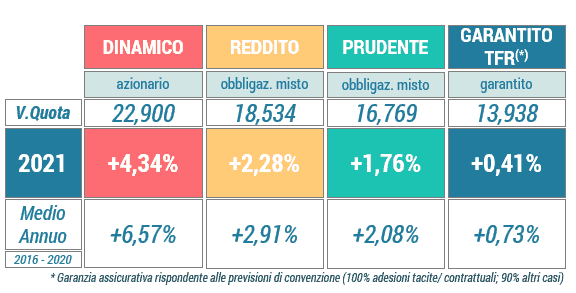

Rendimento netto Settembre 2021

DINAMICO

Rallentamento settembrino per il comparto dedicato ai più giovani, che chiude il mese a -1,63%. Le turbolenze sui mercati azionari si sono fatte sentire, ma il risultato da inizio anno continua ad essere positivo (+4,34%; +6,15% il benchmark). La volatilità è la caratteristica tipica degli asset azionari e quindi le oscillazioni cui abbiamo assistito tra agosto e settembre non sorprendono l’iscritto al Dinamico. La contropartita della volatilità è del resto il rendimento: la performance media annua del comparto su base decennale è ad esempio pari al 6,70% netto. Supera il 6% anche il rendimento medio annuo nel quinquennio (6,18%) e su base triennale (6,55%).

REDDITO

A settembre frena anche il Reddito: il -0,86% segnato nel mese è l’effetto combinato della flessione dei mercati azionari e dell’aumento dei tassi di interesse sui titoli governativi a lunga scadenza, con la conseguente discesa dei prezzi. Positiva la performance da inizio anno (+2,28%; +1,63% il benchmark). I gestori, attenti ai cambi di rotta, si sono posizionati in modo tale da poter seguire il cambio di ciclo puntando sui settori – come quello finanziario – maggiormente sostenuti dalle condizioni inflazionistiche ed economiche attuali.

PRUDENTE

Nel mese anche il Prudente registra una contenuta riduzione (-0,59%) del valore quota. Positivo invece (+1,76%) il risultato complessivo maturato da inizio anno (+1,30% il benchmark). In questo settembre poco propizio per i mercati, un ruolo positivo, seppur marginale, lo ha avuto il mandato a focus geografico di Finanziaria Internazionale, la cui performance ha contribuito a compensare la debolezza delle altre asset class. Un fenomeno registrato tra l’altro anche nel Dinamico e nel Reddito dove la casa d’investimenti di Conegliano gestisce rispettivamente il 3% e 4% degli asset.

GARANTITO TFR

Non si sottrae al negativo andamento dei mercati neppure il comparto dedicato ai pensionati. – 0,78% il risultato nel mese, per un rendimento da inizio anno che resta peraltro in territorio positivo (+0,41%). Il Comparto, come sappiamo, punta nel breve termine alla conservazione del capitale e per questo si rivolge agli iscritti più anziani, ormai prossimi al prelievo finale per pensionamento, e ai quali, grazie al risparmio fiscale, è garantito un “buffer” di protezione che si aggiunge al rendimento maturato grazie all’investimento nei mercati finanziari.