Dieci domande per capire meglio la situazione

1) Spread, cosa vuol dire?

Il termine ha origine anglosassone; la definizione rimanda al concetto di “forbice” o “scarto”. Nel caso, lo spread è la differenza di rendimento fra i titoli di stato italiani con scadenza a 10 anni e i bund tedeschi di pari durata, che vengono presi a riferimento perché considerati free-risk (privi di rischio), dunque adatti all’investitore più cauto.

2) Spread, cosa ci indica?

Lo spread può essere interpretato anche come il rendimento aggiuntivo che il mercato si aspetta di ricevere da un titolo di stato, a fronte del rischio finanziario, economico e politico del paese che lo ha emesso: maggiore è l’incertezza (rischio), più alto sarà il rendimento richiesto dal mercato.

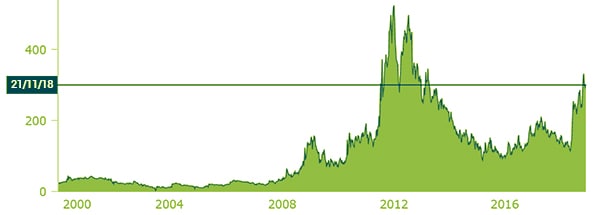

3) A quanto è oggi lo spread?

Lo spread è, da alcuni mesi, in “area” 300, significa che il mercato, per investire nel BTP a 10 anni, richiede un rendimento aggiuntivo del 3% rispetto al titolo tedesco pari scadenza. Nonostante la tensione degli ultimi mesi, lo spread è più basso rispetto ai valori del 2011, quando superava quota 500.

4) Come incide lo spread sul risparmio?

Se lo spread sale, tipicamente ciò è dovuto ad un aumento dei rendimenti sui titoli italiani. Quando aumentano i rendimenti, i titoli che si possiedono perdono di valore e si subiscono delle minusvalenze.

5) Se il valore dei titoli scende per via dello spread, la perdita è definitiva?

I prezzi dei titoli di stato, durante la loro vita, oscillano; alla fine però è sempre previsto il rimborso del capitale “a 100”. Le minusvalenze sono quindi temporanee, salvo il caso del default (lo stato non paga il debito, in tutto o in parte).

6) A parte lo spread, i mercati in generale come stanno andando nel 2018?

I mercati, nel 2018 non sono brillantissimi, non solo a causa dello spread. Anche le borse non stanno andando benissimo. Possiamo dire che, dopo sette anni di guadagni, questo è l’anno peggiore. Nulla però a che vedere con il 2008 di “Lehman Brothers”: la situazione è decisamente più tranquilla, ma ci aiuta a prestare maggiore attenzione al tema del rischio, che non va dimenticato mai.

7) I fondi pensione stanno perdendo a causa dello spread? Quanto?

Dipende. Alcuni fondi da inizio anno stanno perdendo anche il 2 o il 3%, altri non stanno perdendo praticamente nulla o stanno ancora guadagnando. Più titoli di stato (specie a lunga scadenza) ci sono in portafoglio, più elevate possono essere le ripercussioni. In ogni caso un fondo pensione, grazie alla diversificazione, riesce molto spesso a proteggere il capitale.

8) Come approccia Solidarietà Veneto il problema dello spread?

Solidarietà Veneto già dal 2012 (dopo la dura esperienza dello spread di allora) adotta una strategia molto prudente: fortissima diversificazione e meno titoli di stato italiani rispetto al passato e anche con “duration breve”, insomma… “pochi e corti”. Una strategia efficace proprio quando i mercati soffrono, come ora.

Assolutamente sì. I comparti di Solidarietà Veneto, al 31ottobre, sono fra i migliori in ciascuna categoria di investimento e i dati provvisori a metà novembre sono addirittura in miglioramento, con i comparti Prudente, Reddito e Dinamico che, da inizio anno, registrano rendimenti positivi compresi fra +0,30% e lo +0,50. Il Garantito TFR, infine, vince anch’esso la “battaglia” con lo spread grazie alla copertura assicurativa: il risultato (-2,00%) è infatti assorbito dal rendimento minimo garantito pari alla rivalutazione del TFR (+1,84% netto nel 2018). Insomma: questo non è certo un anno di “vacche grasse” ma, nonostante la tempesta, resistiamo.

10) Infine… In prospettiva cosa ci si può attendere?

I mercati non possono crescere sempre, questo deve essere chiaro. Inevitabile che talvolta, specialmente dopo tanti rialzi, ci possano essere delle pause per cui, anche un “segno meno” dopo sette anni di… vacche grasse, non è da considerare anomalo. Attenzione quindi a chi vende prodotti (magari molto costosi) con la lusinga dei rendimenti sempre positivi!

Forse questo 2018, con i suoi fastidiosi scossoni finanziari, potrebbe aiutarci ad essere più equilibrati: ci renderemo conto che, nonostante lo spread, per chi ha scelto Solidarietà Veneto le cose non vanno affatto male, anzi!

Ad esempio, chi ha scelto il fondo territoriale nel 2007, anno del “silenzio assenso”, oggi sta maturando risultati molto superiori rispetto a chi ha lasciando il TFR in azienda. Un vantaggio, per l’associato medio, compreso indicativamente fra i 7.000 e i 13.000 €, a seconda del comparto a suo tempo prescelto. Numeri che talvolta sorprendono e che derivano innanzitutto dai buoni rendimenti, (largamente superiori alla rivalutazione del TFR), ma anche dalla presenza del contributo azienda (previsto per chi aderisce a Solidarietà Veneto) e dello sconto fiscale. Senza contare che, nel Comparto Garantito TFR, c’è l’aggiunta della garanzia assicurativa.

Per concludere: se nel futuro prossimo i mercati si dovessero riprendere, non potremmo che prenderne atto con soddisfazione. Si sa però che “i risultati passati non sono indicativi di quelli futuri” e se dunque, dovessero approssimarsi sette anni di… “vacche magre”? Un fondo come Solidarietà Veneto è una forma di risparmio più efficace rispetto ad altre, perché può contare su un mix difficilmente battibile: bassissimi costi di gestione, contributo azienda, garanzie assicurative e diversificazione dell’investimento: supporti che stanno proteggendo i nostri soldi in un anno complesso come questo. In aggiunta… il risparmio fiscale, una specie di “garanzia” pubblica che tutela il risparmio destinato alla futura pensione, una “scorta” minima di rendimento che matura anche quando i mercati faticano.