In un contesto positivo per i rendimenti di tutti i comparti, Solidarietà Veneto registra il crescente apprezzamento da parte dei potenziali aderenti, raggiungendo risultati record nella raccolta delle adesioni, nelle contribuzioni e nella crescita del patrimonio gestito.

Un primo semestre davvero da incorniciare per la gestione finanziaria di Solidarietà Veneto, che prosegue nella scia positiva ereditata dalla fine del 2023. Nei sei mesi, nonostante la “pausa” di aprile, maturano rendimenti fra i migliori di sempre, che allontanano il ricordo del 2022, annus horribilis della finanza.

I mercati azionari

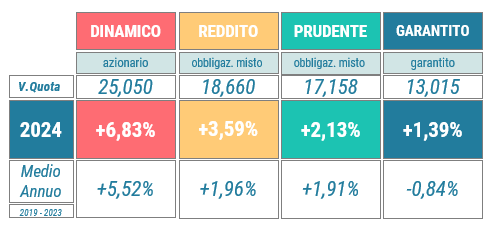

A trainare la progressione dei valori quota sono stati in primis i mercati azionari: il rally spinge soprattutto il “Dinamico” che mette a segno un ottimo +6,83%, miglior “primo semestre” di sempre per il comparto dedicato ai più giovani (circa il 35% degli associati).

All’investitore più accorto non sarà tuttavia sfuggita la “genesi” di tale rally, che giunge soprattutto dal settore tecnologico, grazie al forte apprezzamento di un numero ristretto di società.

A tal riguardo Paolo Stefan, Direttore del Fondo, sottolinea che “Osservando gli ultimi vent’anni, periodo in cui il Dinamico è stato attivo, fatichiamo a trovare un’altra fase in cui un singolo settore abbia contribuito in modo così significativo al risultato degli indici. Ne è derivata una riduzione implicita della diversificazione che, pur non sminuendo la soddisfazione per la performance, ci invita alla prudenza”.

In questa fase i maggiori rischi sembrano provenire dal contesto geopolitico. Oltre ai conflitti che da tempo sono nel “radar” dei mercati finanziari, quest’anno non possiamo scordare le sfide elettorali previste in molti Paesi, in particolare quella a “stelle e strisce” attesa per la seconda metà dell’anno. Sarà un passaggio certamente delicato: come dimostrato dalla recente esperienza francese, i mercati, salvo qualche eccezione, tendono a essere molto sensibili a queste dinamiche.

I mercati obbligazionari

Meno brillanti i mercati obbligazionari, penalizzati dalle incertezze legate alle aspettative sulle mosse delle banche centrali. Tuttavia, rispetto a un anno fa, il contesto è più sereno: non si registrano tensioni sui prezzi paragonabili a quelle del 2022.

Aumenta, invece, l’attenzione verso il rischio di un rallentamento dell’economia, che alimenta le aspettative per una graduale riduzione dei tassi.

Nel complesso, il modesto contributo della componente obbligazionaria al rendimento è compensato dal buon andamento delle azioni. Di conseguenza anche i comparti con una maggior esposizione al reddito fisso mettono a segno risultati positivi e in linea con le attese (Prudente +2,13%; Reddito +3,59%).

Non solo mercati quotati

La nota più positiva di questo semestre per Solidarietà Veneto proviene dagli investimenti “alternativi” nei cosiddetti private markets (mercati non quotati).

Gli investimenti nell’ “economia reale” contribuiscono alla performance dei tre comparti menzionati con oltre 6 milioni di euro di profitti (realizzati e non realizzati). “Un risultato di questo genere – spiega Paolo Stefan – deriva principalmente dagli investimenti che il Consiglio di Amministrazione di Solidarietà Veneto decise di avviare più di dieci anni fa. L’intento di disporre di fonti di rendimento decorrelate rispetto ai mercati quotati sta ora rivelando il suo potenziale e conferma l’efficacia di un percorso che prosegue”.

In questi primi sei mesi del 2024, Solidarietà Veneto ha infatti selezionato due nuovi Fondi nell’ambito del private debt pan-Europeo. Ci si aspetta che questi strumenti offrano nei prossimi anni lo stesso tipo di contributo alla performance di cui beneficiamo oggi grazie alle scelte fatte in passato.

“Infine, una particolare soddisfazione – sottolinea il Direttore – arriva dal comparto Garantito.

Con la revisione della strategia di investimento attuata dopo l’affidamento del mandato a Anima e Great Lakes, il comparto sta offrendo una crescita costante del rendimento, mese dopo mese.

In un contesto non ottimale per il mercato obbligazionario, il Garantito ha registrato nei sei mesi uno dei migliori risultati fra gli strumenti con caratteristiche simili (+1,39%)”.

Questo stile di gestione, supportato dalla garanzia di protezione del capitale, risponde evidentemente alle esigenze di chi è prossimo alla pensione e tipicamente sceglie questo strumento. Ciò spiega anche l’incremento delle masse gestite registrato dallo scorso dicembre (oltre 30 milioni di euro), un valore senza precedenti nei 17 anni di attività del comparto.

“Con la consapevolezza del positivo scenario finanziario – conclude Stefan – si consolida anche la necessità di integrare la previdenza pubblica con quella complementare.

Nei primi sei mesi del 2024 Solidarietà Veneto registra il più elevato numero di adesioni di sempre (escludendo l’anno del silenzio-assenso), con una crescita delle contribuzioni vicina al 20% rispetto ai primi 6 mesi del 2023, e un aumento del patrimonio superiore al 16%, rispetto allo stesso periodo. Numeri positivi che consolidano il Fondo come forma di previdenza complementare più diffusa in Veneto e ci spingono a prestare una maggiore attenzione al territorio per il futuro prossimo”.

Rendimenti netti giugno 2024

DINAMICO

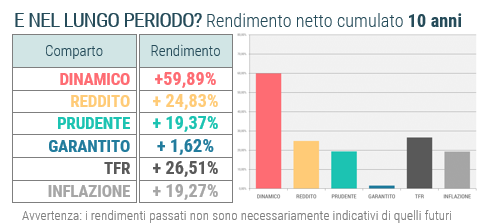

Con il +1,86% di giugno il Dinamico chiude un semestre da record, registrando la performance (+6,83% da fine 2023) di “primo semestre” migliore di sempre. Merito soprattutto della capacità dei gestori, soprattutto Eurizon e Axa, di destreggiarsi abilmente nel contesto finanziario di questo periodo e distanziando nettamente il benchmark di riferimento (+5,79%). Un quadro coralmente positivo, grazie anche al buon andamento del mandato a focus geografico (Finanziaria Internazionale) e alla gestione diretta degli investimenti in capitale e debito delle PMI in Italia ed Europa, oltre che nelle infrastrutture in Italia ed Europa. Il Dinamico si conferma fra i migliori strumenti disponibili sul mercato, combinando rendimenti pluriennali significativi (+59,9% nel decennio) con livelli di volatilità inferiori rispetto a quelli di strumenti analoghi.

REDDITO

Giugno positivo anche per il Reddito. Grazie al +1,30% registrato nel mese, la performance da inizio anno tocca quota +3,59%. Anche in questo caso emerge la capacità di tutti i gestori di interpretare efficacemente il mercato in questa fase. Il benchmark, ossia il parametro di riferimento utilizzato per valutare le prestazioni del fondo, fermo al +2,68%, è stato nettamente superato. Tra tutti, spiccano il buon risultato di Groupama e quello del mandato a focus geografico (Finanziaria Internazionale). Positivo, anche in questo caso, il contributo della gestione diretta che comprende investimenti in capitale e debito delle PMI in Italia ed Europa, nonché nelle infrastrutture in Italia e Europa. Va ricordato che il comparto si distingue tra gli strumenti simili per la ridotta volatilità, caratteristica che lo rende uno dei più stabili sul mercato. Una caratteristica particolarmente preziosa, soprattutto se, dopo questa serie di buoni rendimenti, i mercati dovessero rallentare la loro corsa.

PRUDENTE

Se dal Prudente ci si attende solitamente “stabilità”, il +0,95% registrato a giugno rappresenta un risultato più che dignitoso. Il minor peso della componente azionaria rispetto a Reddito e Dinamico comporta naturalmente al comparto un “passo” meno vigoroso, ma la performance da inizio anno (+2,13%) si conferma positiva, considerato che il rendimento del benchmark netto si attesta a +1,61%. Ancora una volta, il contributo delle gestioni è stato determinante, con Eurizon e Finanziaria Internazionale capaci di ottenere i migliori risultati in questa fase del ciclo economico. Si affianca, come per i comparti Reddito e Dinamico, l’ottimo risultato della gestione diretta.

GARANTITO

Il Garantito prosegue la sua lenta ma costante crescita, registrando per il nono mese consecutivo risultati positivi. Questo andamento, a differenza degli altri comparti del Fondo, non è dovuto alla componente azionaria, ma a una gestione attenta del principale asset degli strumenti garantiti: i titoli a reddito fisso, principalmente obbligazioni statali.

Con un rendimento dello 0,25% a giugno, la performance da inizio anno sale a +1,39%. Sebbene leggermente inferiore al benchmark netto (+1,55%), questo risultato è uno dei migliori ottenuti da strumenti simili, in un semestre non facile per i mercati obbligazionari. Cautela e costanza sono le caratteristiche distintive della nuova gestione, supportata dalla garanzia di restituzione del capitale. Uno stile perfettamente in linea con gli obiettivi del comparto dedicato ai pensionandi.

Considerazioni finali

In chiusura ricordiamo che nei sei mesi il TFR tenuto in azienda si è rivalutato dello 0,93% netto. Un incremento paragonabile a quello registrato a giugno dello scorso anno, e in linea con la media degli ultimi venti anni. Pur essendo ben lontani dai valori del 2022 (+3,96% a giugno 2022), è prudente continuare a monitorare questo parametro: l’indice di rivalutazione del TFR è collegato alla crescita dei prezzi e ci consente nel lungo periodo di misurare il rendimento reale di qualsiasi forma di investimento, incluso quello previdenziale.