La buona performance dei mercati obbligazionari europei, sull’aspettativa di un progressivo ribasso dei tassi, assieme ai rialzi delle borse USA, galvanizzate dalla vittoria di Donald Trump alle elezioni, alimentano i rendimenti di Solidarietà Veneto, così che novembre si afferma come miglior mese dell’anno in corso.

Per chi non lo sapesse, la traduzione letterale di “Trump”, ci porta a un gioco piuttosto noto nella nostra regione: la briscola! Una curiosità, senza legami con le origini del neoeletto Presidente USA, che sono tedesche, ma che ci permette di interpretare – con un pizzico di ironia – quanto accaduto in questo brillantissimo, finanziariamente parlando, mese di novembre.

Ebbene, la “briscola” che ha permesso ai mercati di “vincere la partita” in questo mese di novembre, è senz’altro la vittoria di Donald “briscola” Trump alle elezioni di inizio mese. Il leader dei Repubblicani ha prevalso su Kamala Harris, rappresentante dei democratici, e i mercati azionari a stelle e strisce hanno brindato alla notizia. Su tutti spicca il Nasdaq (indice dei titoli tecnologici USA), che potrebbe aver tratto beneficio dal coinvolgimento di Elon Musk (Tesla, SpaceX, ecc.) nella futura amministrazione. Nettamente diverso l’andamento dei mercati azionari “di qua dell’Atlantico”, a cui la scelta degli statunitensi non è piaciuta molto, con gli indici continentali faticosamente aggrappati alla “linea di galleggiamento”.

Ci vorrebbe del tempo per entrare in profondità nell’analisi delle prospettive economiche che potrebbero derivare, nel medio periodo, dalle scelte politiche del “Tycoon”. La discussione su dazi, immigrazione e geopolitica è vivace, ma occorrerà verificare in quali fatti troveranno conferma i proclami di “campagna elettorale”. Sta di fatto che la linea politica non proprio europeista, da tempo promossa con lo slogan America First, evidenzia le debolezze del nostro continente: l’Europa è vincolata alla protezione militare USA, manca di una linea politica condivisa, dipende molto spesso da terzi per energia e materie prime e ha una demografia che offusca le prospettive future.

Le borse locali, percependo anche le forti difficoltà della locomotiva tedesca, affossata dalla crisi dell’automotive, non hanno brillato. Eppure, paradossalmente, ciò si è tradotto in vantaggio per gli obbligazionisti. Sì, perché di fronte a un quadro piuttosto cupo, gli operatori finanziari hanno cominciato a convincersi che l’economia europea, per riprendere terreno, avrà bisogno ancora una volta del sostegno delle banche centrali. E allora l’attesa per un ribasso dei tassi di interesse ampio e prolungato, ha “messo le ali” ai bond. Sappiamo che, davanti a una prospettiva di tassi discendenti, il mercato va naturalmente “a caccia” delle emissioni in circolazione, quelle che possono offrire un rendimento più elevato. La crescente domanda fa quindi aumentare il valore di questa asset class, così importante nell’investimento previdenziale, soprattutto – per quanto riguarda Solidarietà Veneto – nei comparti Reddito e Prudente.

La “mano” di novembre è vinta con largo margine, ma ora ci si appresta a una chiusura d’anno che si prospetta meno “scintillante”: nei giorni in cui scriviamo, dall’altra parte dell’Atlantico, la prudenza manifestata del Presidente FED Jerome Powell commentando il “ribassino” dei tassi decretato dalla banca centrale statunitense, ha raffreddato gli animi dei più ottimisti, lasciando intravvedere un processo di riduzione dei tassi USA meno rapido del previsto.

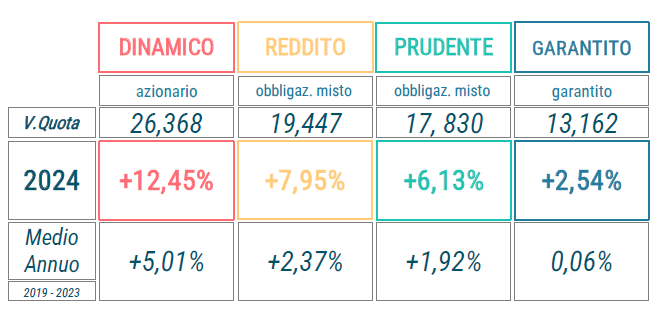

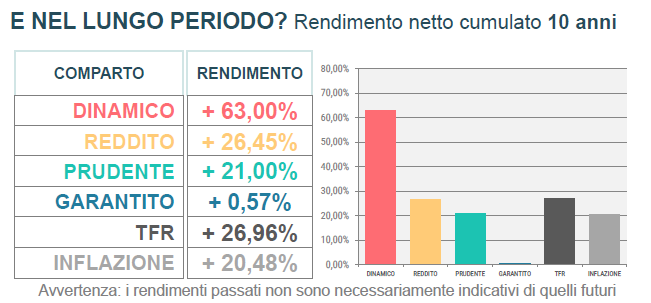

A pochi giorni di distanza dalla fine dell’anno immaginiamo tuttavia che questi eventi non andranno a incrinare un risultato annuo che si prospetta comunque fra i migliori di sempre per Solidarietà Veneto. Un risultato che contribuisce a far sembrare ormai un ricordo lontano i ribassi del 2022 e che si pone a confronto con una rivalutazione del TFR da inizio anno ferma a quota 1,77% netto.

Rendimenti netti novembre 2024

DINAMICO

Il parallelo buon andamento dei mercati azionari USA e di quelli obbligazionari europei spinge il rendimento mensile del Dinamico a un ottimo +3,13%, che porta in “doppia cifra” la performance da inizio anno (+12,45%, benchmark +11,34%). Se chiudessimo qui l’anno, ci troveremmo di fronte al secondo miglior incremento di sempre per il Dinamico: un risultato che deriva anche dalle scelte di allocazione adottate dai gestori del comparto, tutti capaci, in questo brillante 2024, di superare il rendimento maturato dal parametro di riferimento. In queste settimane, tuttavia, le gestioni stanno assumendo un posizionamento più “passivo” nei confronti degli indicatori. Un atteggiamento che si spiega con la complessità dello scenario internazionale, nel quale convivono segnali spesso contrapposti e che potrebbe alimentare la volatilità dei mercati sfidando, fin dai prossimi mesi, la capacità dei gestori di interpretare correttamente l’andamento economico.

REDDITO

Il Reddito a novembre registra uno dei rendimenti mensili più elevati di sempre (+2,29%). Una performance che non è consueta per un comparto a prevalenza obbligazionaria e che, diversamente dal comparto Dinamico, è alimentata soprattutto dal buon andamento dei mercati obbligazionari, favoriti dalle attese sul ribasso dei tassi. Grazie a questo ottimo risultato, il rendimento da inizio anno giunge a sfiorare l’8% netto (+7,95%): si tratta del miglior risultato di sempre per questo comparto negli 11 mesi. La buona performance deriva anche dal positivo contributo dei gestori, tutti capaci di superare il benchmark di riferimento (+7,14%) ma anche dal parallelo buon andamento degli investimenti nel mercato non quotato. Questa asset class, tendenzialmente meno correlata alle dinamiche geopolitiche, potrebbe costituire una preziosa variabile qualora l’evoluzione dello scenario internazionale dovesse deteriorarsi, andando a incidere sull’andamento dei mercati quotati.

PRUDENTE

Il comparto Prudente conclude il mese di novembre con un rendimento del +1,91%. Come per il comparto Reddito, anche in questo caso si tratta di uno dei migliori risultati di sempre; una performance che spinge il rendimento da inizio anno oltre il 6% netto (+6,13%; benchmark +5,66%). Il comparto, in cui prevale l’asset class obbligazionaria, beneficia delle attese sulla politica di taglio dei tassi che la BCE sta portando avanti fin dalla primavera. Una politica volta a sostenere l’economia europea in uno scenario nel quale l’andamento dei prezzi, per il momento, sembra essersi stabilizzato. Le dinamiche nel mercato credito-obbligazioni, tuttavia, non appaiono in prospettiva completamente lineari e, su questo versante, ci si attende ancora volatilità per i prossimi mesi. Ad ogni modo il 2024 si prospetta, per il Prudente, come un anno decisamente positivo: al favorevole andamento dei mercati quotati – ben interpretato dai gestori finanziari – si aggiunge in questa fase (così come nel Dinamico e nel Reddito) anche la positiva performance degli investimenti “non quotati”, preziosa fonte di “decorrelazione” la cui efficacia potrebbe essere ancor più apprezzata qualora dovessero manifestarsi criticità nei mercati quotati.

GARANTITO

Quasi come un “metronomo”, a un ritmo a metà strada fra l’“adagio” e l’“andante”, il Garantito continua a “tenere il tempo” nel rispetto dello stile di gestione introdotto esattamente un anno fa con l’avvento di Anima Sgr nella gestione. La performance di novembre (+0,18%) porta così il rendimento da inizio anno a quota +2,54%, un risultato molto prossimo al parametro di riferimento (+2,78%) e che conferma le attese di avvio mandato. La stabilità della strategia di investimento, poco o nulla incisa dalla variabilità dei tassi di interesse che stiamo osservando in questi mesi, si conferma come la più adatta a chi è prossimo al pensionamento, potendo beneficiare di un rendimento quasi del tutto decorrelato dalle dinamiche economiche e geopolitiche. La presenza della garanzia offerta da Great Lakes sul 100% del capitale rende inoltre il comparto ideale anche per i più avversi al rischio.