La notizia è giunta improvvisa, proprio mentre stavamo chiudendo il consueto commento mensile ai rendimenti: è mancato Leonardo Del Vecchio, fondatore di Luxottica. Ci lascia una ricchissima esperienza imprenditoriale, dalla quale è possibile trarre spunti preziosi. Anche per il risparmiatore.

L’articolo del mese era quasi pronto… ma abbiamo deciso di rivoltarlo del tutto, partendo dalla “notizia del giorno”: la morte di Leonardo Dal Vecchio; non per commentare il fatto in sé, che merita tempi e spazi non adatti a questa rubrica, ma per alcune considerazioni da collegare all’attualità dei mercati finanziari.

Un’attualità complicata: da inizio anno le borse scendono e i rendimenti dei titoli obbligazionari continuano a salire. Siamo probabilmente ad uno storico punto di svolta, con le banche centrali impegnate nel difficile compito di contrastare l’inflazione senza mandare al tappeto l’economia. Fa da sfondo a questo esercizio da “equilibristi della finanza”, il conflitto nell’Europa dell’Est. Un quadro cupo, che ci presenta forse il conto degli squilibri passati, di cui tante volte abbiamo scritto.

E che cosa c’entra tutto ciò con il triste fatto?

La biografia dell’industriale, che molti quotidiani hanno rappresentato in questi giorni, ci presenta una persona dotata di fantasia, caparbietà, tenacia e dedizione. Ma anche umile e rispettosa, soprattutto nei confronti delle persone, di quei collaboratori – spesso genitori e figli – che in questi giorni gli rendono omaggio, con commozione. Sfumature di un carattere che si sono tradotte in azione, a prescindere dalla mutevolezza dell’ambiente, di certo non sempre favorevole.

Ripercorrendone il percorso professionale, scopriamo che il 1971 incominciò per Luxottica una grande sfida: l’azienda abbandonò infatti il “contoterzismo”, avviando il lancio di marchi propri. Erano gli “anni di piombo”, del terrorismo, ma anche della crisi petrolifera e… dell’inflazione.

A rileggerlo oggi, tutto ciò “fa tremare le vene e i polsi”, eppure allora non ci si lasciò annichilire: si seppe guardare oltre.

Dieci anni dopo, nel 1981, la stessa azienda cominciò ad approcciare con successo il mercato statunitense e, nel 1990, giunse la quotazione alla borsa di New York. La crescita è poi proseguita incessante fino ad oggi, attraversando nuovi e differenti ambienti “ostili”, fra cui svariate crisi finanziarie, dalla new economy alle Torri gemelle, da Lehman Brothers allo Spread, fino ai fatti più recenti, con la pandemia Covid-19.

Un messaggio ci viene nitido da questo racconto: le crisi, i momenti difficili, sono ineludibili. L’atteggiamento con cui possiamo interpretare queste fasi determina il nostro successo o il nostro fallimento: possiamo chiuderci nella paura, pensando che non ci sarà un domani. Oppure possiamo rimboccarci le maniche, cercando innovative soluzioni.

È proprio questo l’esempio che vorremmo trarre dall’esperienza dell’imprenditore così legato al nostro territorio, soprattutto al Bellunese, all’Agordino, ma la cui caratura ha proiettato ben oltre la sua immagine. Rimboccarsi le maniche e guardare avanti: cosa significa oggi tutto ciò per un risparmiatore o per un fondo pensione? L’assonanza che ci giunge paragonando questi mesi difficili con gli “anni ‘70”, ci invita a perseverare nello stile che da sempre ci contraddistingue: quello dell’innovazione.

Nel rispetto di tale impostazione, Solidarietà Veneto si appresta ad aggiornare la propria politica di investimento sposando la logica della sostenibilità in chiave ESG (ambiente, sociale, governance). Questo per noi oggi significa “guardare avanti”, orientati ad un obiettivo strategico – non una moda – che ci chiama all’appello, soprattutto sulla crisi climatica. I rendimenti, infatti, si recuperano… ma la qualità dell’ambiente, se non vi è un impegno globale (anche della finanza), potrebbe andar perduta per sempre.

E allora, nel concludere questo parallelo, torniamo alle persone. Costruire il futuro significa avere a cuore non soltanto i risparmiatori di oggi, ma anche quelli delle future generazioni. Quelli che, fra qualche anno, potranno ringraziarci per la nostra lungimiranza o maledirci per aver prestato attenzione unicamente all’interesse immediato. A noi la scelta.

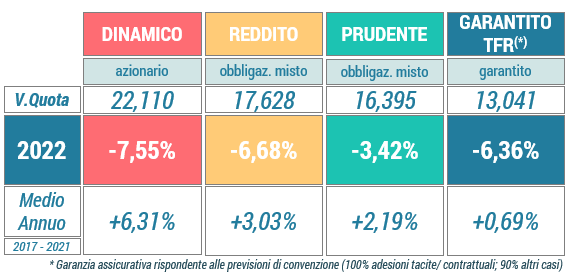

Rendimenti netti Maggio 2022

DINAMICO

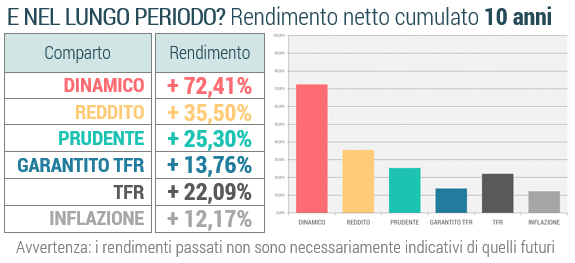

Il -0,76% di maggio, porta il risultato del Dinamico da inizio anno a quota -7,55% (benchmark -7,05%). Una frenata modesta, specie se paragonata ai ribassi dei mesi precedenti, che peraltro non va interpretata con leggerezza: le banche centrali, attraverso la “stretta monetaria” (rialzo dei tassi), puntano al contenimento dell’inflazione, con il rischio però di raffreddare eccessivamente il ciclo economico. Il timore è evidentemente quello che i mercati finanziari non abbiano del tutto scontato gli scenari avversi (rialzi dei tassi e/o recessione). Sganciandoci dall’attualità, è bene tuttavia ricordare che il rendimento decennale del “Dinamico” – nonostante il 2022 – è largamente positivo (+72,40%): suggeriamo quindi agli iscritti di sfruttare questa fase, per fare un “bilancio di lungo periodo” assieme ai nostri consulenti, valutando l’opportunità di consolidare i rendimenti e/o di pianificare il prosieguo del percorso di investimento, in chiave costruttiva.

REDDITO

Il comparto “centrale” di Solidarietà Veneto registra a maggio una flessione contenuta (-0,61%); il rendimento da inizio anno (-6,68%; benchmark -6,91%) soffre la generalizzata debolezza delle asset class azionarie ed obbligazionarie, compensata parzialmente dalla resilienza degli investimenti “alternativi” (private debt, infrastrutture e private equity). Le dinamiche di mercato in atto appaiono molto differenti da quelle del 2020 (pandemia Covid) quando, a fronte di una rovinosa caduta, si registrò un immediato rimbalzo: la cautela, in prospettiva, è quindi d’obbligo. L’iscritto medio del comparto, negli anni passati, ha accumulato peraltro una capiente “scorta” di rendimento: la performance decennale – al netto dei risultati di questi mesi – è infatti superiore al 35%. Situazione che ci pare interessante, soprattutto per gli iscritti con elevata anzianità contributiva, per programmare, assieme ai nostri consulenti, un “check – up” della propria impostazione, finalizzato a consolidare i risultati e definire una efficace strategia per gli anni a venire.

PRUDENTE

Il Prudente, nei mesi passati, ha dimostrato notevole tenuta, a dispetto di uno scenario che ha visto ripiegare – in modo quasi indistinto – i prezzi delle azioni quanto delle obbligazioni. Il risultato maturato a maggio (- 0,58%) si allinea a quello degli altri comparti ed il rendimento da inizio anno tocca quota -3,42% (benchmark -4,09%). Importante, in questa fase, il ruolo difensivo delle asset class alternative (soprattutto le obbligazioni a focus geografico) ed una certa capacità dei gestori di interpretare efficacemente la difficile fase. La “resilienza” del Comparto nel periodo più complicato va tuttavia posta in relazione con una performance pluriennale (25,3% nel decennio) inferiore a quella del Reddito e del Dinamico. Per questo il Prudente, adatto a chi si approssima alla fase finale della carriera lavorativa, rischia di non generare performance in linea con le aspettative di quanti, all’opposto, hanno davanti a sé su di un consistente orizzonte temporale.

GARANTITO TFR

Anche il risultato del Garantito TFR a maggio si allinea con gli altri comparti (-0,74%). La performance maturata da inizio anno (-6,36%) sconta evidentemente i ribassi dei mercati obbligazionari e, secondariamente, la debolezza degli indici azionari. I numeri del 2022 stridono con i rendimenti del passato, tuttavia, in prospettiva, si intravvedono nuove potenzialità: il rendimento del BTP decennale, che tipicamente contraddistingue le gestioni obbligazionarie del nostro Paese, supera il 3%; sulla stessa linea lo US Treasury, il “decennale” USA. Perfino il “Bund” tedesco, che meno di sei mesi fa registrava rendimenti negativi, offre oggi un rendimento superiore all’1% annuo. In sostanza, il risparmiatore avverso al rischio, oggi avrebbe a disposizione un portafoglio obbligazionario in grado di offrire un rendimento atteso decisamente maggiore rispetto a pochi mesi fa. Come abbiamo già detto non sappiamo se i tassi seguiteranno a crescere nei prossimi mesi, causando ulteriori perdite di valore; un fatto però va rimarcato: quest’ultimo effetto di breve termine, viene in ogni caso compensato dal rialzo del rendimento a scadenza. È per questo che il cambiamento in atto sta ripristinando l’attrattività dei comparti garantiti, prettamente obbligazionari, che ritrovano efficacia nel ruolo protettivo che tipicamente è agli stessi attribuito.