Termina un altro anno positivo per la gestione finanziaria di Solidarietà Veneto. Brilla ancora la “stella” del Dinamico, ma anche Reddito e Prudente superano le aspettative. Il Garantito TFR conferma il suo ruolo conservativo. All’orizzonte ecco un nuovo temibile avversario: l’inflazione.

L’investimento previdenziale, è cosa nota, si misura sul lungo periodo.

Quest’oggi, tuttavia, nell’ultimo commento dedicato al 2021, proiettiamo la nostra attenzione anche sul breve termine, senza peraltro eccedere nell’enfasi, perché tale visuale parziale – positiva o negativa che fosse – potrebbe fuorviarci. L’osservazione dell’anno appena concluso inviterebbe in effetti al “brindisi”: tutti i comparti hanno registrato rendimenti pari o superiori alle aspettative e ne siamo naturalmente soddisfatti. Siamo ancor più soddisfatti per l’andamento nell’ultimo triennio, anche in ragione delle difficoltà che ci si è trovati ad affrontare nella primavera del 2020, a causa della pandemia.

Le performance del 2021 replicano, come ordine di grandezza, quelle del 2020 e del 2019, così che, nell’ultimo triennio, i rendimenti medi vedono il “Prudente” superare quota 3,50% netto annuo, il Reddito alla soglia del 5% ed il Dinamico addirittura oltre il 10%.

Avremmo senz’altro occasione di approfondire anche le performance su base quinquennale o decennale, ma in questa sede ci soffermiamo sul triennio perché, con la fine del 2021, termina il periodo di vigenza del “Documento sulla Politica di investimento” (DPI) approvato nel 2018.

Il DPI, documento da cui discendono le scelte del Fondo in termini di investimento, prevedeva il potenziamento dell’investimento in “economia reale” (private equity, private debt, infrastrutture e immobiliare) da cui ci si attendeva un robusto contribuito in termini di rendimento e decorrelazione.

Purtroppo, causa le incertezze generate dalla pandemia, tale operazione è stata rinviata e la si è potuta riavviare solo lo scorso anno. Il progetto non ha quindi ancora potuto esprimere il suo potenziale ma, nel frattempo, la gestione “tradizionale” ha abbondantemente compensato tale carenza, superando le attese. Il positivo andamento che ha contraddistinto i mercati azionari e obbligazionari è stato oltretutto amplificato dalla capacità degli attuali gestori (selezionati tempo per tempo tramite gara) di individuare le asset class migliori, giungendo quasi sempre a realizzare performance superiori ai rispettivi benchmark di riferimento, soprattutto nell’ultimo anno.

Per usare una metafora marinaresca possiamo dire che le gestioni finanziarie tradizionali, in questi tre anni, hanno veleggiato a favore di vento e che il vento, talvolta capriccioso, è stato ben manovrato dai “velisti” di turno. Ne hanno naturalmente tratto beneficio gli strumenti più esposti al rischio (…o al vento, se preferite!), come il comparto Dinamico, ma come anche altri prodotti finanziari mediamente più aggressivi.

Detto ciò, va ricordato tuttavia che l’approccio all’investimento di Solidarietà Veneto è storicamente vocato alla cautela, in coerenza con le attese degli iscritti che quotidianamente, agli sportelli territoriali, ci ricordano come sia “…meglio un punto di rendimento in meno nei periodi positivi, in cambio di protezione nei momenti peggiori”. Questa strategia è stata particolarmente apprezzata anche nel mezzo della “tempesta finanziaria” indotta dalla pandemia, all’inizio del 2020.

E ora? Cosa ci aspetta? Nel mese di dicembre Solidarietà Veneto ha approvato il nuovo DPI e le analisi effettuate ci dicono che la gestione finanziaria si approssima ad uno scenario tendenzialmente più ostile: le buone performance della componente obbligazionaria nel triennio passato vanno ricondotte al ribasso dei tassi (soprattutto negli USA), ma se ora – causa l’inflazione – i tassi dovessero risalire, l’effetto sarebbe l’opposto. Per non dire dei mercati azionari, con i prezzi che registrano valori record, anche in rapporto ai dividendi storicamente distribuiti dalle aziende.

Crediamo insomma che, specie per le forme di risparmio dedicate al breve termine, le prospettive possano non essere rosee.

Diverso è il caso dei fondi pensione che, ritornando a quanto condiviso in apertura, misurano la loro efficacia nel lungo periodo. A fronte di un orizzonte temporale consistente, un fondo pensione che disponga di una dimensione patrimoniale rilevante può esprimere un notevole potenziale anzitutto dal lato dei costi di gestione, che vengono fortemente compressi, ma ancor più in termini di “diversificazione” e dunque di riduzione del rischio. Diversificazione dei partner dedicati alla gestione delle risorse e diversificazione delle asset class, soprattutto attraverso l’estensione degli investimenti nell’“economia reale”.

Oltre a questo Solidarietà Veneto mette a disposizione la tecnologia del PPI, che ottimizza il processo di investimento, e la consulenza personalizzata, per trarre massimo beneficio dagli incentivi fiscali. Questi ultimi, se lo scenario avverso dovesse concretizzarsi, diverrebbero decisivi, manifestando chiaramente il loro ruolo chiave in termini di tutela del risparmio.

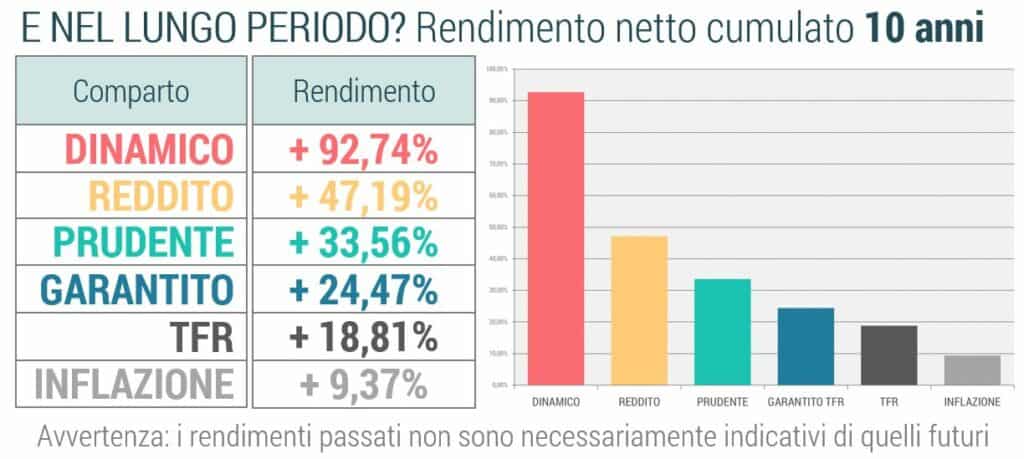

La buona notizia è che l’approccio al futuro prossimo lo si farà avendo messo “in cascina” parecchio “fieno”: i buoni numeri del decennio passato e, in particolare, di un 2021 che, oramai, pian piano si allontana.

Rendimenti netti Dicembre 2021

DINAMICO

Il comparto a maggior esposizione azionaria, grazie al buon +1,29% di dicembre, chiude l’anno alla soglia del 9% (+8,96%; +9,81% il benchmark). Un ottimo risultato, nonostante un avvio d’anno incerto, a causa della rotazione che vide penalizzati i titoli azionari “tecnologici” rispetto ai cosiddetti ciclici. Le successive incertezze sui piani vaccinali, gradualmente assorbite anche grazie ai provvedimenti pubblici di sostegno all’economia, non sono bastate a frenare i mercati azionari, che hanno toccato i massimi storici. Nella seconda parte dell’anno i gestori hanno saputo ben interpretare uno andamento comunque volatile, prima a causa della “bolla” immobiliare cinese (caso Evergrande), poi per i rincari collegati alla carenza di materie prime e infine variante Omicron.

REDDITO

Il +0,16% di dicembre contribuisce a perfezionare il rendimento a quota +4,24% da inizio anno. Una buona performance, il cui merito va ricondotto anche all’abilità dei gestori, capaci di distanziare il benchmark (+3,15%) di oltre l’1%.

Il risultato, maturato soprattutto grazie ad una buona seconda parte d’anno dopo una partenza negativa, va in larga parte ricondotto alla performance dei titoli azionari; ha invece scontato una certa debolezza la componente obbligazionaria, appesantita dalle preoccupazione per la ripresa dell’inflazione e dalle conseguenti aspettative di rialzo dei tassi, in particolare negli Stati Uniti.

PRUDENTE

Grazie al prezioso +0,43% maturato a dicembre, il comparto con un’identità prevalentemente obbligazionaria supera quota 3% da inizio anno (+3,01%; +2,28% il benchmark). Come per il passato il comparto ha mantenuto nell’anno un andamento piuttosto stabile, contenendo i ribassi nella prima parte dell’anno per poi crescere con gradualità nella seconda parte, anche grazie alla buona impostazione dei gestori, che hanno saputo ben interpretare l’incertezza generale legata all’inflazione e ai tassi di interesse.

GARANTITO TFR

Nonostante la lieve frenata (-0,17%) di dicembre il comparto chiude l’anno in terreno positivo (+0,33%), praticamente in linea con il proprio benchmark (+0,38%). Non c’è dubbio che i comparti focalizzati sul breve termine stiano attraversando un periodo difficile, tanto che spesso prodotti analoghi si trovano a scontare rendimenti anche negativi a causa delle aspettative sui tassi di interesse. Il comparto, tuttavia, sta assolvendo al suo scopo, riuscendo – anche in questo difficile scenario – a proteggere il capitale e i rendimenti maturati negli anni dagli iscritti che si approssimano alla pensione.