Nella riunione del 26 ottobre il presidente della BCE Mario Draghi ha confermato la volontà di procedere con cautela nel processo di normalizzazione della politica monetaria. Il Quantitative Easing sarà prolungato sino a settembre 2018, riducendo gradualmente la quantità dei titoli acquistati (a partire dal prossimo gennaio 2018). È stata altresì ribadita la possibilità di estendere il programma qualora l’economia necessitasse di ulteriore sostegno. I tassi di riferimento, inoltre, rimarranno probabilmente ai livelli attuali anche dopo la fine del QE, lasciando immaginare un primo rialzo ufficiale non prima del 2019.

La reazione dei mercati è stata positiva: cresce in generale il valore degli asset obbligazionari, che beneficiano del generale calo dei tassi e della riduzione dello “spread” per i paesi periferici (ad eccezione della Spagna, a causa delle tensioni post referendum per l’indipendenza della Catalogna).

Non nascondiamo qualche preoccupazione per gli effetti collaterali di tali politiche, specie riguardo all’ambito del risparmio. È il tema degli ultimi anni: l’investitore, sentendosi “garantito” dalla banca centrale e, allo stesso tempo, incapace di trovare rendimento, si spinge verso strumenti caratterizzati da fondamentali deboli. I rischi connessi con le inversioni di trend sono dunque crescenti. Solidarietà Veneto preferisce, da questo punto di vista, prestare attenzione particolare alla relazione rischio/rendimento: fattore determinante nel risparmio previdenziale.

La percezione di una progressiva diffusione della crescita sostiene anche i mercati azionari fra cui spicca, quello giapponese, dopo la conferma alle elezioni del primo ministro Shinzō Abe.

Infine le divise, tema interessante per Solidarietà Veneto, alla luce della forte diversificazione che caratterizza la politica di investimento. Il trend 2017 (dollaro debole) si interrompe ad ottobre: le manovre BCE, ed alcuni elementi di politica interna USA, rafforzano la divisa statunitense rispetto all’Euro, che tocca i minimi degli ultimi tre mesi. È un dato positivo per un’economia votata all’export, come quella dell’Eurozona, ma anche per gli investimenti quotati in dollari.

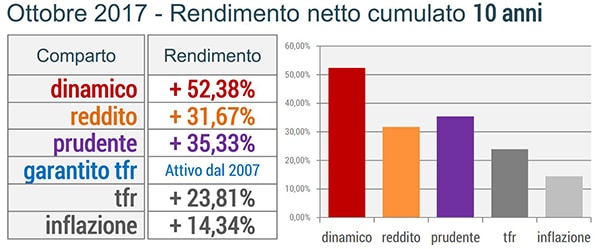

Ecco nel dettaglio i rendimenti dei comparti di Solidarietà Veneto

Dinamico

Brillante il risultato del comparto destinato ai più giovani: il +1,25% nel mese, porta il rendimento netto da inizio anno al +4,66% (benchmark netto: +4,29%). Il comparto beneficia in modo particolare della ripresa del dollaro e della confermata crescita dell’Eurozona e del Giappone.

Reddito

+0,90% il risultato nel mese, per un rendimento netto da inizio anno pari a +1,95% (benchmark netto: +1,89%). Il comparto riflette positivamente la conferma del QE anche per gli investimenti in obbligazioni societarie, per le quali è prevista la prosecuzione del piano di riacquisto dell’Istituto.

Prudente

Il comparto dedicato agli associati a cui manchino dai 10 ai 3 anni al prelievo finale beneficia in modo particolare della riduzione dei tassi a medio-lungo termine conseguente alle dichiarazioni del Presidente BCE Draghi: +0,71% il risultato ad ottobre, mentre il rendimento netto da inizio anno è pari a +0,89% (benchmark netto: +0,97%).

Garantito Tfr

Interessante osservare l’andamento del comparto nel corso di questo 2017: dopo un mese di gennaio debole, il comparto dedicato agli iscritti a cui manchino meno di 3 anni al prelievo finale, ha inanellato una serie tutta positiva (+0,26% ad ottobre), tanto che il rendimento netto da inizio anno è pari a +0,94%, decisamente superiore a quello del benchmark netto (+0,38%). Ricordiamo che il comparto offre, almeno fino alla fine del 2019 e alle condizioni indicate (link), anche la garanzia di restituzione del capitale e di rendimento almeno pari alla rivalutazione del TFR (+1,41% da inizio anno).

POTREBBE INTERESSARTI ANCHE

I RENDIMENTI DI SETTEMBRE

I RENDIMENTI DI AGOSTO 2017

I RENDIMENTI DI LUGLIO 2017

I RENDIMENTI DI GIUGNO 2017

GARANTITO: UN OMBRELLO PER RIPARARSI DA INFLAZIONE E TASSI BASSI