Dopo il primo quadro generale, in questa nuova puntata del nostro approfondimento sul 2014 finanziario, ci concentreremo sul confronto, di lungo periodo, tra l’opzione “tfr in azienda” e quella “tfr al fondo”. E, in un caso, il risultato è impressionante.

Tfr – Fondo Pensione dal 2005-2014: un decennio molto “Dinamico”

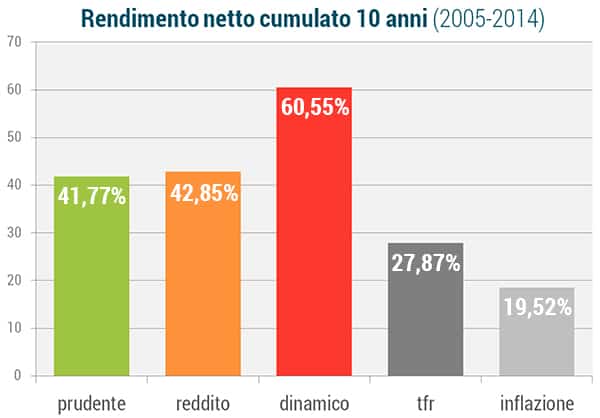

Proprio per la già citata straordinarietà del 2014 ci pare fuori luogo fermarsi ad un’analisi “di facciata” sul singolo anno; i Fondi Pensione si misurano infatti sul lungo periodo. Focalizzandoci sul decennio 2005-2014, nella tabella qui sotto osserviamo come i risultati finanziari del Fondo siano nettamente migliori rispetto alla rivalutazione del Tfr.

Nel Dinamico, dedicato ai più giovani, tale differenza assume addirittura una dimensione impressionante: nel decennio il Tfr si rivaluta del 28% circa; gli iscritti che hanno scelto il Dinamico maturano invece un rendimento netto più che doppio: 61%.

Garantito Tfr: il “free risk” che rende

Ci vogliamo soffermare sul comparto che per sua natura di più si avvicina al vecchio meccanismo del Tfr in azienda: il Garantito Tfr. Lo facciamo a beneficio di quanti ritengono che nel Fondo Pensione non si debbano assumere rischi superiori a quelli derivanti dal meccanismo di rivalutazione previsto dalla legge.

Il comparto offre una garanzia di rendimento minimo almeno pari alla stessa rivalutazione netta triennale del Tfr. Il comparto è attivo dall’estate del 2007 e, dal primo anno di intera gestione (2008), ha reso il 30% netto (mediamente più del 4,5% l’anno); il Tfr, nello stesso periodo, si ferma al 18%.

Il futuro: tassi bassi e interesse

Un quadro fortemente positivo che però, fatta l’analisi del passato, ci impone di guardare al futuro. Ed è qui che, proprio a fronte della situazione straordinaria che ha caratterizzato il 2014, vi sono alcune preoccupazioni.

Chi segue i nostri approfondimenti, ha ben inteso che i numeri del 2014 derivano soprattutto dal ribasso dei tassi di interesse, il cui effetto è stato un generalizzato rialzo del valore degli asset obbligazionari (tra cui, in primis, i titoli di stato italiani). Parallelamente, le politiche espansive delle banche centrali hanno determinato il rialzo, non sempre giustificato da solidi fondamentali, dei titoli azionari.

In pratica una marea di liquidità ha creato inflazione nei prezzi dei titoli (invece che in quelli dei beni)! In sintesi: nel 2014 è cresciuto il valore della finanza e ne hanno tratto beneficio i risparmiatori.

C’è da dire che molti si aspettavano che l’Europa, o meglio la BCE, guidata da Mario Draghi, avrebbe seguito con più convinzione l’esempio della FED e della BOJ (banche centrali rispettivamente di USA e Giappone) nell”operazione liquidità facile. Un atteggiamento che si sarebbe dovuto ribaltare anche sul valore dei titoli azionari europei.

Questo è accaduto solo in parte e qualche gestore che aveva creduto, e ancora crede, a tale scenario, non ne ha tratto pieno beneficio. Per quanto riguarda Solidarietà Veneto, il risultato di Pioneer nel comparto Dinamico rispecchia esattamente tale atteggiamento.

E ora? Come difendersi in questo scenario di tassi bassi?

Proveremo a rispondere nella terza, e ultima, puntata di questa nostra analisi.