I costi hanno un impatto sulla posizione maturata dall’iscritto nel proprio fondo pensione; è quindi opportuno dedicarvi particolare attenzione.

Lo dimostra l’esempio citato dalla COVIP: «ipotizzando che su un periodo di 35 anni la pensione complementare che si può ottenere aderendo a un fondo negoziale sia pari a 5.000 euro all’anno, i costi medi più elevati dei fondi aperti e delle polizze assicurative previdenziali (PIP) si traducono, a parità di altre condizioni, in una prestazione finale assai inferiore e, rispettivamente, pari a circa 4.200 e 3.900 euro».

Ora, un paio di domande sorgono spontanee:

- Come si misura il costo di un fondo pensione e da cosa dipende tale costo?

- Come si effettua un confronto tra due o più fondi?

Di seguito rispondiamo a questi dubbi, individuando quali strategie adottare per scoprire, interpretare e confrontare i costi di un fondo pensione.

Come si misura il “costo” di un fondo pensione?

Il dato che esprime, sinteticamente, l’impatto dei costi di un fondo pensione è l’Indicatore Sintetico dei Costi (più comunemente conosciuto come ISC).

Nella costruzione dell’ISC, vengono presi in considerazione tutti i costi applicati, con esclusione dei costi relativi a eventuali commissioni di incentivo e a commissioni di negoziazione nonché di quelli collegati a eventi o situazioni non prevedibili a priori (ad esempio, le spese legali e giudiziarie).

La Commissione, al fine di sterilizzare effetti distorsivi determinati dalla disciplina fiscale, ha inoltre escluso dal computo anche gli oneri fiscali (imposta sostitutiva) sui rendimenti.

L’indicatore è riportato nella nota informativa di ciascuna forma pensionistica; la COVIP, inoltre, pubblica sul proprio sito l’elenco aggiornato con i valori dell’ISC di tutti i fondi pensione italiani.

Come si effettua un confronto tra due o più fondi?

L’ISC è calcolato da tutte le forme di previdenza complementare in base a quanto abbiamo visto in precedenza; in questo modo, ogni aderente può agevolmente confrontare le diverse offerte presenti sul mercato.

In termini generali, ricorda sempre la COVIP, l’ISC dipende:

- dall’orizzonte temporale di riferimento (valori più bassi si osservano man mano che aumentano gli anni di partecipazione in quanto si riduce l’incidenza delle spese fisse iniziali);

- dalla linea di investimento cui si riferisce (valori più alti si rilevano all’aumentare del contenuto azionario della linea o in presenza di garanzie di risultato).

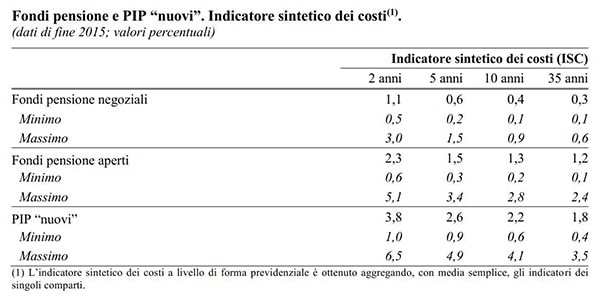

«Confrontando l’onerosità delle diverse forme pensionistiche – scrive la Commissione nella sua Relazione annuale 2015 – i fondi pensione negoziali si confermano particolarmente competitivi: l’ISC medio si attesta all’1,1% su 2 anni di partecipazione per scendere allo 0,3% su 35 anni. Sui medesimi orizzonti temporali, l’ISC passa dal 2,3 all’1,2% nei fondi aperti e dal 3,8 all’1,8% nelle polizze assicurative previdenziali (PIP)».

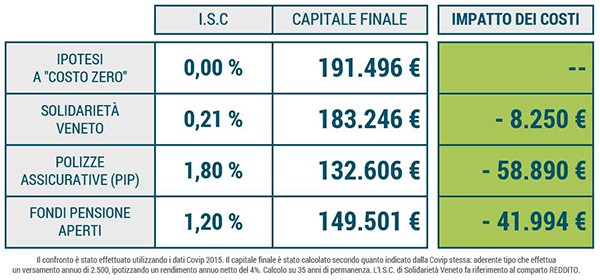

Gli effetti di un diverso livello di ISC sul montante finale sono rilevanti; nella tabella che segue confrontiamo

La motivazione di maggiori livelli di costo potrebbe essere riconducibile a migliori performance; in sostanza “Costo di più perché rendo di più”. Ecco cosa scrive la Commissione di Vigilanza:

«a fronte della maggiore onerosità riscontrata in media dalle forme previdenziali individuali, specie di tipo assicurativo, non sono emerse evidenze di una loro superiorità in termini di rendimenti ottenuti».

Ora abbiamo tutti gli elementi per confrontare, a parità di versamento e rendimento, gli effetti di un diverso livello di ISC sul montante finale:

Oltre a questo, occorre ricordare che, in caso di adesione a fondi aperti e polizze assicurativa previdenziali, il lavoratore dipendente perde il diritto al versamento aggiuntivo a carico del datore di lavoro previsto da ogni contratto di lavoro.

Confronta, verifica e scegli

In conclusione, un’attenta valutazione dei costi applicati (sia diretti che indiretti) è un passaggio da non sottovalutare; può realmente fare la differenza sulla pensione complementare che percepirai dal fondo pensione con impatti decisivi sul tuo futuro previdenziale e non solo.

Prima di scegliere un fondo pensione, considera tutti gli aspetti che abbiamo evidenziato in precedenza, valuta il livello di servizio offerto e quindi scegli la soluzione più adatta a te.

Per facilitarti, la COVIP ha introdotto alcune modifiche alla documentazione contrattuale standard che i fondi pensione dovranno adottare in futuro; per questo, nei prossimi mesi, dedicheremo particolare attenzione alla nuova nota informativa: continua a seguirci.

POTREBBE INTERESSARTI ANCHE

COVIP: IN MEDIA LE POLIZZE COSTANO DI PIÛ

I RENDIMENTI DI LUGLIO 2016

MENO TASSE, PIÙ ECONOMIA: RICONOSCIUTO IL CREDITO D’IMPOSTA

RISPARMIO GESTITO: COLPITO E AFFONDATO. SOLIDARIETÀ VENETO NO

BREXIT, E ADESSO?

ARRIVA LA BUSTA: «NON MI ASPETTAVO QUESTI DATI»

CRESCE IL RISPARMIO, MA NON SI INVESTE