Tutti conoscono l’episodio biblico di Giuseppe, figlio di Giacobbe, che interpreta i sogni del faraone con la metafora delle sette vacche grasse e delle sette vacche magre. Giuseppe convince il faraone ad organizzare la raccolta del grano, scorte che torneranno buone negli anni di carestia. Dal passato giungono dunque spunti attualissimi: per esempio il fatto che l’economia è fatta di cicli e che… chi pianifica vince.

In queste settimane molti aderenti che ci chiedono che cosa ci si possa attendere per quanto riguarda il risparmio e i mercati finanziari.

Lo spread si allargherà ancora? Le borse scenderanno?

Chi opera nell’ambito del risparmio previdenziale sa che le previsioni molto spesso sono fatte per essere smentite e sa pure che le migliori interpretazioni, rispetto a quel che accade sui mercati finanziari, sono quelle fatte… col “senno del poi”.

Cosa ci resta dunque? A cosa ci appelliamo, in una situazione di incertezza come quella che stiamo attraversando? Proviamo ad analizzare lo scenario allargando un poco la prospettiva.

Chiariamo subito un fatto: i mercati non possono essere perennemente in ascesa; sarebbe il bengodi del rendimento senza rischio: pura fantasia.

Inevitabile invece che talvolta, specialmente dopo tanti rialzi, ci possano essere delle pause. Razionalmente dovremmo comprendere che un “segno meno” dopo sette anni di… vacche grasse, non ha nulla di eccezionale ed è probabilmente fisiologico. La lunga striscia di risultati positivi ha tuttavia contribuito a generare una percezione distorta e potenzialmente dannosa: quella della “crescita perpetua”.

Forse quanto registrato nel 2018, con i suoi fastidiosi scossoni finanziari, può aiutarci a dare una lettura più misurata della realtà. Ci renderemo conto che l’allargamento dello spread e i ribassi azionari, potrebbero portare qualche Comparto ad un risultato negativo, ma scopriremmo pure che ciò non comprometterebbe certamente la situazione di chi, in questi anni, ha organizzato un progetto di risparmio per il suo futuro attraverso il fondo pensione; di chi, insomma, ha accumulato delle riserve di “grano”.

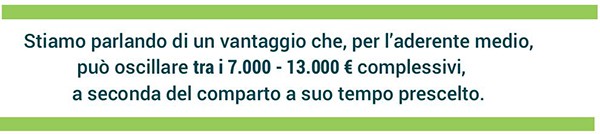

Ricordiamo infatti che, ad esempio, chi ha scelto di associarsi a Solidarietà Veneto nel 2007, anno del “silenzio assenso”, oggi sta maturando risultati abbondantemente superiori rispetto a quelli che avrebbe ottenuto lasciando il TFR in azienda.

Numeri che talvolta sorprendono e che derivano innanzitutto dalle buone performance finanziarie (i rendimenti netti di tutti i comparti in questo periodo hanno superato largamente la rivalutazione del TFR), ma altresì dalla presenza del contributo azienda (previsto dai contratti per chi aderisce a Solidarietà Veneto) e dello sconto fiscale.

Senza contare che, in un Comparto come il Garantito TFR, si può beneficiare di tali vantaggi collaterali (fiscale e contrattuale) neutralizzando la volatilità dei mercati finanziari attraverso la presenza del rendimento minimo garantito pari alla rivalutazione del TFR in azienda.

Se nel futuro prossimo si dovesse ripetere il positivo scenario del recente passato, non potremmo che prenderne atto con soddisfazione. Si sa però che “i risultati passati non sono indicativi di quelli futuri” e se dunque, dovessero approssimarsi sette anni di… “vacche magre”, cosa accadrebbe? Come potremmo allocare il nostro risparmio?

Noi crediamo che, anche in uno scenario negativo, un fondo pensione contrattuale come Solidarietà Veneto possa essere uno strumento di risparmio più efficace rispetto ad altri, perché può contare su un mix di fattori protettivi difficilmente riscontrabili altrove:

- bassissimi costi di gestione;

- il supporto del contributo azienda;

- una efficace diversificazione dell’investimento, che sta proteggendo il capitale anche in un periodo complesso come questo;

- la garanzia offerta dallo stato attraverso il risparmio fiscale, una tutela pubblica a favore del risparmio destinato alla futura pensione, una “scorta” minima di rendimento di cui si beneficia anche quando i mercati stentano.