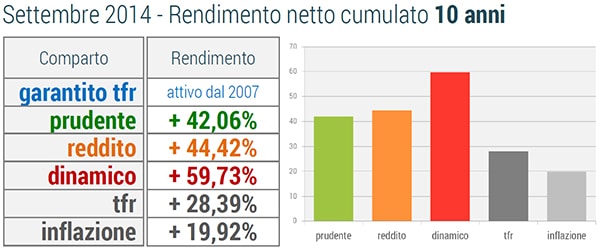

Che quest’anno i rendimenti dei portafogli siano guidati dagli interventi delle banche centrali (effettivi o annunciati) dovrebbe essere tema ormai assodato. E’ il “quantitative easing” (politiche espansive), che per l’investitore significa calo dei tassi e crescita del valore dei titoli (di quelli che pagano una cedola corposa).

Non ci dilunghiamo oltre nella disamina di questo fenomeno che, anche a settembre, ha consentito ai quattro comparti di Solidarietà Veneto di “incassare” una percentuale di rendimento derivante, in particolare, dall’aumento di valore dei titoli di stato (specialmente italiani) presenti in portafoglio. Per certi versi una specie di anticipo sulle cedole future, che si traduce evidentemente in rendimenti attesi più bassi (…avranno ben inteso la questione gli iscritti che hanno partecipato ai corsi di formazione in queste ultime due settimane; per chi invece non avesse compreso segnaliamo che prossimamente promuoveremo altre iniziative formative)

I mercati azionari invece hanno preso direzioni diverse: stabili gli USA e l’Europa (peraltro con volatilità crescente), meglio l’Italia ed il Giappone (entrambi a +2,5% circa). Un elemento talvolta decisivo nella composizione della performance è stato però il cambio. Per effetto delle iniziative della BCE, il Dollaro Statunitense (divisa in cui sono quotati gli investimenti azionari effettuati negli USA) si è apprezzato del 3,75% nel mese.

Da evidenziare infine che, in uno scenario così particolare, l’impostazione dei gestori è stata determinante nella composizione del risultato finale. Ecco il dettaglio.

Garantito Tfr

+ 0,44% è il risultato di settembre; la performance da inizio anno sale a + 7,33% (benchmark netto 1,71%). Una crescita straordinaria, frutto dello scenario “tassi decrescenti” rappresentato anche in premessa. L’attenzione a non essere tratti in inganno da tale risultato deve essere massima! Non è un risultato ripetibile con facilità e, sottolineiamo ancora una volta, non va dunque “proiettato” nel futuro. Lo scenario è quello dei tassi bassi, ma il Comparto offre comunque una preziosa caratteristica: il rendimento minimo garantito pari alla rivalutazione netta del TFR in azienda/INPS.

Prudente

A settembre, il Prudente si attesta a + 5,28% da inizio anno (benchmark netto 5,22%). Da evidenziare due aspetti: il risultato della componente azionaria “socialmente responsabile”, che nel mese ha realizzato un rendimento migliore di quella tradizionale, e l’efficacia delle scelte dei gestori, da cui consegue una “overperformance” rispetto agli indici di mercato: nel mese infatti il comparto registra un +0,43% netto, superiore al benchmark netto (0,28% circa).

Reddito

Nonostante la volatilità registrata a settembre, la componente azionaria, ben diversificata, ha contribuito ad incrementare il risultato positivo derivante dagli asset obbligazionari (vedi introduzione). Il comparto trae inoltre beneficio dell’apprezzamento degli investimenti espressi in dollari USA e, secondariamente, della componente dedicata all’azionario Italia (5% del portafoglio). L’attività di gestione genera nel complesso un risultato (+0,53 netto nel mese) in linea con quello del mercato (benchmark). Da inizio anno il valore quota sale del +5,64% (benchmark 6,11%).

Dinamico

Nel comparto dedicato ai più giovani, la componente del portafoglio espressa in dollari USA è consistente (circa la metà degli asset azionari – circa il 25% del patrimonio). Nel mese di settembre ci saremmo dunque aspettati, grazie all’effetto cambio, un risultato migliore rispetto a quello degli altri comparti. Così non è stato e, pur rimanendo in territorio positivo (+0,31% nel mese), il gestore non è riuscito a far meglio del benchmark di riferimento che, nel mese, registra una performance netta indicativamente pari allo 0,70%.

Quest’anno in effetti, nonostante il risultato assoluto sia positivo (+ 5,52% netto), la gestione non raggiunge il benchmark (+7,50% netto). Un’anomalia rispetto alla positiva “storia” realizzata del gestore principale del comparto (Pioneer) dal 2005, quando venne selezionato per la prima volta, alla fine del 2013. In questi primi 8 anni di gestione, Pioneer aveva infatti registrato una “over-performance” complessivamente superiore all’11%. L’auspicio è quindi quello di un rapido ripristino dei positivi standard ai quali il team di Pioneer aveva abituato gli iscritti del comparto Dinamico.

Potrebbe interessarti anche

Risparmio gestito: colpito e affondato. Solidarietà Veneto no

Giuseppina e il rendimento perduto

I rendimenti di agosto 2014

Gestione finanziaria: i progetti di Solidarietà Veneto