La parola d’ordine resta sempre quella: volatilità! Nessuna novità dunque? Tutt’altro.

Cambia infatti la “direzione” dei mercati, che hanno invertito la rotta, ricominciando a salire con vigore.

Gli analisti sostengono che la repentina svolta trovi giustificazione negli interventi delle banche centrali: il 22 ottobre il Presidente della BCE Mario Draghi ha confermato la volontà di proseguire ed eventualmente allargare il “Quantitative Easing” qualora l’economia non dovesse dare segnali di crescita duraturi.

I mercati finanziari (azionari ed obbligazionari) hanno cominciato a “brindare”.

All’opposto, nello stesso periodo, si sono rinforzate le aspettative circa un rialzo dei tassi USA da parte della FED (banche centrale degli Stati Uniti) anche entro fine anno. La conseguenza è stata il rialzo del dollaro.

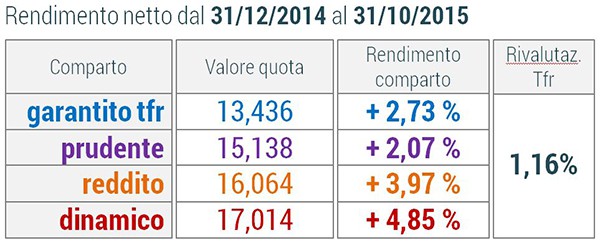

Vediamo quali sono stati gli effetti di tali fenomeni nei quattro comparti del Fondo.

Garantito Tfr

Il comparto caratterizzato da una maggior componente obbligazionaria ha fatto registrare un +0,87%, arrivando a +2,73% netto da inizio anno (benchmark +1,06%).Le dichiarazioni della BCE contribuiscono ad un ulteriore compressione dei rendimenti dei titoli di stato, ossia in un aumento di valore di quelli già presenti nel portafoglio. Il risultato da inizio anno è ben superiore al vero parametro di confronto, il rendimento del TFR (+1,16% da inizio anno).

Prudente

L’ 1,35% di ottobre porta il risultato netto da inizio anno a +2,07% netto (benchmark netto 2,69%). Similmente a quanto descritto per il comparto Garantito TFR, il Prudente beneficia del calo dei rendimenti sugli asset obbligazionari. Le aspettative sulle misure restrittive della Fed, hanno inoltre rafforzato il dollaro contro l’euro: cresce di conseguenza il valore dei titoli USA e ne trae vantaggio, in piccola parte, la quota azionario “mondo” presente nel Prudente.

Reddito

Il Reddito registra in ottobre un +2,26% netto, (+3,97% netto da inizio 2015 – benchmark netto 4,06%). Anche in questo caso la combinazione fra aumento del valore dei titoli obbligazionari e crescita dei mercati azionari consente al Comparto di chiudere il miglior mese di questo 2015, con il valore della quota che si riavvicina ai massimi toccati a maggio e luglio.

Dinamico

la maggior esposizione all’investimento azionario, lo abbiamo detto, comporta maggior volatilità. Se a settembre questo comparto aveva risentito più degli altri della “volatilità negativa”, ad ottobre ha beneficiato in misura maggiore della crescita dei mercati azionari. Il + 3,88% del mese (miglior mese dell’anno) e il +4,85% netto da inizio anno (benchmark netto +5,02%) riflettono proprio tale aspetto.

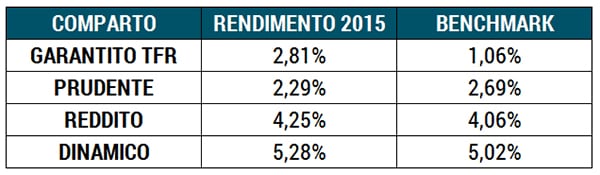

Approfondiamo: il benchmark

Cogliamo l’occasione per evidenziare un dettaglio contabile riferibile al confronto tra i rendimenti ed il benchmark, per l’anno 2015.

A seguito del regime di tassazione dei rendimenti introdotto dalla legge di stabilità dello scorso anno, nel mese di gennaio di quest’anno, è stato prelevato dal patrimonio dei comparti (secondo quanto previsto dalla Covip) l’ammontare necessario a pagare l’incremento d’imposta dell’anno precedente.

La contabilizzazione di tale costo riduce evidentemente i rendimenti netti dei comparti (in particolare per i comparti Reddito e Dinamico).

Fermo restando che i rendimenti reali maturati dai comparti sono quelli già dichiarati nell’articolo, si riporta di seguito una breve sintesi dei rendimenti che teoricamente avremmo registrato se non vi fosse stata tale novità.

Un punto di vista che ci permette di valutare con più precisione l’operato dei gestori nel confronto con il benchmark .

POTREBBE INTERESSARTI ANCHE

MERCATI FINANZIARI: IL PUNTO CON IL DIRETTORE

I RENDIMENTI DI SETTEMBRE: QUADRO COMPLESSIVO

SOLIDARIETÀ VENETO: AVANTI CON GLI INVESTIMENTI TERRITORIALI

CRISI GRECA: LA STRATEGIA DI SOLIDARIETÀ VENETO

INVESTIMENTO NELLE PMI: PRIMA VOLTA PER UN FONDO PENSIONE