Giungono dalla Francia notizie gradite ai mercati finanziari: la vittoria di Macron, il risultato del partito En Marche e il parziale indebolimento dei fronti anti-europeisti, offrono all’investitore una prospettiva di maggiore fiducia in Europa. Così, dopo un anno durante il quale è stata la politica (Brexit, elezioni USA, referendum costituzionale italiano, ecc.) a dettare i tempi, sembra cominci a calare l’interesse, da parte dei mercati stessi, a tal riguardo.

La conferma delle politiche monetarie espansive delle banche centrali (BCE in primis) favorisce anch’essa la stabilità nel Vecchio Continente, con il conseguente rafforzamento dell’Euro, specialmente nei confronti del dollaro USA, appesantito dalle tensioni interne: un fenomeno che ha contribuito a rallentare le performance per i comparti di Solidarietà Veneto, fortemente diversificati a livello internazionale, soprattutto per la componente azionaria.

Resta la notevole incognita di un mercato anestetizzato dalle banche centrali, la cui azione è stata determinante nel raggiungimento dell’attuale scenario (tassi bassi e volatilità contenuta). Cosa potrebbe infatti accadere qualora venissero modificati gli attuali meccanismi di acquisto di titoli? Un quesito da tenere ben presente per i prossimi mesi…

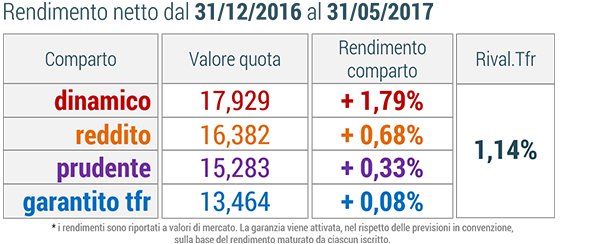

Nel frattempo, ecco la situazione aggiornata dei comparti di Solidarietà Veneto:

Dinamico

Il cambiamento di scenario descritto in premessa e l’indebolimento del dollaro, hanno come effetto una performance, nel mese di maggio, pari a -0,23%. Positivo l’andamento da inizio anno: +1,79% netto (benchmark netto 2,17%). La bassa volatilità dei mercati stabilizza, in questi frangenti, perfino il valore quota del comparto dedicato agli aderenti più distanti dall’obiettivo pensionistico e che fanno della volatilità un elemento utile ad innalzare le aspettative di rendimento a lungo termine. L’attuale contesto non deve peraltro modificare l’atteggiamento dell’investitore previdenziale: il comparto, infatti, resta inadatto a chi si approssima al prelievo finale.

Reddito

Nel mese di maggio è sostanzialmente stabile (-0,18%) anche il valore quota del Comparto REDDITO. La performance netta da inizio anno è pari a +0,68% (benchmark netto 0,83%). L’elevata diversificazione ha permesso di mitigare gli effetti delle criticità descritte in premessa, anche grazie ad una significativa tenuta dei titoli di stato e delle obbligazioni, le cui valutazioni sono favorite dalle politiche della BCE .

Prudente

È – 0,37% il risultato registrato nel mese, per un rendimento netto da inizio anno pari a +0,33% (benchmark netto 0,33%). Da rilevare come nel mese la parte azionaria extra-euro sia stata influenzata, più che in altri comparti, dall’andamento del dollaro, mentre gli asset obbligazionari sono riusciti solo in parte a compensare l’effetto.

Garantito Tfr

Grazie al risultato nel mese di maggio (+0,43%), torna positivo il rendimento netto da inizio anno: +0,08% (benchmark netto 0,25%). La ripresa del valore quota deriva dagli aspetti descritti in premessa che, assieme ad un miglioramento delle aspettative di crescita per l’Italia, hanno favorito l’incremento delle valutazioni dei titoli di stato (mediamente 95% del portafoglio). Va sottolineato che l’aderente, tipicamente pensionando, che sceglie il Comparto, è protetto da possibili aumenti di volatilità e inflazione, grazie alla presenza della garanzia: il rendimento minimo garantito (fino al 31/12/2019) è pari alla rivalutazione del TFR. Per un investitore che avesse scelto il GARANTITO TFR a inizio 2017, il rendimento netto garantito sarebbe pari al 1,14%.

POTREBBE INTERESSARTI ANCHE

I RENDIMENTI DI APRILE 2017

I RENDIMENTI DI MARZO 2017

I RENDIMENTI DI FEBBRAIO 2017

GARANTITO: UN OMBRELLO PER RIPARARSI DA INFLAZIONE E TASSI BASSI

SORPRESA: TORNA LO SPREAD E… IL DINAMICO RIPRENDE QUOTA

TRE ANNI DI “FOCUS GEOGRAFICO”: BILANCIO DI METÀ PERCORSO

ITALIANI POCO INFORMATI (E NON AMANTI DEL RISCHIO)

MENO TASSE, PIÙ ECONOMIA: RICONOSCIUTO IL CREDITO D’IMPOSTA

SOLIDARIETÀ VENETO: AVANTI CON GLI INVESTIMENTI TERRITORIALI