Gennaio: un mese movimentato

Gennaio è stato un mese decisamente positivo, che accentua il trend di fine 2014, e durante il quale abbiamo rilevato più di un tema degno di essere menzionato in questa sintesi. Un mese in cui sostanzialmente tutte le asset class presenti nei portafogli del Fondo hanno aumentato il loro valore.

Il “tema conduttore” è stato senz’altro l’approssimarsi sempre più convincente del “Quantitative Easing” (Q.E.) della BCE. Un passaggio così importante impone un minimo di approfondimento: è l’operazione con cui la Banca Centrale Europea, guidata da Mario Draghi intende, di fatto, “stampare moneta” diffondendola nei mercati attraverso l’acquisto di titoli obbligazionari (60 miliardi al mese: 45 titoli di stato, 15 obbligazioni bancarie garantite e/o titoli cartolarizzati).

La BCE si pone così sulla scia della Federal Reserve, della Banca d’Inghilterra e di quella del Giappone che, negli ultimi anni, hanno utilizzato massicciamente questo strumento nel tentativo (non sempre pienamente centrato) di far riprendere consumi, investimenti ed inflazione. Lo spettro della “deflazione” (calo dei prezzi), ancor più temuto dell’inflazione, ha consentito a Draghi di superare le resistenze dei principali detrattori di tale strategia.

Non sappiamo se gli effetti sull’economia reale saranno quelli auspicati, è invece certamente positivo, quantomeno nell’immediato, l’impatto del “Q.E.” sugli asset finanziari: spread e tassi in calo (ritorniamo al tema dei “tassi a zero”), borse in salita ed infine l’indebolimento dell’Euro. Proprio da qui partiamo nella disamina dei comparti, perché il tema dominante, nelle cifre, è stato proprio questo, l’ “effetto Euro”.

Garantito Tfr

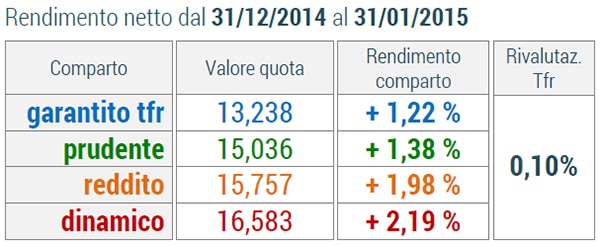

Da oltre un anno, riguardo al comparto GarantitoTfr, non riusciamo purtroppo ad essere tanto “innovativi” nei commenti, che finiscono per ripetersi di mese in mese… Si tratta peraltro, quantomeno nell’immediato, di buone notizie che possiamo riassumere in due parole: tassi “giù” e valore quota “su”. A gennaio la quota registra un +1,22% netto (benchmark + 0,47% – si veda anche nota tecnica 1 a fondo pagina).

Se nell’immediato, l’accento è marcatamente positivo; diventa invece sempre più complicato immaginare rendimenti “a scadenza” corposi. Da osservare che la rivalutazione del TFR nel mese di gennaio è praticamente nulla: il 2015, per il vecchio schema della “liquidazione”, si apre con una prospettiva di rendimento molto bassa, ossia simile a quello dello scorso anno (si veda anche la nota tecnica 2, a fondo pagina). Per questo comparto diventa quindi sempre più interessante la presenza della “soglia” di garanzia che tutela, anche in questo scenario particolarissimo, l’aderente più avverso al rischio.

Prudente

Poche parole (positive) anche il valore quota del Comparto Prudente, che registra un consistente rialzo a gennaio (+ 1,38% netto; benchmark +1,67% netto) alla luce delle motivazioni indicate in premessa (si veda anche nota tecnica 1 a fondo pagina).

Reddito

Sfiora il 2% il Comparto Reddito (+1,98% netto; benchmark +2,20% – si veda anche nota tecnica 1 a fondo pagina), grazie anche all’impatto della componente “extra euro”, sia per quanto attiene agli investimenti azionari (soprattutto USA e Giappone) che a quelli obbligazionari (indice “PAN Euro”).

Non viene forse sottolineata con sufficiente frequenza una della caratteristiche di questo comparto, ossia l’assetto non particolarmente aggressivo, e molto diversificato, che il CdA ha voluto dare al Comparto fin dalla sua attivazione. Riassumiamo in breve alcune caratteristiche: innanzitutto la moderata esposizione alla componente “equity” (titoli di capitale), che vale all’incirca il 25% del patrimonio. Parallelamente rileviamo la contenuta duration (durata finanziaria) della parte obbligazionaria, che permette di contenerne la volatilità. Non è banale riuscire ad ottenere rendimenti buoni con un assetto adatto soprattutto a “difendere il risparmio” durante le fasi di crisi (come accadde ad esempio nel 2008).

È molto più facile, in questa fase di mercati positivi, fare risultati positivi se si punta “senza remore” al rischio. Occorre però evidenziare il valore aggiunto del Reddito, proprio sapendo che lo scenario a cui ci si approssima è fatto di rendimenti contenuti e che, se dovessimo assistere ad un rialzo dei tassi (se ne parla con riferimento agli USA), un portafoglio come quello descritto consentirebbe di attenuarne gli effetti negativi.

Dinamico

L’effetto “cambio” consente al Dinamico di raggiungere un eccellente +2,19% netto (benchmark +2,44% – si veda anche nota tecnica 1 a fondo pagina) nel mese di gennaio. Per chiarire meglio di che cosa si tratta ricorriamo ai numeri: il dollaro USA e lo Yen giapponese, a gennaio, si sono apprezzati di circa un 7% contro Euro.

Il caso più eclatante tuttavia riguarda però il Franco Svizzero (+13% nel mese), dopo che la banca centrale elvetica, valutando probabilmente troppo costoso un ulteriore mantenimento della “parità forzosa” a 1,20 contro Euro, ha lasciato la divisa ad oscillare liberamente. Gli asset del Comparto investiti negli strumenti finanziari di questi paesi hanno quindi avuto un aumento di valore di misura indicativamente analoga.

La sensazione, essendo ormai in chiusura di valorizzazione del mese di febbraio, è che i risultati siano analogamente positivi. Seguiteci per ogni aggiornamento.

Note tecniche

- nel mese di gennaio, come accennato in premessa, è stata applicato per la prima volta il regime di tassazione dei rendimenti introdotto dalla legge di stabilità (aliquota variabile 12,5% – 20% in relazione alla tipologia di investimenti): rimandiamo per maggiori dettagli ad un ulteriore approfondimento che andremo a pubblicare a breve. In relazione ai rendimenti di gennaio si segnala che gli stessi sono ridotti anche del valore dell’imposta sull’anno 2014 che, come da previsioni della Covip, è stata calcolata proprio con riferimento al valore quota di gennaio, in tempo utile per la liquidazione all’erario da parte del Fondo, prevista per il 16 febbraio. Tale impatto ha penalizzato la performance netta (in particolare di Comparti Prudente, Reddito, Dinamico) nel confronto con il benchmark di riferimento.

- la tassazione della rivalutazione del Tfr in azienda da quest’anno è pari al 17%.

Potrebbe interessarti anche

INVESTIMENTO NELLE PMI: PRIMA VOLTA PER UN FONDO PENSIONE

LEGGE DI STABILITÀ 2015: COSA CAMBIA PER I FONDI PENSIONE

ISTAT: A RISCHIO IL RICAMBIO GENERAZIONALE

CONOSCERE I “MINIBOND” IN 5 SEMPLICI PASSI

RENDIMENTI 2014: UN ANNO STRAORDINARIO (ULTIMA PUNTATA)