Garantito Tfr

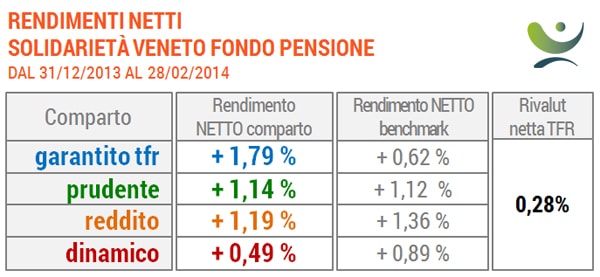

Il cambio di strategia realizzato a gennaio dal gestore (vedi numero precedente) ha comportato un aumento della “reattività” del valore dei titoli rispetto alle possibili variazioni dei tassi di interesse; un fenomeno che, come già indicato in premessa, ha contraddistinto in maniera nitida il mese di febbraio e che si è tradotto in un forte incremento di valore per i titoli a lunga scadenza presenti in misura significativa nel comparto Garantito TFR. La performance di febbraio (+1,37% netto) è, per il comparto tipicamente riservato ai “pensionandi”, la migliore fra i quattro comparti del Fondo. Il rendimento netto da inizio anno è pari a + 1,79% netto (benchmark + 0,62%).

Prudente

Similmente al Garantito TFR, anche la gestione del Prudente continua a beneficare della riduzione tassi – spread descritta in premessa. Il risultato (+0,60% netto) segue al +0,54 di gennaio. Emerge, in questo contesto, la caratteristica tipica del comparto consigliato agli iscritti a cui mancano indicativamente meno 10 anni alla pensione, ovvero la contenuta volatilità (minor variabilità dei rendimenti). Dall’inizio dell’anno le posizioni degli iscritti al Prudente hanno maturato un rendimento del + 1,14% netto (benchmark + 1,12%).

Reddito

È positiva a febbraio anche la performance del “Reddito” (+0,88% netto). Sulla gestione (25% azioni, fra cui il 5% riservato alle azioni Italia) si riverbera il buon andamento dai mercati azionari dei paesi sviluppati tra cui, in modo particolare, proprio quello del nostro Paese. L’apporto di rendimento da parte dei mercati azionari ed obbligazionari extra euro è stato invece compresso dal moderato apprezzamento della nostra divisa rispetto a quelle straniere. Si registra un contenuto incremento di valore per la parte obbligazionaria del portafoglio (nel cui ambito i titoli di stato italiani hanno un peso meno rilevante rispetto, ad esempio, al Garantito Tfr). Il risultato netto da inizio anno è pari a + 1,19% netto (benchmark + 1,36%).

Dinamico

In uno scenario nel quale complessivamente sia gli asset obbligazionari che quelli azionari hanno registrato incrementi di valore, anche il Dinamico chiude con il segno “+” (+1,25% netto) con la performance netta che, da inizio anno, ritorna ad essere positiva (+ 0,49% netto – benchmark + 0,89%). L’incremento, peraltro, sconta l’effetto “divisa”, già indicato relativamente al comparto Reddito (lieve apprezzamento dell’euro e conseguente riduzione di valore dei titoli espressi in divisa “non euro”). Da evidenziare che uno dei mercati in cui è investito il comparto ha registrato a febbraio, come pure a gennaio, un risultato non particolarmente brillante: si tratta del Giappone che però nel 2013 aveva chiuso alla soglia del +50% (risultando decisamente il migliore tra i paesi sviluppati).

In conclusione, va ancora una volta evidenziata una questione problematica in chiave prospettica per il risparmiatore italiano e dunque anche per la previdenza complementare: la riduzione dei rendimenti delle obbligazioni, se da un lato si traduce nell’incremento di valore dei titoli di cui stanno beneficiando i nostri iscritti in questi mesi (…ed anni), implica, in prospettiva, un sempre più complesso lavoro di ”ricerca di rendimento”, specialmente con riferimento ai risparmi che hanno orizzonte temporale breve. È un tema sul quale certamente torneremo… segnalando nel frattempo che l’indice di inflazione da inizio anno è sostanzialmente stabile e, dunque, la rivalutazione del TFR in azienda da inizio anno resta ferma a +,028%.