Il mese di aprile porta in dote le prime “trimestrali”, che confermano le sensazioni di inizio anno: un’economia a stelle e strisce molto tonica si confronta con la maggiore debolezza del Vecchio Continente.

Ci si chiede dunque se tale modesta crescita non nasconda una situazione più critica, ipoteticamente recessiva:

“La BCE – evidenzia Morganti a tal riguardo – ha ripetutamente sostenuto che la debolezza dei dati economici negli ultimi mesi è stata solo temporanea, per cui i dati sul PIL del primo trimestre saranno con tutta probabilità interpretati come una conferma di questa previsione.”

Va peraltro ricordato, riguardo allo spettro “recessione”, proprio il ruolo delle Banche Centrali: la guardia attenta della BCE, dichiaratasi (come pure la Federal Reserve USA) pronta ad intervenire (politiche espansive, contenimento tassi) qualora necessario, ha contribuito, fin da inizio anno, a rasserenare il clima sui mercati. Anche le stime relative all’inflazione, che si prevede resterà ancora modestissima nell’area euro, fanno ritenere davvero improbabili eventuali rialzi dei tassi da parte della banca centrale nel breve termine.

Non mancano peraltro ulteriori incognite: “secondo la BCE, la crescita nell’area euro rimane vulnerabile a rischi che non svaniranno a breve, quali l’incertezza sui mercati emergenti e il possibile ritorno al protezionismo”.

Michele Morganti pone l’accento proprio su quest’ultimo aspetto: “…l’escalation della disputa commerciale USA–Cina e quella prossima e potenziale sul settore auto tra USA ed Europa, ci inducono ad un atteggiamento maggiormente prudente nel breve termine.”

Parallelamente alla geopolitica internazionale, troviamo quella continentale: elezioni europee, nazionalismi, maggioranze da ricomporre… e poi, come scordare la Brexit, nodo complicatissimo ancora irrisolto?

Tutti fattori potenzialmente in grado di abbattere i mercati o farli impennare, al batter di ciglio di questo o quest’altro leader politico.

Ci si chiede allora: basteranno le banche centrali a proteggerci dal… prossimo tweet?

Forse no, ma ci stiamo attrezzando… due le parole d’ordine: diversificazione e gestione scientifica del timing nell’investimento; progetti sui quali torneremo nelle prossime settimane. Insieme ad essi, le politiche di investimento ESG (Ambiente, Sociale, Governo delle imprese), per interpretare la sfida forse più ardua: quella della responsabilità e della sostenibilità, in un mondo che cambia.

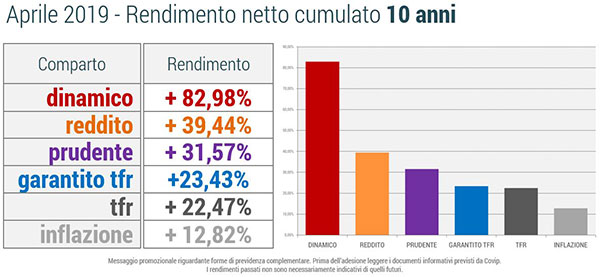

Dinamico

Quarto mese consecutivo con il segno “+” per il comparto dedicato ai più giovani; il +1,21% di aprile spinge la performance da inizio anno a +6,35% (benchmark +7,18%), soprattutto grazie ai rialzi dei mercati azionari. Spiccano, fra questi, i risultati delle aziende USA, premiate dagli investitori per le buone “trimestrali”. Un associato su cinque di Solidarietà Veneto sceglie, tipicamente per i primi anni del proprio investimento previdenziale, proprio questo comparto. In questo contesto, la volatilità è tollerabile e consente di sviluppare rendimenti elevati (+83% nell’ultimo decennio). Attenzione però a non abusare dello strumento: se in prossimità della pensione non si è ancora provveduto a ridurre il proprio profilo di rischio, è bene contattare gli uffici del Fondo… per valutare se non sia giunta l’ora del cambio comparto.

Reddito

Il Comparto dedicato all’iscritto “medio” registra ad aprile un buon +0,69%, tenendo il passo del primo trimestre ed accumulando, da inizio anno, un ottimo +3,97 (benchmark +4,42%). Come per il Dinamico è la componente azionaria a generare il progresso; più stabile invece la componente obbligazionaria, dalla quale peraltro ci si aspetta maggiore resilienza qualora la volatilità dovesse riapparire nuovamente.

Prudente

Buono il +0,60% del mese di aprile, per una performance da inizio anno pari a +3,48% (benchmark +3,41). Il comparto “etico” di Solidarietà Veneto, grazie alla tenuta della componente obbligazionaria, alla buona performance di quella azionaria e anche all’apprezzamento, seppur marginale, del dollaro USA rispetto all’Euro, matura da inizio anno un risultato superiore alle aspettative.

Garantito Tfr

Prosegue la lenta ripresa del comparto dedicato ai “pensionandi” (…e a chi non ama la volatilità). +0,16% nel mese, +0,87% da inizio anno (benchmark +0,74%). Il rendimento maturato nel quadrimestre dal Garantito TFR, seppur inferiore a quello delle altre linee proposte da Solidarietà Veneto, si mantiene al di sopra della rivalutazione del TFR, rispettando le aspettative dell’aderente che lo sceglie. Il comparto, infatti, non è finalizzato alla ricerca di elevati rendimenti nel lungo periodo, quanto piuttosto a fornire, anche attraverso la garanzia assicurativa, stabilità nella fase terminale dell’investimento previdenziale.

POTREBBE INTERESSARTI ANCHE

CONTINUA LA MARCIA… VERSO QUOTA 100 (MILA)!

PRESTAZIONI ACCESSORIE: COSA SONO E PERCHE’ ATTIVARLE

IL GLOSSARIO DELLA FINANZA