Il mese appena trascorso, cominciato con volatilità e timori dovuti a rischi politici (in particolare elezioni francesi), si è concluso con un deciso rimbalzo dopo l’esito della prima turnata elettorale (al ballottaggio Le Pen e Macron).

Chiuso bene il primo trimestre dell’anno ripartiamo con aprile, dove i rendimenti si confermano positivi. Il mese si è dimostrato particolarmente intenso sotto il profilo di rischio sia per le prime manovre di Trump sia per la situazione di cambiamento (iniziata con le elezioni Olandesi) che sta vivendo l’Unione Europea.

Per quest’ultima, infatti, i rischi politici hanno rappresentato la principale incognita dell’anno in corso e le elezioni presidenziali francesi sono state sicuramente il passaggio più delicato. Dopo i risultati del primo turno di domenica 23 aprile, i timori relativi ai risultati della prima sessione elettorale transalpina sono in buona parte rientrati.

La vittoria di Macron al primo turno e la sua sfida con Marine Le Pen al ballottaggio ha rispettato le previsioni dei sondaggi scongiurando lo scenario più avverso per le borse. La reazione dei mercati è stata quindi decisamente positiva anche per gli asset obbligazionari che hanno visto gli spread rilevati nella zona euro diminuire rispetto ai livelli di inizio anno.

L’attenzione dei mercati si è spostata a questo punto sulla situazione economica europea e su questo fronte le indicazioni degli ultimi mesi sono state positive; con l’indice di produzione industriale e di crescita delle PMI ai massimi livelli dagli ultimi 6 anni.

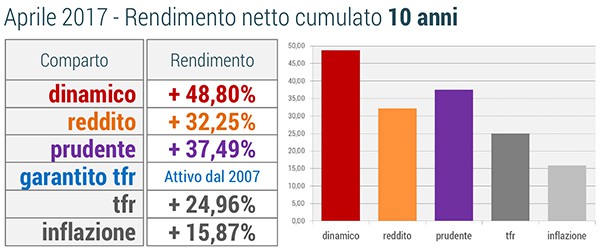

Spostandoci negli USA, dopo l’euforia di inizio anno, si è passati ad una fase di stallo: il passaggio dalle aspettative alle azioni concrete della nuova amministrazione ha generato alcuni dubbi sulla reale portata degli interventi. Ecco gli effetti sui comparti di Solidarietà Veneto:

Dinamico

Con il + 0,28% registrato ad aprile, il rendimento netto da inizio anno sale a 2,03% (benchmark netto 2,06%). Il risultato si conferma trainato dalla componente azionaria che resta in un trend crescente; anche la componente obbligazionaria, in seguito alla diminuzione dei rischi politici, registra un miglioramento degli spread (in particolar modo Europei) con conseguenti effetti positivi.

Nei mesi di marzo e aprile i gestori Eurizon e Pioneer hanno introdotto nuove asset class nel comparto al fine di ridurre la volatilità ed aumentarne la diversificazione, seguirà un approfondimento nei prossimi giorni.

Reddito

Il comparto registra un +0,20% che porta la performance netta da inizio anno a +0,85% (benchmark netto 1,02%). In questa prima parte dell’anno è emerso il particolare valore apportato dal mandato di Finanziaria Internazionale, pari al 5% delle risorse in gestione, che ha contribuito a diminuire la volatilità dei risultati. Ricordiamo che questo mandato è attivo, con caratteristiche simili, anche nei comparti Dinamico e Prudente.

Prudente

Un mese positivo per il Comparto Prudente: +0,25% mensile, per un rendimento netto pari al +0,71% da inizio anno (benchmark netto 0,68%). Il comparto, (85% obbligazioni -15% azioni), beneficia in misura maggiore rispetto agli altri della diminuzione dei rischi politici europei, con effetti positivi soprattutto sui titoli governativi.

Garantito Tfr

Continua la ripresa del comparto che recupera parzialmente la flessione di gennaio: +0,17% il risultato nel mese, -0,35% da inizio anno (benchmark netto 0,12%). Con la sua composizione al 95% obbligazionaria il comparto ha subito maggiormente le incertezze politiche di inizio anno e comincia a svoltare in positivo solo dopo le prime tornate elettorali. Ancora una volta emerge il valore aggiunto fornito dalla garanzia che caratterizza il Garantito TFR, proteggendo gli iscritti dalla volatilità e dall’inflazione.

POTREBBE INTERESSARTI ANCHE

I RENDIMENTI DI MARZO 2017

I RENDIMENTI DI FEBBRAIO 2017

GARANTITO: UN OMBRELLO PER RIPARARSI DA INFLAZIONE E TASSI BASSI

SOLIDARIETÀ VENETO È IL MIGLIOR FONDO PENSIONE ITALIANO

SORPRESA: TORNA LO SPREAD E… IL DINAMICO RIPRENDE QUOTA

TRE ANNI DI “FOCUS GEOGRAFICO”: BILANCIO DI METÀ PERCORSO

ITALIANI POCO INFORMATI (E NON AMANTI DEL RISCHIO)

MENO TASSE, PIÙ ECONOMIA: RICONOSCIUTO IL CREDITO D’IMPOSTA

SOLIDARIETÀ VENETO: AVANTI CON GLI INVESTIMENTI TERRITORIALI