A governare il trend di lenta ripresa, sono soprattutto i mercati azionari, che dopo aver toccato i minimi attorno a metà febbraio, hanno cominciato a risalire. Ad aprile, anche la volatilità si attesta su valori più contenuti rispetto a quelli di inizio anno.

Il mercato finanziario italiano, che soffre di una “crisi nella crisi”, soprattutto per questioni legate al sistema bancario, trae beneficio dall’annuncio della creazione del fondo Atlante, strumento che dovrebbe limitare gli elementi di incertezza visti nel sistema bancario del nostro Paese.

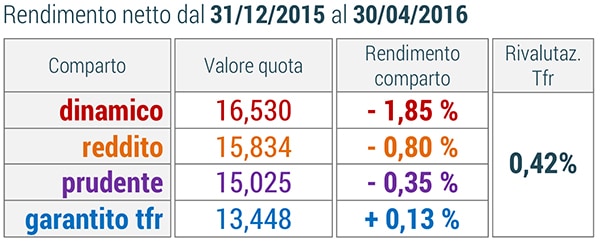

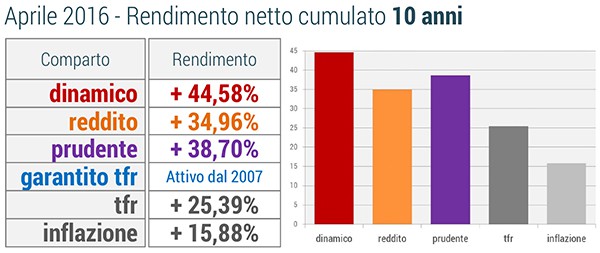

Resta comunque alta la soglia di attenzione, anche in chiave prospettica: nei prossimi mesi potremo capire se i positivi segnali di questi mesi potranno trovare conferme. Vediamo, di seguito, i rendimenti di aprile per ciascuno dei quattro comparti.

Dinamico

È il comparto che beneficia in misura maggiore (+0,71% netto nel mese) dell’aumento di valore dei titoli azionari, poiché questi pesano circa per il 50% del patrimonio del Dinamico. Il risultato da inizio anno (-1,85% netto; benchmark -1,29%) non desta particolari preoccupazioni, visto che l’iscritto “tipo” del Dinamico è consapevole della volatilità che caratterizza il comparto. Vale peraltro la pena di porre l’accento sulla difficoltà che il gestore Pioneer sta riscontrando in questi mesi nel superare il rendimento del mercato (benchmark): un tema che il Cda del Fondo sta monitorando con grande attenzione.

Reddito

Il valore quota continua la risalita rispetto ai minimi di febbraio. Il rendimento netto del mese, +0,26%, porta la performance da inizio anno a – 0,80% (benchmark -1,02%). L’asset allocation (allocazione degli investimenti) costruita per l’aderente medio che si trovi indicativamente tra i 25 ed i 10 anni al pensionamento, è caratterizzata da una quota azionaria più ridotta (25% del patrimonio) rispetto al Dinamico: ne deriva un beneficio, derivante dalla ripresa dei mercati azionari, proporzionalmente inferiore.

Da evidenziare il fatto che, nel medesimo complicato contesto di mercato già rilevato per il comparto “Dinamico”, il risultato della gestione del Reddito ha superato il parametro di confronto (benchmark); prezioso in questi mesi è stato, in particolare, il buon risultato del gestore Duemme.

Prudente

Aprile di cambiamento; due i fatti da rimarcare: innanzitutto il preannunciato passaggio, con la fine di aprile, alla nuova composizione degli investimenti; rispetto all’impostazione precedente, cresce del 5% il peso delle azioni (15%). Da inizio maggio sarà invece investito in obbligazioni l’85% del portafoglio contro il 90% precedente. Con la fine di aprile cessa inoltre la collaborazione con il gestore Groupama; da inizio maggio, sarà Candriam Investor group ad affiancare Unipol e Finanziaria Internazionale nella gestione del Comparto. Curiosamente impercettibile la variazione della quota rispetto al mese precedente (+0,01% netto), per un risultato da inizio 2016 pari a -0,35%, leggermente superiore al benchmark (-0,38%).

Garantito Tfr

Nell’attuale contesto che, come più volte descritto, è caratterizzato da tassi d’interesse sui titoli di stato molto bassi, anche un piccolo rialzo dei tassi porta ad una diminuzione del valore degli asset. Si spiega così il -0,04% di aprile; resta positiva la performance da inizio anno: +0,13% (benchmark +0,01%). In questo contesto assume particolare valore la garanzia di cui possono beneficiare gli aderenti al comparto: restituzione del capitale e di un endimento minimo pari a quello previsto per il TFR lasciato in azienda (1,50% a cui si aggiunge il 75% dell’indice ISTAT di inflazione).

POTREBBE INTERESSARTI ANCHE

ARRIVA LA BUSTA: «NON MI ASPETTAVO QUESTI DATI»

I RENDIMENTI DI MARZO 2016

SOTTOSCRITTE LE QUOTE DEL FONDO ALCEDO IV

SIGNORI, SI CAMBIA! (TAPPA 3/3)

SIGNORI, SI CAMBIA! (TAPPA 2/3)

SIGNORI, SI CAMBIA! (TAPPA 1/3)

AL VIA LA BUSTA ARANCIONE (STAVOLTA È VERO)

MERCATI FINANZIARI: IL PUNTO CON IL DIRETTORE

SOLIDARIETÀ VENETO: AVANTI CON GLI INVESTIMENTI TERRITORIALI

INVESTIMENTO NELLE PMI: PRIMA VOLTA PER UN FONDO PENSIONE