Giunge una conferma dal terzo trimestre: siamo nell’anno più complicato da quel 2011 difficile da dimenticare, dato che ci ha lasciato in eredità lo “spread”, termine oggi nuovamente d’attualità.

Nulla a che vedere con i numeri di quell’anno nefasto (o, peggio ancora, con il 2008 di Lehman Brothers), tuttavia l’incertezza, attuale e prospettica, generata da diverse fonti (tensioni commerciali Cina-Stati Uniti, Brexit, politica italiana) alimenta un’elevata volatilità che ha coinvolto, sostanzialmente senza distinzioni, ogni asset class.

Rispetto ai periodi precedenti, nell’ultimo trimestre va anche rilevata una significativa novità, purtroppo tipicamente italiana: i prezzi dei titoli di stato emessi dal nostro Paese sono scesi, assieme a quelli delle “azioni Italia”: ritorna quella correlazione che, più volte in passato, ha messo sotto pressione i gestori del risparmio del Belpaese.

Le premesse lascerebbero presupporre effetti pesanti sui comparti di Solidarietà Veneto; ci troviamo invece in una situazione, se non proprio rosea, certamente più che dignitosa.

Il cosiddetto “flight-to-quality” (disinvestimento dei titoli emessi da Paesi reputati più rischio – investimento in titoli di Paesi più stabili) ha, infatti, favorito Solidarietà Veneto, grazie alla sua asset allocation storicamente protettiva e vocata alla forte diversificazione internazionale.

In effetti, la linea di investimento dedicata ai più giovani è quella che nel trimestre ha maturato la migliore performance, con un risultato netto da inizio anno che sfiora il 2%, superiore alla rivalutazione del TFR. Anche i comparti “centrali” (Prudente e Reddito), grazie alla consistente diversificazione, non risentono in misura eccessiva delle tensioni sui titoli di stato italiani: fra giugno e settembre si incrementa quindi il valore quota ed il rendimento da inizio anno resta positivo.

C’è molta attenzione ai numeri anche da parte di chi punta, con il Fondo, a proteggere il capitale ovvero, tipicamente, i pensionandi. Agli aderenti più anziani è infatti dedicato il Comparto Garantito TFR, che consta di una maggiore esposizione al debito pubblico italiano ed è quindi più sensibile alle oscillazioni nel valore del BTP.

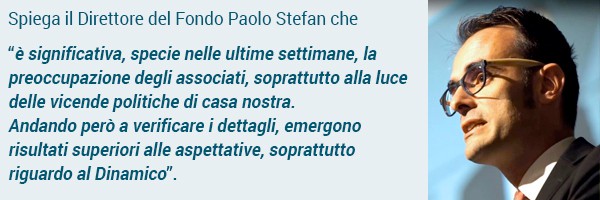

Sulla questione il Direttore del Fondo dichiara che “…alla fine del primo semestre si registrava la preoccupazione per gli eventi di maggio, con le frizioni legate alla formazione del nuovo Governo; dopo la successiva stabilizzazione dei mercati, nelle ultime settimane siamo ricaduti in una situazione simile, a causa delle tensioni attorno all’approvazione della manovra di bilancio.”

L’efficacia del “paracadute” assicurativo offerto dal Garantito TFR, che garantisce un rendimento minimo pari alla rivalutazione del TFR (non destinato a previdenza complementare) si misura peraltro proprio in questi frangenti.

Vediamo ora in dettaglio i risultati ottenuti nel mese di luglio dai comparti di Solidarietà Veneto:

Dinamico

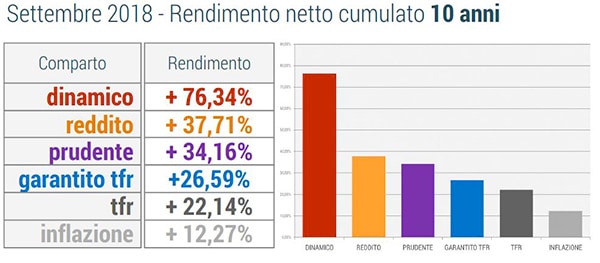

Anche grazie al +0,47% di settembre, il risultato del comparto da inizio anno (+1,96%; benchmark netto +2,53%) è positivo e superiore alla rivalutazione del TFR “in azienda”. Contributo decisivo quello degli asset azionari, in crescita anche nel 2018, seppur con minor forza e stabilità rispetto agli anni scorsi. Brilla la performance netta decennale del Dinamico (+76,34%; +5,84% medio annuo) ma, dopo 10 anni con il segno ”+”, qualche operatore comincia a chiedersi per quanto potrà proseguire ancora un trend così positivo.

Reddito

La diversificazione geografica protegge il comparto dall’effetto “spread” sui titoli di stato italiani ed il +0,20% di settembre consolida il risultato da inizio anno: +0,68% (benchmark netto +0,98%). Focalizzandoci sul decennio osserviamo come, anche grazie alla protezione offerta dal Comparto in un anno incerto come questo, il risultato sia positivo: +37,71% (+3,25% annuo) e largamente superiore alla rivalutazione del TFR “in azienda” nello stesso periodo (+22,14%).

Prudente

Questo Comparto ha una caratteristica particolare: dalla sua attivazione (2002) non ha mai chiuso un anno con il segno “meno”. Il 2018, nonostante la grande incertezza, pare non fare eccezione: +0,12% a settembre e +0,81% (benchmark netto +1,04%) da inizio anno. Il comparto ha beneficiato, forse più degli altri, del fligh-to-quality relativo ai titoli di stato europei. Il rendimento netto decennale (+34,16%; +2.98% medio annuo) è superiore alla rivalutazione del TFR: una sorprendente e positiva anomalia rispetto quanto ci si potrebbe aspettare da un comparto che, a partire dal nome, si caratterizza per la cautela della gestione.

Garantito Tfr

L’ultimo mese ha permesso al comparto di “tirare il fiato”, con un parziale recupero (+0,43%) rispetto ai mesi precedenti. La performance 2018, causa lo spread, resta negativa (-1,90%; benchmark -0,47%) ma gli iscritti risultano comunque protetti dalla garanzia, come indicato in premessa.

L’andamento dei prossimi mesi sarà strettamente legato alle decisioni del Governo italiano e agli sviluppi sull’approvazione della legge di bilancio per il 2019. Nonostante le tensioni di quest’anno, possiamo dire che mediamente chi si è iscritto al comparto dieci anni fa non avrà bisogno dell’integrazione assicurativa offerta da Cattolica, poiché il rendimento finanziario del Garantito TFR nel periodo (+26,59%; +2,39% medio annuo) è superiore al TFR “in azienda” (+22,14%).

POTREBBE INTERESSARTI ANCHE

GARANTITO TFR: UN OMBRELLO PER RIPARARSI DALL’INFLAZIONE E DAL RIALZO DEI TASSI

IL GLOSSARIO DELLA FINANZA

PRESTAZIONI ACCESSORIE: COSA SONO E PERCHE’ ATTIVARLE