Sei mesi senza noia, potremmo dire… nei quali il risparmiatore sembra quasi una specie di Blade runner che, con una certa ansia, cammina sul “filo del rasoio”, alla ricerca di un delicato equilibrio fra “protezione” e “rendimento”, per i propri risparmi.

Lo scenario è un percorso ad ostacoli, ricco di incertezze e tensioni; è diffusa la percezione di una complessiva sopravvalutazione delle asset class: una sensazione dalla quale matura il timore che, sotto ad una superficie luccicante, possano nascondersi delle insidie.

Ciò provoca molto nervosismo e forte sensibilità a fronte di qualsiasi evento si manifesti: così, se nel primo trimestre il focus era sulle dichiarazioni dei banchieri centrali, in questa seconda parte dell’anno la “miccia” della volatilità è stata innescata dalle incertezze politiche legate all’assegnazione degli incarichi di Governo in Italia.

Ritorna con vigore quello “spread” che ci ricorda, seppur con valori più ridotti, la calda estate del 2011. Una volatilità che colpisce gli asset difensivi, quelli che di regola sono ritenuti più stabili.

Sul tema fa il punto Paolo Stefan, Direttore del Fondo.

Lo scenario finanziario di giugno, maggiormente stabilità , ha contribuito al recupero di parte del terreno perso nel mese precedente: il rendimento dei titoli di stato italiani è diminuito, con conseguente recupero di valore per gli asset obbligazionari. Parallelamente continuano a crescere anche i prezzi delle altre asset class. Gli interventi di Jerome Powell (FED) e Mario Draghi (BCE) che continuano, nel primo caso, ed iniziano, nel secondo, una politica monetaria non espansiva, sono passati in secondo piano.

Focalizziamoci quindi sugli effetti di tali eventi sui comparti del Fondo nel mese di giugno, con un focus particolare sui risultati del primo semestre 2018.

Dinamico

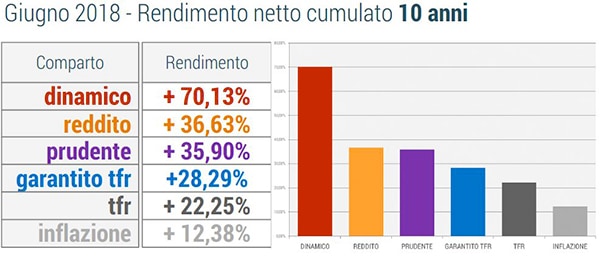

Il comparto dedicato ai più giovani chiude il semestre in territorio positivo, seppur di un soffio: +0,07% (benchmark netto +0,66%). Un risultato per nulla scontato (data la tensione dei mercati di cui si è detto in premessa) e in netta ripresa rispetto ai minimi di fine marzo, quando la volatilità era concentrata sui mercati azionari. Siamo invece ancora distanti dalle performance a cui il Dinamico ci ha abituati negli anni passati. Del resto, considerando il + 70,13% netto registrato nell’ultimo decennio, ben si comprende come vi sia, da parte degli associati che hanno scelto questa linea di investimento, un notevole apprezzamento, che travalica l’osservazione, pur positiva, ma tutto sommato poco rilevante, dell’ultimo semestre.

Reddito

Il comparto (+0,19% a giugno), chiude i primi sei mesi dell’anno a +0,26% (benchmark netto +0,56%). Grazie ad una composizione degli investimenti fortemente diversificata, emerge proprio in situazioni di volatilità e di “stress” dei mercati il potenziale difensivo del comparto: un’opzione che permette agli iscritti di poter contare su una notevole stabilità dei rendimenti, anche nel bel mezzo di scenari molto perturbati, come quello degli ultimi sei mesi. Ne deriva che, in questa fase, sono pochi i competitor che offrono, nella medesima categoria di investimento, risultati ugualmente positivi.

Prudente

Il comparto a gestione “socialmente responsabile” raccoglie, nel semestre, risultati simili a quelli del comparto Reddito. Con il +0,19% del mese di giugno (proprio come il Reddito) il rendimento da inizio anno sale a +0,23% (benchmark netto +0,66%). L’impatto negativo dell’effetto “spread”, che colpisce la porzione obbligazionaria del portafoglio , è del tutto compensato dalle altre asset class, così che il Prudente prosegue, anche in questo complicato contesto, nel percorso di costante crescita che da sempre lo caratterizza. Si rileva peraltro che il risultato maturato negli ultimi anni soffre per il complicato scenario dei tassi bassi. Con ciò si spiega come mai gli aderenti più cauti, negli ultimi anni di carriera lavorativa, preferiscano optare per il Garantito TFR, che offre un rendimento minimo pari alla rivalutazione del TFR.

Garantito Tfr

Il comparto dedicato a chi si approssima alla pensione, dopo un buon avvio d’anno, si è trovato da maggio ad accusare, più di altre linee di investimento, gli effetti del fenomeno “spread” (-1,30% da inizio anno; benchmark netto: -0,28%). La causa è naturalmente collegata alla consistente concentrazione dell’investimento nell’ “obbligazionario Italia”. E’ proprio in questo scenario particolarmente severo che si misura l’efficacia del Garantito TFR che, infatti, offre a chi lo sceglie la garanzia di restituzione del capitale versato e di un rendimento minimo pari alla rivalutazione del TFR in azienda.

“Si tratta di un’offerta molto apprezzata dagli iscritti – spiega Stefan – qualora, ad esempio, un associato avesse scelto il Garantito TFR a inizio anno, e fosse andato oggi in pensione, riceverebbe una liquidazione pari al capitale versato più un rendimento netto pari all’1,30%, che neutralizza del tutto la volatilità di queste settimane. Anche per tale motivo sono molti i lavoratori dipendenti del Veneto che, in fasi come queste, optano per Solidarietà Veneto, data la difficoltà di riscontrare offerte che siano competitive, pure in termini di costo“.

POTREBBE INTERESSARTI ANCHE

IL GLOSSARIO DELLA FINANZA

I RENDIMENTI DI MAGGIO 2018

POLIZZE ASSICURATIVE E CAMBI DI CONDIZIONI. C’E’ DA PREOCCUPARSI?