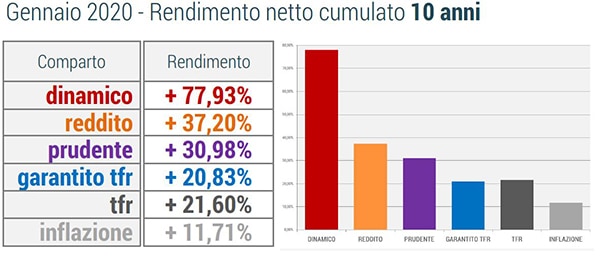

Volatilità, come si diceva, per i rischi geopolitici, ma soprattutto per quelli sanitari: elementi che sono riusciti a adombrare un evento storico quale l’uscita del Regno Unito dall’Unione Europea (31 gennaio) e a distogliere l’attenzione dall’incalzare impressionante delle notizie connesse con il climate change (incendi in Australia, scioglimento ghiacci, ecc.). Qui però ci fermiamo a commentare i risultati di gennaio, (gli ultimi già certificati dalla banca depositaria), che restano positivi. Siamo convinti – anche alla luce delle prime sensazioni sui dati di questo burrascoso febbraio – che risulteranno di certo molto utili ad attutire gli impatti di “Coronavirus” sulle borse. Nel frattempo, appare sempre più evidente come, di fronte alla volatilità crescente, uno strumento come il percorso previdenziale ideale (PPI), recentemente lanciato da Solidarietà Veneto, possa davvero rappresentare una soluzione preziosa per il risparmiatore “ansioso”: quanto ci danneggi l’emotività (non solo nella finanza) ce lo stanno insegnando proprio gli eventi di questi giorni.

Qualche avvisaglia delle turbolenze in corso in questi giorni si era in effetti già presentata ad inizio anno anche se, per almeno le prime due settimane, fra gli investitori è prevalso un certo ottimismo. Scenario paradossale (e per certi versi anche un po’ familiare): di fronte alla crisi… i mercati salgono. Una situazione alimentata dall’aspettativa nei confronti delle banche centrali e delle politiche espansive, con la liquidità che finisce per generare inflazione negli asset finanziari. Tentiamo, in questo numero, di interpretare lo scenario con la collaborazione di Marco Ambrosioni, Portfolio Manager di Groupama AM Sgr, società che, da luglio 2019, gestisce una porzione del comparto Reddito.

L’approfondimento sui comparti, che di seguito riportiamo, arriva con alcuni giorni di ritardo (per il quale ci scusiamo). La causa è proprio “covid19”, che ha causato qualche disagio nello sviluppo della normale attività amministrativa del Fondo.

Dinamico

Il comparto dedicato ai più giovani segna un risultato (+0,71%) in linea con il benchmark di riferimento (+0,75%). La componente azionaria (54%) ha subìto la volatilità dei mercati originata anche dalle “prospettive di rallentamento dell’economia – definite però da Ambrosioni – più moderate: il deterioramento degli indici composite del manifatturiero e dei servizi si è arrestato, con una stabilizzazione al di sopra del valore di 50, soglia che separa la fase di espansione da quella di recessione”. Da gennaio, tra l’altro, nel Dinamico opera Axa Investment managers (in sostituzione di Amundi, ex Pioneer, giunto a scadenza del mandato). Il nuovo gestore ha messo a segno una convincente performance che auspichiamo sia di buon auspicio per il futuro.

Reddito

Decisamente positivo il +1,35% (benchmark +1,34%) registrato a gennaio. Merito soprattutto della diversificazione: il ribasso dei tassi negli Stati Uniti d’America ha spinto in alto il valore dei titoli governativi USA, presenti nel portafoglio del Reddito. Ancora una volta, come sottolinea Ambrosioni, “le politiche monetarie accomodanti delle banche centrali e le politiche fiscali espansive – permettono di controbilanciare gli – effetti del rallentamento economico”. La performance va ricondotta, fra l’altro, anche ad Anima, nuovo gestore che, da inizio anno, ha sostituito Arca (convenzione scaduta il 31 dicembre 2019).

Prudente

Il comparto (+0,61% netto) chiude gennaio in linea con benchmark (+0,61%). Come per il “Reddito” il risultato deriva in modo particolare dall’aumento di valore della componente obbligazionaria (soprattutto Italia e, secondariamente, USA) che, nel Prudente, è prevalente (85% delle risorse). Un ausilio importante, che integra il limitato flusso cedolare generato dai titoli stessi a causa dei tassi bassi. Nonostante i rendimenti prospettici contenuti, ben 1 aderente su 5 sceglie il Prudente. La spiegazione? Poca volatilità e rendimenti soddisfacenti: l’iscritto medio del comparto ha tipicamente un consistente capitale da proteggere e un orizzonte temporale ridotto: non ama quindi la volatilità (il Prudente, dal 2002, ha registrato un solo anno con il “segno meno”). Riguardo ai rendimenti, il “pragmatico” aderente sa che, oltre alla performance finanziaria, può contare sul vantaggio fiscale: una sorta di parallela “garanzia” che, nonostante i tassi bassi, gli consente di superare la rivalutazione del TFR in azienda.

Garantito Tfr

Come varie volte preannunciato, si sta avvicinando la scadenza della convenzione con lo Cattolica Assicurazioni, gestore del comparto fin dal 2007. A fine giugno 2020, i rendimenti finanziari maturati da ciascun iscritto saranno posti a confronto il “minimo garantito” (“rivalutazione” del TFR in azienda) e si andrà a determinare il valore dell’integrazione eventualmente dovuta. Si spiega così la particolare prudenza nella gestione, che si traduce in rendimenti contenuti (a gennaio +0,11%; benchmark +0,06%). In queste settimane è in corso la procedura di gara per la selezione del soggetto a cui affidare la gestione da luglio in poi. La situazione di mercato attuale è completamente diversa da quella del 2007, quando vennero definite le attuali vantaggiose condizioni: l’auspicio è che, anche con il futuro gestore, il potenziale aderente a questo comparto (tipicamente il pensionando) possa contare su una situazione complessivamente migliore rispetto all’alternativa del “TFR in azienda”. Un tema sul quale naturalmente torneremo nelle prossime settimane: continuate a seguirci!

POTREBBE INTERESSARTI ANCHE

IL GLOSSARIO DELLA FINANZA

I PRIMI 30 ANNI DI SOLIDARIETA’ VENETO