La fiducia per la ripresa globale sincronizzata e l’inflazione ai minimi hanno fatto da supporto ai rialzi di mercato di inizio anno: viene quindi brillantemente superato lo “sbandamento” di dicembre scorso.

Prevalgono dunque i segnali positivi anche se, specie con riferimento all’inflazione, lo scenario è in movimento: crescita economica significa aumento della domanda, specialmente quella per materie prime e, conseguentemente, rialzo dei prezzi. Ed ecco il petrolio che, nella sua lenta ma inesorabile progressione, supera a gennaio i 70 dollari al barile.

L’inflazione è la precondizione per un possibile rialzo dei tassi: qualche tensione, a tal riguardo, si è manifestata a fine mese con riferimento alle scadenze più lunghe (10 anni). Si sono poi aggiunti i dazi di Trump sui beni di consumo e le incertezze sulla politica monetaria di Powell (futuro presidente FED), che spiegano pure l’ulteriore indebolimento del dollaro USA a favore dell’euro. L’attenzione dei mercati, inizia ora a spostarsi verso l’Italia che, con le elezioni di marzo, potrebbe avviarsi verso una situazione di difficile governabilità.

Nonostante le incertezze, è un gennaio col segno “+”, soprattutto grazie alla componente azionaria. Più debole quella obbligazionaria, ma i comparti di Solidarietà Veneto si difendono anche qui: i titoli a breve termine (limitata duration – durata finanziaria dei titoli), ben presenti nei portafogli, tollerano le aspettative rialzo dei tassi meglio delle obbligazioni a lungo termine.

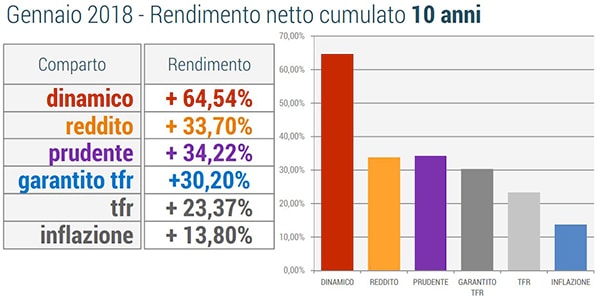

Ecco nel dettaglio i rendimenti dei comparti di Solidarietà Veneto

Dinamico

Molto buono il risultato di gennaio: +1,11% netto, con i gestori che superano il parametro di riferimento (benchmark +0,92%); fra questi spicca, negli ultimi mesi, le performance di Eurizon, operativo da inizio 2017 in affiancamento a Pioneer (oggi Amundi). Continua dunque la serie positiva del Comparto privilegiato dai più giovani; attenzione però alla volatilità in arrivo! Come sappiamo “i risultati passati non sono indicativi di quelli futuri” ed occorre scegliere il proprio investimento consapevoli dei rischi e prestando attenzione all’orizzonte temporale.

Reddito

+0,34% netto (benchmark +0,46%) a gennaio. Nonostante la debolezza della componente obbligazionaria, l’anno inizia con il piede giusto per il comparto “centrale” di Solidarietà Veneto. Come nel 2017, sono le azioni, specie quelle italiane (5% del portafoglio gestito) a trainare il rendimento: il +7,50% del FTSE Mib (indice della Borsa italiana) in un solo mese, spicca tra i listini azionari dell’area OCSE.

Prudente

Il comparto dedicato agli iscritti che hanno già percorso gran parte della propria carriera lavorativa, fa rilevare un +0,25% netto (benchmark +0,23%). Risultato positivo e non scontato, data la composizione prevalentemente obbligazionaria e le tensioni sofferte da tale asset class negli ultimi giorni del mese. Il Prudente, che negli anni passati ha dato agli iscritti più cauti tante soddisfazioni, potrebbe prospetticamente subire ulteriori tensioni, causa le aspettative di rialzo dei tassi. Per questo motivo, ma più in generale alla luce dello scenario di tassi bassi, gli iscritti più vicini alla pensione valutano con maggiore attenzione, rispetto al passato, il Garantito TFR.

Garantito Tfr

Chiude a +0,07% il GARANTITO TFR (benchmark -0,01%) che, fra i quattro comparti di Solidarietà Veneto, è quello caratterizzato dalla più elevata presenza di titoli di stato italiani. Intuitivamente, in prossimità delle elezioni politiche, c’è da attendersi una particolare volatilità su tale asset class. La garanzia offerta da Cattolica Assicurazioni almeno fino a giugno del 2020 (restituzione del capitale e rendimento minimo pari alla rivalutazione del TFR) neutralizza però questa fonte di rischio, fornendo agli aderenti, anche in questo contesto particolare, un’opzione veramente interessante.

POTREBBE INTERESSARTI ANCHE

I RENDIMENTI DI FEBBRAIO 2018

GLOSSARIO DELLA FINANZA

15 ANNI DI MULTICOMPARTO: INNOVAZIONE E CONSULENZA AL SERVIZIO DEGLI ASSOCIATI