Che sia una questione momentanea o più duratura è ancora prematuro da capire, resta il fatto che il ritorno della volatilità riflette la sensibilità sempre più alta del mercato verso un possibile cambiamento del contesto che lo ha caratterizzato almeno fino alla fine dello scorso anno: da una ripresa economica senza inflazione ad una situazione che, seppur in un contesto di crescita globale, vede la presenza di inflazione e, con essa, un aumento dei tassi d’interesse. Quest’ultimo, infine, fa crescere la preoccupazione che la ripresa economica possa risultarne danneggiata, andando a “chiudere il cerchio” e spiegando il motivo del nervosismo dei mercati.

I dati economici, pubblicati alla fine del mese, rappresentano, però, un contesto di diffusa fiducia verso la positiva situazione di crescita che si sta attraversando, un sentiment che riguarda sia le imprese sia i consumatori è supportato dalle politiche monetarie delle principali banche centrali. Sotto questo aspetto sarà decisivo l’approccio che vorrà adottare il nuovo presidente della FED, Jerome Powell, entrato in carica ufficialmente il 5 febbraio scorso e la cui visione inizierà ad essere chiara dopo la prima riunione della FED del 21 marzo.

Anche gli asset obbligazionari, seppur in misura minore, hanno sofferto di questa situazione: i tassi d’interesse, soprattutto per le scadenze più lunghe, continuano ad aumentare. Un indicatore, questo, che se in una prima fase veniva associato alla crescita economica, ora viene interpretato come una minaccia per l’economia: una correzione nell’approccio che, in particolare questo mese, si è materializzata in crolli improvvisi degli indici di borsa (flash crash) anche a causa della presenza di operatori che prendono decisioni in modo automatico amplificandone, a loro volta, gli effetti.

La gestione di un fondo pensione, però, impone di astrarre dai movimenti di breve, o brevissimo periodo, e inquadrare quello che sta avvenendo in un contesto più ampio: il ritorno della volatilità nella valutazione degli asset azionari ed il rialzo graduale dei tassi d’interesse potrebbe anticipare una situazione di mercato diversa da quella vissuta negli ultimi anni, si riparte da zero?

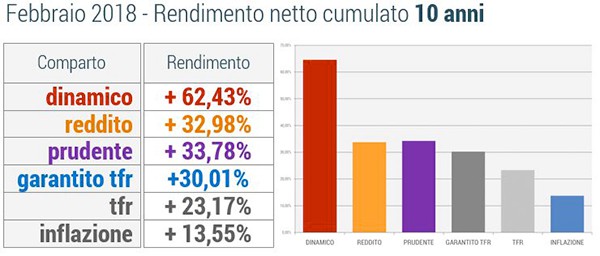

Ecco nel dettaglio i rendimenti dei comparti di Solidarietà Veneto

Dinamico

Chiude il mese a -1,28% e si porta poco sotto la parità nel confronto da inizio anno a -0,18% (benchmark -0,23%). Come ci si poteva aspettare, è proprio il Dinamico che più degli altri risente dello stress presente nei mercati azionari e, dopo il buon risultato di gennaio, arriva la sterzata di febbraio che riporta a considerare il comparto non solo per le performance registrate ma anche, e soprattutto, per il suo livello di rischio tanto più accettabile tanto più lontano è il traguardo pensionistico.

Reddito

Performance con il segno meno anche per il Reddito sia con riferimento al mese (-0,58%) sia da inizio anno, il cui valore si attesta a -0,24% (benchmark -0,13%). Nel comparto emerge, nel bene (come è avvenuto lo scorso mese) o nel male (come a febbraio), il contributo dato dalla parte di patrimonio destinata all’investimento nel mercato azionario italiano che nell’ultimo mese ha visto emergere alcune tensioni legate alle elezioni politiche che si terranno ad inizio di marzo. Nonostante ciò, il rendimento fatto registrare dal FTSE MIB a partire da inizio gennaio resta uno dei migliori rilevati tra le borse europee.

Prudente

L’aumento dei tassi rilevato nel periodo appena chiuso, pesa sul risultato del Prudente che chiude con un -0,33% e porta a -0,08% la performance da inizio anno (benchmark -0,02%). La quota di asset obbligazionari funge da protezione verso oscillazioni importanti del mercato azionario ma soffre, inevitabilmente, nelle situazioni di crescita dei tassi d’interesse. La diversificazione ottenuta attraverso il mandato assegnato a Finanziaria Internazionale, presente anche nei comparti Dinamico e Reddito, permette al comparto di limitare la perdita del mese.

Garantito Tfr

Il valore quota perde lo 0,15% rispetto all’ultima rilevazione e lo 0,08% se confrontato con quanto registrato a dicembre 2017 (benchmark -0,13%). Il risultato dei primi due mesi del 2018 è perfettamente in linea con quello del Prudente, non una casualità: in entrambi i casi la quota di risorse investita in titoli di stato è preponderante rispetto ad altre asset class.

POTREBBE INTERESSARTI ANCHE

I RENDIMENTI DI GENNAIO 2018

GLOSSARIO DELLA FINANZA

COME SOPRAVVIVERE NEL DESERTO DEI TASSI A ZERO?