Un’opera teatrale, scritta circa 55 anni fa, racconta di due persone, ferme in una desolata strada di campagna ad attendere un tal “Signor Godot” che, si scoprirà, non arriverà mai. I due uomini si lamentano del freddo e della fame, litigano, pensano di separarsi ma, alla fine, restano dipendenti l’uno dall’altro, accomunati dall’attesa. Metaforicamente i due personaggi potrebbero rappresentare il mercato azionario e quello obbligazionario, i cui valori da mesi si muovono, in alcuni casi anche in modo repentino, interpretando segnali (aumento del prezzo delle materie prime, crescita sopra le attese dei principali indicatori macroeconomici) che sembrerebbero preannunciare l’avvento del “Signor Godot” finanziario: l’inflazione.

Molti sono i motivi d’interesse degli operatori rispetto all’inflazione, ossia al rialzo dei prezzi. Proviamo ad identificare un paio, collegandoli allo scenario attuale:

- con il ritorno dell’inflazione (aumento dei prezzi) svanirebbe uno dei presupposti delle politiche espansive realizzate dalle banche centrali. Verrebbe probabilmente a cessare il “quantitative easing” con cui la BCE, in questi anni, ha inondato i mercati di liquidità, favorendo i rialzi. La restrizione determinerebbe un incremento dell’avversione al rischio e un conseguente riposizionamento degli investitori su altre asset class, a scapito magari delle azioni dei paesi emergenti, delle obbligazioni dei paesi periferici, ecc..

- se l’inflazione, come sembra, deriva dall’aumento di prezzo delle materie prime e non dei salari, probabilmente questa non si tradurrà in un aumento dei consumi e neppure degli utili aziendali. Anche da questo punto di vista si possono intuire gli effetti sui mercati (specie quelli azionari).

…ma, neppure ad aprile, di inflazione ancora non se ne vede.

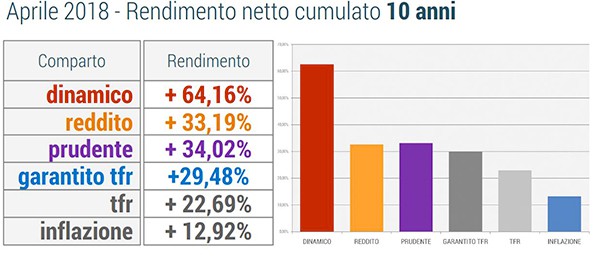

Così, i mercati ritrovano, almeno in parte, la tranquillità. L’aumento pressoché generalizzato delle diverse asset class è affiancato anche dal rafforzamento del dollaro USA rispetto all’Euro: una convergenza che favorisce i comparti di Solidarietà Veneto, come possiamo vedere nel dettaglio:

Ecco nel dettaglio i rendimenti dei comparti di Solidarietà Veneto

Dinamico

Beneficia della performance positiva dei mercati, chiudendo aprile a +1,01%, così che il rendimento netto da inizio anno si assesta su valori prossimi alla parità a: -0,11% (benchmark -0,26%). Il comparto dedicato ai più giovani ritorna, con l’inizio del 2018, nel suo consueto ambiente caratterizzato da quella “volatilità” (due mesi con un rendimento attorno al +1% e altri due con un opposto -1% circa), che pareva essersi dissolta nel corso dei precedenti 12 mesi di crescita costante.

Reddito

Grazie ad un buon +0,61% ad aprile, il rendimento netto da inizio anno ritorna positivo: +0,23% (benchmark +0,39%). Sia gli asset azionari che quelli obbligazionari registrano un aumento di valore e l’incertezza politica italiana non si è al momento riverberata sui mercati: nonostante l’impasse post-elezioni, la performance degli indici azionari italiani a fine aprile è ancora migliore rispetto alla media europea.

Prudente

aprile positivo per il Prudente (+0,35%), con il rendimento da inizio anno che si riporta in terreno positivo a +0,23% netto (benchmark +0,29%), curiosamente il risultato è identico a quello del Reddito e molto vicino al Garantito TFR. Dopo un lungo periodo di tassi bassi, in alcuni casi anche negativi, il rendimento netto registrato fino ad aprile può essere considerato più che apprezzabile, visto anche il modesto livello di rischio che caratterizza il comparto a vocazione “socialmente responsabile”.

Garantito Tfr

le aspettative degli operatori sull’inflazione, e quindi sul possibile rialzo dei tassi, è stata la principale variabile che ha influenzato i prezzi dei titoli di stato italiani (asset class preponderante nel comparto). Aprile chiude così a +0,18%; +0,24% netto (benchmark +0,01%) il risultato da inizio anno. Sarà interessante capire, se e come, l’evoluzione dello scenario politico italiano inciderà sui risultati dei prossimi mesi. Importante sottolineare che, almeno fino a metà del 2020, gli associati possono contare sulla “garanzia” che, a prescindere dall’andamento dei mercati, prevede, nel caso di pensionamento, la liquidazione di un valore almeno pari a quanto avrebbero ottenuto lasciando il TFR in azienda.

POTREBBE INTERESSARTI ANCHE

I RENDIMENTI DEL 1° TRIMESTRE 2018

39° ASSEMBLEA DEL FONDO: PRESENTATE LE NOVITA’ 2018

PRESTAZIONI ACCESSORIE VOLONTARIE: CI SIAMO!