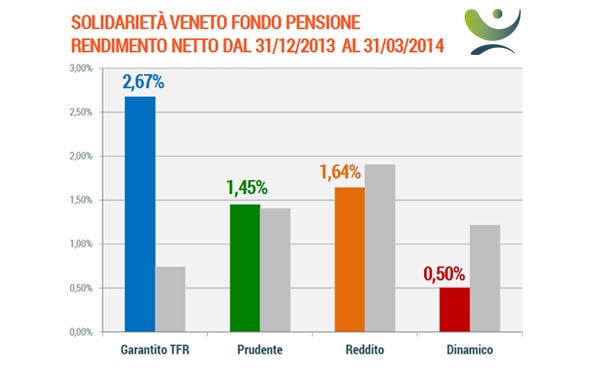

Tre mesi all’insegna dell’Italia, dicevamo. Dopo anni durante i quali il nostro paese, finanziariamente parlando, è salito agli onori della cronaca soprattutto per i risultati negativi, in questo primo trimestre, il segno “+”, che caratterizza tutti e quattro i comparti del Fondo, ha avuto come “driver” (guida) principale proprio i mercati finanziari italiani: l’indice FTSE Mib – Borsa Milano registra nel trimestre un ottimo + 14% da inizio 2014, fra i migliori dei paesi OCSE (nell’ambito dei quali va sottolineato invece l’affaticamento del mercato azionario giapponese). Va sottolineata ancor di più la parallela riduzione dei rendimenti obbligazionari: ha contraddistinto innanzitutto i titoli di stato dei paesi periferici e si è tradotta in una riduzione dello spread Bund – Btp.

Garantito Tfr

Il risultato del comparto Garantito TFR, caratterizzato da una maggior presenza dei titolo di stato italiani a scadenza lunga, ne ha naturalmente tratto beneficio. I numeri ben rappresentano tale scenario. Il rendimento netto maturato nel mese di marzo è pari a +0,87% (benchmark netto +0,12%); quello da inizio anno è pari a +2,67% netto (benchmark netto 0,74%). Tale esito deriva da un’allocazione che privilegia le emissioni a duration (cioè durata finanziaria) più lunga rispetto ad altri comparti. In questo comparto il confronto con il benchmark risulta forse meno interessante che in altri, stante il meccanismo di garanzia che ci pone a paragone più che altro il tasso di rivalutazione del TFR. È peraltro da sottolineare il recupero dei primi tre mesi dell’anno rispetto al risultato del benchmark. Dal 2007, quando è stata avviata la collaborazione con Cattolica Assicurazioni, è maturato un rendimento complessivamente superiore a tale parametro di riferimento (+35,86% lordo; benchmark + 34,87%).

Si nota peraltro che tale differenza positiva è maturata proprio in questo ultimissimo periodo, successivamente al calcolo delle integrazioni maturate al 31/12/2013. Evidente in ciò l’effetto spread – tassi. Segnaliamo fin d’ora che, nei prossimo numeri, tratteremo in modo approfondito proprio il tema dell’integrazione di garanzia.

Prudente

L’analisi dei risultati del comparto Prudente ricalca per molti aspetti quella del Garantito TFR. Il comparto registra nel mese di marzo un +0,30% netto (benchmark +0,27%), mentre dall’inizio dell’anno segna un +1,45% netto (benchmark +1,41% netto). Un riscontro certamente positivo e, considerando che è maturato in soli tre mesi, anche superiore alle aspettative insite nella gestione affidata a Unipol, Groupama e Finanziaria Internazionale. In questo caso la più breve durata finanziaria media (“duration”) dei titoli obbligazionari, e la presenza di titoli azionari “mondo”, comporta peraltro un risultato meno “rotondo” rispetto a quello del Garantito Tfr.

Reddito

Meglio del Prudente ha fatto il comparto Reddito, nonostante le performance non brillantissime di alcuni mercati nei quali la componente azionaria risulta investita (soprattutto il Giappone). Nel comparto adatto all’iscritto “medio”, interessato solo in parte dal rialzo dei prezzi dei titoli di stato italiani (il cui peso nel comparto è inferiore, ad esempio, a quello riscontrabile nel Garantito TFR), i gestori riescono a generare un +0,45% netto nel mese di marzo (benchmark netto +0,50%), per un incremento netto del valore quota nel trimestre pari a +1,64% (rivalutazione netta benchmark +1,90%). L’esito positivo viene in questo caso proprio dalla componente “azionario italia”, nella quale risulta investito mediamente il 5% del patrimonio. Questa scelta prospettica, effettuata dal CdA del Fondo già nel 2012 ha comportato, in questa breve finestra temporale, un riscontro positivo e, per certi versi, quasi sorprendente.

Dinamico

Il valore quota del comparto Dinamico è stabile nel mese di marzo: +0,01% la rivalutazione netta (benchmark netto +0,32%). Anche dall’inizio dell’anno la crescita è contenuta: +0,50% netto (benchmark +1,21%). Nel comparto a maggior presenza di titoli azionari (mediamente 50% del portafoglio) il risultato incorpora le performance dei mercati azionari diversi dall’Italia e, in particolare, quella negativa dell’indice giapponese. La performance, che è comunque positiva, segue peraltro a un paio d’anni con rendimenti a doppia cifra. Il rallentamento ci pare quindi del tutto fisiologico.