Il Decreto legislativo 252/05 prevede una soglia “extra” di deducibilità per i lavoratori di prima occupazione successiva al 1° gennaio 2007. Un’opportunità interessante, soprattutto per chi… fa carriera. Ecco i casi di Giulia e Lorenzo.

“Il diavolo si nasconde nei dettagli” recita un famoso detto. Ma, probabilmente, non sempre! Nel D.Lgs. 252 del 2005 (Disciplina delle forme pensionistiche complementari) il “dettaglio” – nascosto nell’articolo 8 e passato quasi inosservato – è tutt’altro che diabolico! Offre, all’opposto, un interessante vantaggio fiscale per i più giovani:

In altre parole: se nei primi cinque anni di iscrizione al fondo pensione non è stato “consumato” tutto il “plafond” di deducibilità fiscale (5.164,57 € annui), nei vent’anni successivi lo si può recuperare! Attenzione: la norma si applica solo nel caso di chi ha iniziato a lavorare, per la prima volta nella sua vita, dal 1° gennaio 2007.

Nello scenario attuale, caratterizzato da rendimenti talvolta frenati dai tassi bassi sui titoli di stato, il valore delle agevolazioni fiscali – come questo “super-bonus”, dedicato ai più giovani – diventa preziosissimo (più che in passato).

Le storie (professionali e previdenziali) di Giulia e Lorenzo

La crescita professionale e retributiva costituisce un obiettivo per i giovani al primo impiego: non sempre la realtà realizza le aspettative, ma qualche volta sì.

Presentiamo dunque due “storie” professionali contraddistinte da aspetti comuni (che di seguito riportiamo), sui quali sono maturate soluzioni previdenziali differenti.

Vi presentiamo Giulia e Lorenzo,entrambi:

- hanno iniziato l’attività lavorativa dopo il 1° gennaio 2007;

- hanno avuto percorsi scolastici diversi, ma entrambi sono riusciti a realizzare una buon percorso professionale: la loro retribuzione nel tempo è cresciuta, fino a superare i 40.000 € lordi annui (più di € 2.000 netti al mese), così che l’aliquota IRPEF marginale (la più alta fra quelle applicate al loro reddito) è pari al 38% (più le addizionali, che stimiamo pari all’1,5%, per un totale pari al 39,5%);

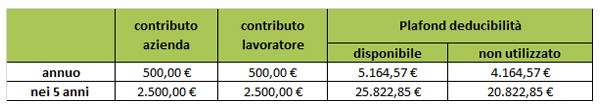

- nei primi 5 anni di iscrizione al Fondo, oltre al TFR, si sono limitati a versare le aliquote base previste dal contratto: ipotizziamo, per semplicità, 500 € di contributo azienda e 500 € come contributo lavoratore.

I “nostri”, nei 5 anni, oltre al TFR, hanno versato in tutto 5.000 €.

Alla fine del 5° anno ad entrambi restano “inutilizzati” 20.822,85 € di “plafond fiscale”.

Giulia e Lorenzo decidono di pianificare il loro futuro versamento utilizzando il “super-bonus”. Vediamo come.

GIULIA, 35 ANNI – VICENZA

Dopo la laurea e un paio d’anni all’estero, Giulia, nel 2011, torna a Vicenza e trova occupazione nel settore della moda.

Aderisce a Solidarietà Veneto solo nel 2015 e, dopo i primi 5 anni di iscrizione, da quest’anno (2020), alla luce della capacità reddituale nel frattempo accresciutasi, decide di incrementare la contribuzione al Fondo.

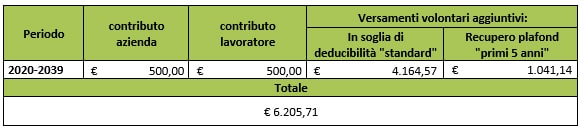

Oltre a “contributo azienda” (esentasse) e al “contributo lavoratore”, Giulia decide di versare altri 4.164,57 euro, colmando così il “plafond” annuo di deducibilità (500 + 500 + 4.164,57 = 5.164,57 €).

Decide inoltre di diluire nei vent’anni successivi (così come previsto dalla norma) il “recupero” del “plafond” non utilizzato nei primi 5 anni di adesione (20.822,85 € / 20 = 1.041,14 €).

Il suo “nuovo” versamento annuo sarà quindi così composto:

Quanto vale il “super – bonus” per Giulia? E se la retribuzione salisse ancora?

Il recupero del plafond (20.822,85 €) consente a Giulia di generare – nei vent’anni (2020-2039) un risparmio fiscale aggiuntivo pari a circa 8.225 € (39,5 % dei 20.822,85 € che ha programmato di versare).

Qualora poi, nei 20 anni successivi, il reddito di Giulia dovesse ulteriormente accrescersi, in virtù di una ulteriore sviluppo della sua carriera, il vantaggio fiscale (sia sul versamento ordinario, sia sull’ “extra deducibilità”, potrebbe naturalmente accrescersi).

LORENZO, 33 ANNI – BELLUNO

Nel 2007 Lorenzo termina le scuole superiori; trova lavoro quasi subito e, dopo alcune brevi esperienze, nel 2009 viene assunto da una grande azienda della sua provincia.

Fin dalla prima occupazione si iscrive a Solidarietà Veneto ma, nei primi anni, la contribuzione è minima. Oggi, dopo 11 anni nella stessa azienda, Lorenzo è caporeparto: in ragione della nuova retribuzione decide di attivare il “super bonus”.

La norma consente di recuperare il plafond dei primi 5 anni a partire dal 6° e fino al 25°, con una “extra deducibilità” massima annua di 2.582,29 €.

Essendo trascorsi già 8 anni dal temine del quinquennio inziale (13 anni complessivi di iscrizione al Fondo), Lorenzo vuole procedere rapidamente, in modo da recuperare tutta la “mancata deduzione” che la legge consente.

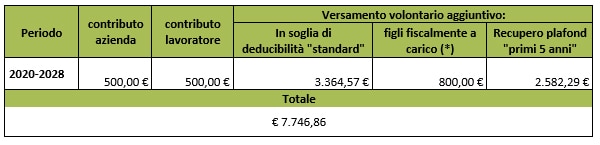

Egli quindi, oltre al contributo “base” (azienda e lavoratore), decide di contribuire con altri 3.364,57 €.

Lorenzo, inoltre, da un anno è papà di due gemelli (…fiscalmente a carico) e decide così di versare anche 400 € sulla posizione previdenziale di ciascun figlio, colmando così il “plafond” annuo di deducibilità (500 + 500 + 3.364,57 + 400 +400 = 5.164,57 €).

Aggiunge infine i 2.582,29 € così che, in soli 8 anni, va ad assorbire quasi per intero il plafond non utilizzato nei primi 5 anni (20.658,28 € su 20.822,85 €).

Il suo “nuovo” versamento annuo sarà quindi così composto:

Quanto vale il “super – bonus”? Quale l’impatto sulla retribuzione netta annua di Lorenzo?

1. Il recupero del plafond ottenuto grazie al versamento aggiuntivo negli 8 anni, consente a Lorenzo di recuperare un risparmio fiscale aggiuntivo pari a circa 8.160 € (39,5% di tale somma).

2. Il versamento complessivo è consistente (7.746,86 €) ma, in realtà, l’effettivo impatto sulla sua capacità reddituale è pari poco più della metà, perché:

- 500 euro sono rappresentati dal contributo a carico dell’azienda (esentasse). Tenendo conto di questo elemento, il versamento a carico di Lorenzo scende a 7.246,86 € (7.746,86 € – 500,00 €)

- il recupero fiscale su tali altri versamenti corrisponde a 2.862,51 euro (39,5% x 7.246,86 €), a cui si aggiungono i vantaggi derivanti dall’incremento delle detrazioni, compreso il nuovo “bonus 2020”).

Compilazione del Modello 730 precompilato

(*) Le istruzioni del Modello 730 precompilato prevedono che i versamenti per i soggetti fiscalmente a carico vengano indicati al Rigo RP30 “Contributi versati per familiari a carico” (specificando che il limite di deducibilità è 5.164,57 €).

Per il neo-occupato post 2007 è dunque possibile dedurre fino ad un massimo di 7.746,86 euro (5.164,57 + 2.582,29).

ATTENZIONE: possono essere attribuiti ai famigliari a carico solo parte dei contributi versati nell’ambito del plafond ordinario (5.164,57 euro). La parte rimanente (“super -bonus”) va ricondotta esclusivamente alla propria posizione.

Riprendendo l’esempio precedente, in sede di compilazione del modello 730, Lorenzo dichiarerà:

- Rigo RP27 Contributi a deducibilità “ordinaria”: € 4.364,57 (contributo azienda e contributo lavoratore “da busta paga”, contribuzioni volontarie, escluse quelle a favore dei soggetti fiscalmente a carico)

- Rigo RP28 Contributi versati da lavoratori di prima occupazione: € 2.582 (importi “extra soglia ordinaria”)

- Rigo RP30 Contributi versati per familiari a carico: € 800 (€ 400 per i due figli)

Ti rivedi in uno degli esempi? Vuoi approfondire il tema? Contattaci per una consulenza gratuita.