Cominciamo dall’inizio: la deducibilità fiscale

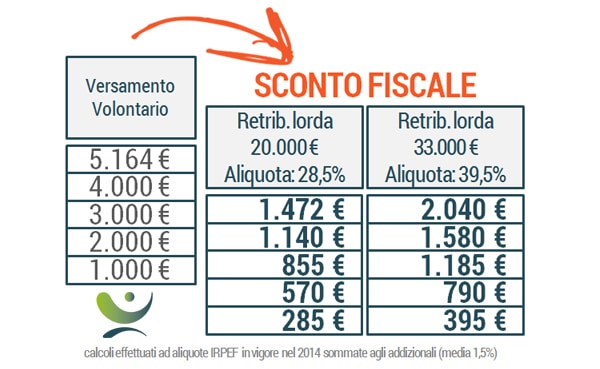

I contributi volontari destinati all’investimento previdenziale sono deducibili fiscalmente. Il lavoratore dipendente che versa tramite busta paga determinate somme alla previdenza complementare, abbatte il reddito complessivo e quindi l’imponibile su cui viene calcolata la tassazione. Quanto maggiore è il reddito, tanto più elevata sarà l’aliquota marginale IRPEF (che varia da un minimo del 23% ad un massimo che supera il 41%) e quindi tanto maggiore sarà il risparmio fiscale.

Ad oggi, si possono portare in deduzione somme versate fino ad un massimo di 5.164,57 € all’anno. Nel computo di tale limite sono inclusi: il contributo da busta paga, il contributo a carico dell’azienda. Non sono conteggiate, invece, le quote di TFR.

Il bonus degli “80 euro” e la deducibilità

Senza entrare nel dettaglio delle indicazioni del decreto, e cercando sintetizzare, rileviamo che, nel 2014 il bonus sarà complessivamente di 640 euro, cioè 80 euro tondi al mese, per tutti i lavoratori dipendenti e collaboratori co.co.co. e co.co.pro. con un reddito complessivo annuo lordo fra 8.000 e 24.000 euro. Il bonus si farà via via più ridotto fino ai 26.000 euro lordi. Per i contribuenti oltre questa soglia di reddito non ci sarà nessun beneficio fiscale.

Ma se ci si trova nella condizione in cui il reddito complessivo

è di 24-26.000 euro, o superiore?

In questi casi, se l’impianto normativo dovesse essere confermato, per i lavoratori dipendenti iscritti ad un fondo pensione è possibile rientrare entro le soglie suddette, proprio grazie alla deducibilità dei versamenti effettuati al fondo stesso tramite busta paga. Se consideriamo il limite massimo di deducibilità (5.164,57 €), il dipendente iscritto a Solidarietà Veneto ha la possibilità di rientrare nei limiti previsti per ottenere il bonus anche se ha un reddito lordo di 31.164,57 € (31.164,54 € – 5.164,57 € = 26.000 €).

Vediamo un esempio

Luca, dipendente iscritto a Solidarietà Veneto, dichiara un reddito lordo di poco superiore ai 26.000 €, che non gli consente di beneficiare del bonus. Luca, però, decide di risparmiare e versare nel suo fondo pensione 2.000 €. Per effetto della deducibilità, il suo reddito imponibile passa da 26.000 a 24.000 € rientrando nei limiti per ottenere il bonus “per intero”.

Unendo lo “sconto fiscale” derivante dalla deducibilità fiscale con il “bonus intero” previsto dal decreto 66/2014, per Luca la situazione a fine 2014 sarebbe la seguente:

Ecco che il vantaggio fiscale viene amplificato dalla possibilità di fruire del bonus “degli 80 Euro”. Una scelta, quella del legislatore, che, coerentemente, non penalizza chi sceglie di ridurre le proprie entrate immediate, trasferire parte del proprio reddito al “futuro”, e quindi alla pensione complementare. Luca, nell’esempio, ha risparmiato 250 al mese per 8 mesi ma non ha visto ridursi la propria busta paga di 250 € ogni volta: la riduzione è stata inferiore a 100 € al mese. La differenza è stata colmata dalla minor tassazione (deducibilità 71 € + bonus 80 €).

Il decreto 66/2014 conferma: il fondo pensione

oltre ad essere un pilastro essenziale per programmare un futuro sereno,

è il miglior sistema per risparmiare da subito sulle imposte che gravano sul reddito