L’anno si apre con un gennaio “senza infamia e senza lode”, all’insegna dell’incertezza determinata dallo scenario Covid-19. Poco da dire quindi, dopo un solo mese di gestione, e allora lasciamo per una volta da parte il passato, provando a riflettere sull’ “anno che verrà”.

Dopo il “finale col botto” del 2020 ed i brillanti quanto sorprendenti risultati dell’anno passato, ci troviamo a commentare – quest’oggi – un mese nel quale si respira un certo nervosismo e non è chiara la direzione né per i mercati azionari, né per quelli obbligazionari. Dopo i rialzi delle prime settimane dell’anno, con le borse tutte in positivo, abbiamo assistito ad una frenata che ha trovato il punto di minimo a fine gennaio (giorno di calcolo dei valori quota per i fondi pensione).

Ci sono inoltre ulteriori incognite che sembrano apparire all’orizzonte; oltreoceano addirittura si comincia a parlare di un “animale” che ormai sembrava estinto: l’inflazione.

Provando a guardar oltre a vaccini e pandemie… ci chiediamo dunque: che anno sarà?

-

- I tassi d’interesse sono bassi e, nonostante qualche segnale di risalita, le opzioni disponibili al risparmiatore di breve termine che non ama il rischio restano deludenti. I Fondi pensione, tuttavia, operano su orizzonti temporali lunghissimi, e qui sussiste ancora del potenziale. Occorre tuttavia consapevolezza: “lungo periodo” fa rima infatti con “volatilità”.

- Se i tassi sono bassi occorre comprimere i costi di gestione. Più che in passato la funzione dei fondi pensione contrattuali diventa cruciale: Solidarietà Veneto, mettendo assieme più di 110.000 associati, riesce a negoziare con i fornitori di servizi finanziari (banche, assicurazioni, ecc.) livelli di costo per la gestione del risparmio che sarebbero irraggiungibili per un singolo. Qualcuno dice a tal riguardo che “l’unione fa la forza”: un tema di moda in questo inizio d’anno finanziario che sicuramente gli appassionati di mercati e finanza ricondurranno all’interessante caso “game stop”. Una vicenda che, nelle ultime settimane, ha contrapposto gli hedge fund ai piccoli risparmiatori riuniti attraverso i social network.

- Il percorso della sostenibilità negli investimenti non è più un’opzione per pochi: i programmi politico – finanziari dell’Unione Europea (NextGenerationEU) parlano chiaro: 1.800 miliardi di euro per un’Europa più “ecologica, digitale e resiliente”. Potrebbero sembrare vuoti ed abusati slogan, eppure, dietro la facciata, c’è una questione sostanziale: l’impegno nei confronti delle future generazioni, questione sulla quale anche Solidarietà Veneto sta elaborando le proprie politiche di investimento.

Cominciamo quindi, davanti alla drammatica competizione fra vaccinazioni e diffusione dei contagi, questo nuovo anno finanziario. Lo facciamo – per quel che riguarda il nostro Paese – dopo una crisi che stavolta non ha avuto rilevanti ripercussioni finanziarie e che è sfociata nella creazione di un nuovo Governo, rispetto al quale sono notevoli le aspettative.

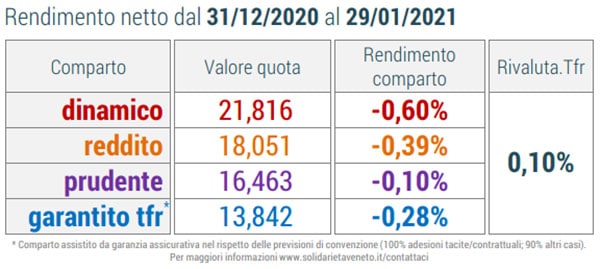

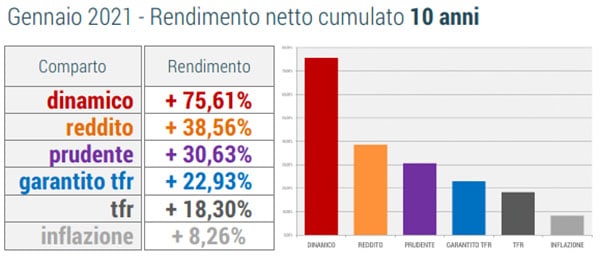

E allora, andiamo con i “primi” numeri di questo 2021, piccola analisi di “breve periodo” nell’ambito del più ampio racconto finanziario pluriennale che contraddistingue l’investimento previdenziale.

DINAMICO

Poco da dire riguardo al comparto dedicato ai lavoratori distanti dalla pensione; il -0,60% da inizio anno (-0,40% il benchmark) è legato alla volatilità dei mercati azionari descritta in premessa. Un’oscillazione di proporzione modesta, per un comparto la cui caratteristica principale è proprio la volatilità.

Il comparto, come sappiamo, viene da un periodo “d’oro”, avendo realizzato, nel biennio 2019-2020, un rendimento (+22,4%) molto superiore alle aspettative. Non possiamo immaginare che tali performance possano replicarsi “all’infinito”, per cui vorremmo lasciare un paio di suggerimenti per quegli iscritti il cui orizzonte temporale si è accorciato e per i quali è giunto il momento di “scalare la marcia” e passare al Comparto REDDITO:

- i mercati finanziari non vanno sfidati più del necessario: non aspettiamo i ribassi, per poi rammaricarci e chiederci “…cosa posso fare ora?”

- ma quale sarà il momento buono per cambiare comparto? Difficile dirlo: qui non si fa astrologia. Meglio forse affidarsi alla tecnologia, quella del PPI, il “pilota intelligente” che consente di risolvere questo problema a monte.

REDDITO

I gestori del REDDITO investono in azioni mediamente il 25% del patrimonio gestito: meno della metà rispetto alla allocazione strategica del DINAMICO. Ne consegue quindi che anche gli effetti della volatilità sono limitati, sia quando il vento soffia a favore, sia quando c’è bonaccia, come in questo avvio d’anno. Il comparto dedicato agli iscritti che hanno di fronte a sé tra i 25 e i 9 anni alla pensione è riuscito in effetti a contenere la debolezza dei mercati azionari grazie alla stabilità della componente obbligazionaria: -0,39% il rendimento da inizio anno (-0,55% il benchmark).

L’anno comincia quindi sotto il segno della sostanziale “stabilità”, la stessa che ha contraddistinto il REDDITO anche nel 2020, specialmente nel periodo più difficile: la primavera scorsa.

PRUDENTE

Modesta oscillazione anche per il comparto dedicato agli iscritti che hanno di fronte a sé tra i 2 e i 10 anni alla pensione: -0,10% da inizio anno (-0,19% il benchmark). Gli strumenti obbligazionari presenti nel portafoglio hanno permesso di assorbire quasi del tutto la debolezza del mercato azionario.

Resta, quale “sottofondo”, il tema dei bassi tassi di interesse e quindi della ridotta aspettativa di rendimento per questa asset class. Il messaggio va soprattutto a chi, negli anni passati, ha scelto il “Prudente” trovandosi ancora distante dalla pensione, magari sulla base dei risultati ottenuti quando i rendimenti dei titoli di stato erano maggiori. Attenzione quindi a proiettare nel futuro quanto accaduto nel passato: suggeriamo, a chi si riconoscesse nell’esempio, di contattare il Fondo per ragionare sulle possibilità a disposizione.

GARANTITO TFR

Il comparto destinato ai “pensionandi” segna un -0,28% da inizio anno (+0,03% il benchmark). Gli iscritti a questa linea d’investimento si sono lasciati alle spalle un 2020 con performance decisamente superiori alle attese e che hanno permesso di accantonare una “scorta di rendimento” utile in contesti più deboli.

Vale anche per il GARANTITO TFR la riflessione proposta agli associati che hanno scelto il PRUDENTE: siamo nel bel mezzo del “deserto dei tassi bassi”. Questa prospettiva può essere adeguata a un pensionando che si avvicina al prelievo finale ed ha come obiettivo principale la protezione del capitale accumulato durante il suo percorso lavorativo.

All’opposto suggeriamo ai più giovani che avessero in passato scelto il GARANTITO TFR, di valutare con attenzione la propria scelta, magari contattandoci e riflettendo anch’essi su un modello più strutturato di gestione della volatilità, quale il PPI.