Una boccata d’ossigeno, che naturalmente gli aderenti di Solidarietà Veneto avranno colto con favore, ma che resta di difficile interpretazione prospettica, soprattutto se consideriamo la velocità dei movimenti dei mercati e l’incertezza degli operatori nell’interpretare le variabili economiche.

Se, infatti, fino all’inizio del 2015, infatti, le politiche espansive delle Banche Centrali (BCE in primis) hanno contribuito a fornire fiducia agli investitori, già dagli ultimi mesi dello scorso anno e, ancor più, dall’inizio del 2016, la perseveranza nei processi di “facilitazione monetaria” (quantitiative easing) comincia ad essere percepita come difficoltà nel realizzare misure efficaci ad uscire dalla crisi.

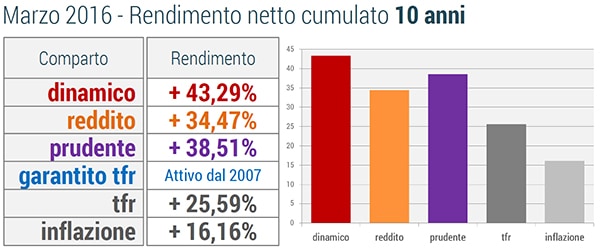

Sosteniamo da sempre come nella previdenza complementare sia inappropriato, se non fuorviante, focalizzarsi sulle dinamiche speculative di breve periodo. Questa impostazione ci pare decisamente attuale in questi mesi di forte volatilità. Non perdiamo quindi di vista lo scopo ultimo del fondo pensione: costruire il risparmio previdenziale, risparmio di lungo periodo.

E, senza disperderci nella bagarre mediatica della finanza, concentriamoci nella strategia: pianificare le proprie scelte d’investimento, focalizzando l’attenzione sul rischio, oltre che sul rendimento. Il rischio: un parametro da conoscere, monitorare ed imparare a gestire.

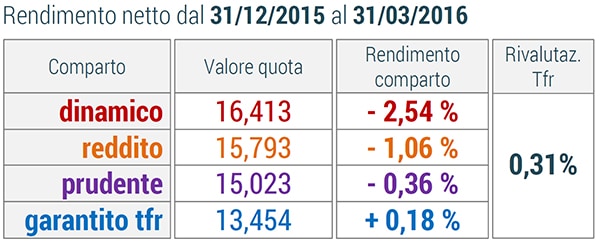

Vediamo, in seguito, i rendimenti di marzo per ciascuno dei quattro comparti, cominciando dalle linee dedicate ai più giovani per giungere infine ai profili più cauti, adatti agli orizzonti temporali più brevi:

Dinamico

I segnali positivi che i mercati azionari registrano a marzo contribuiscono alla positiva performance netta (+0,77); il rendimento netto da inizio anno è pari a -2,54% (benchmark -1,64%). Il Dinamico, come noto, è caratterizzato da livelli di volatilità più altri rispetto agli altri comparti.

Al solito sottolineiamo che, per i più giovani, che hanno davanti a sé molto tempo per costruire il proprio risparmio previdenziale, la volatilità potrebbe costituire un elemento di valore. Sono, ad esempio, quasi un migliaio gli iscritti “giovani” che dall’inizio del 2015 hanno scelto il “Dinamico” ed hanno di fatto iniziato il loro percorso di lungo termine in una situazione (debolezza dei mercati) che presenta analogie con quella che hanno conosciuto i colleghi del “Dinamico”, all’epoca del “silenzio assenso” (2007): si tratta degli aderenti che, oggi, possono contare sui migliori risultati. Un rendimento negativo nei primi anni di iscrizione, infatti, non ha grande impatto, poiché incide su di un capitale accumulato ancora poco consistente. All’opposto taluni intravedono, in tale situazione, l’opportunità per incrementare i versamenti.

Reddito

Il positivo contributo del mese di marzo (+0,45% netto) consente al comparto “centrale” di chiudere il trimestre a -1,06% (benchmark -1,09%). Merita di essere fatto un accenno alla principale caratteristica del comparto: la forte diversificazione; un elemento che ha contribuito a compensare le perdite sui mercati azionari (soprattutto quello italiano).

È positivo ad esempio il risultato di Finanziaria Internazionale (mandato “obbligazionario a focus geografico”, mediamente pari al 5% del patrimonio). Ugualmente positivo, ma ancora molto limitato, il contributo in termini di “decorrelazione” fornito dall’investimento diretto, il cui peso è pari a circa l’1% del patrimonio del comparto.

Prudente

Il comparto dedicato agli iscritti a cui mancano meno di 10 anni al pensionamento segna un +0,17% che porta il risultato da inizio anno a -0,36% (benchmark-0,30%). Anche in questa complicata situazione, si osserva la forte stabilità del comparto che, certamente, non ha aspettative di rendimento elevate ma che, in tutta la sua lunga storia gestionale, non ha mai chiuso un anno con il segno “-“.

Attenzione: ricordiamo agli iscritti del Prudente, di verificare il proprio posizionamento alla luce dell’aumento al 15% della componente azionaria del patrimonio (in precedenza pari al 10%) che sarà attivato a partire dal mese di maggio. Come già indicato nella ”Comunicazione periodica agli iscritti” spedita a fine marzo, ricordiamo che, fino al 20 maggio, è consentito a tutti gli aderenti del Prudente il “cambio comparto”, a prescindere dal periodo minimo di permanenza.

Garantito Tfr

Se l’intervento di Draghi ha avuto effetti contrastanti sui mercati azionari, di certo ha raggiunto l’obiettivo di comprimere ancora una volta i tassi d’interesse sui titoli di stato. La performance del Garantito Tfr nel mese di marzo, +0,37%, riporta in terreno positivo la performance netta (+0,18%; benchmark -0,30%) da inizio anno.

Si sottolinea che il comparto, fino al 31/12/2019 (scadenza della convenzione con Cattolica Assicurazioni), offre una preziosa garanzia: al pensionamento, o alla scadenza della convenzione, è prevista la restituzione del capitale e di un rendimento minimo pari alla rivalutazione del TFR.

La rivalutazione del TFR

Anche a marzo la componente variabile dell’indice è negativa; da inizio anno, l’indice dei prezzi utilizzato per il calcolo della rivalutazione è pari a -0,30%. Anche il 2016 sembra quindi avviato allo stesso modo dei due anni precedenti che si sono chiusi con l’indice dei prezzi negativo (deflazione). La rivalutazione del TFR, (+0,31%) corrisponde quindi alla sola parte “fissa” al netto della tassazione del 17%.

Futuro prossimo

Anche se non è nostra abitudine, dato il particolar momento, ci permettiamo un colpo d’occhio sul mese di aprile: dalla fine di marzo ad oggi (23/04/2016, data di composizione di questo articolo) i mercati sono complessivamente positivi e, per tutti e quattro i comparti, continua la fase di progressivo recupero. Il risultato a fine aprile (data calcolo valore quota) dipenderà naturalmente dall’andamento dei mercati durante l’ultima settimana del mese.

POTREBBE INTERESSARTI ANCHE

I RENDIMENTI DI FEBBRAIO 2016

SOTTOSCRITTE LE QUOTE DEL FONDO ALCEDO IV

SIGNORI, SI CAMBIA! (TAPPA 3/3)

SIGNORI, SI CAMBIA! (TAPPA 2/3)

SIGNORI, SI CAMBIA! (TAPPA 1/3)

AL VIA LA BUSTA ARANCIONE (STAVOLTA È VERO)

MERCATI FINANZIARI: IL PUNTO CON IL DIRETTORE

SOLIDARIETÀ VENETO: AVANTI CON GLI INVESTIMENTI TERRITORIALI

INVESTIMENTO NELLE PMI: PRIMA VOLTA PER UN FONDO PENSIONE